Vivienda

¿Quiere que las entidades financieras le presten dinero más fácil? Entonces compre casa

La historia crediticia es muy importante para conseguir objetivos y adquirir patrimonio. Por eso usted debe buscar que las entidades financieras le abran las puertas con algún tipo de crédito y esta es una opción.

Hay quienes dicen que los millennials están ‘cero’ interesados en adquirir casa propia, que sus deseos e intereses para el futuro se centran en algo totalmente distinto que son los viajes y las experiencias vividas en su día a día, le huyen a la estabilidad y a la zona de confort porque consideran que están hechos para hacer cosas grandes e importantes.

A pesar que muchos los consideren ‘vagos’ y sin proyecciones, se ha demostrado a través de estudios que los jóvenes están interesados en invertir y en crecer profesionalmente para darse conocer a la vez que escalan en mejores cargos.

Y es que, aunque no piensen en comprar vivienda como un objetivo que permite construir familia porque no es su pilar de vida para el futuro, sí consideran que es relevante ahorrar un buen dinero para comprar un inmueble, porque esto les permite tener un ingreso extra a su remuneración salarial, para ellos sin lugar a dudas esta es una forma de negocio bastante considerable.

Sin embargo, más que analizar las circunstancias de su alrededor para determinar si invertir o no en vivienda, debe tener presente la situación de la economía del país, las políticas y las regulaciones, pues aunque le parezcan decisiones lejanas para usted y su entorno, estas podrían afectar en buena medida el valor de la vivienda en la que está interesado o el valor de las cuotas que tendría que pagar en el caso de acudir a un crédito hipotecario.

Le puede interesar: Las cosas que debe tener en cuenta antes de arrendar su vivienda (y ganar más rentabilidad)

En este sentido Camacol (Cámara Colombiana de la Construcción) asegura que el 2017 fue un año duro que se refleja con la caída de 5,7 del PIB en edificaciones, sin embargo se espera que el 2018 sea un año de ajuste, la entidad proyecta que el crecimiento estaría en un 4,6%, gracias a la estabilidad de los fundamentales de la economía: la inflación, las tasas de interés y el PIB, la permanencia de las políticas de la vivienda, que tienen que ver con los subsidios que ha aprobado el gobierno hasta 2019 y la continuidad positiva en el crecimiento de vivienda VIS.

De acuerdo con la presidente Ejecutiva de Camacol, Sandra Forero Ramírez, “el impulso a la vivienda social y el positivo efecto del programa Mi Casa Ya marcaron un hito en la inversión en vivienda. Este segmento creció 22% en ventas con un gran dinamismo en las iniciaciones de obra en las principales regiones del país. Por otro lado, en el segmento medio del mercado (135-435 smmlv), la cobertura a la tasa de interés ayudó a contener la actividad en un nivel modesto frente a los últimos años, y que pese a ser menor que en 2016, aportó más de 90.000 unidades al consolidado”.

Las características de las viviendas que está comprando la gente

- La región con mayor oferta en vivienda VIS (de interés social) es Norte de Santander con 2.084 unidades a octubre de 2017.

- La región con mayor oferta en vivienda No VIS (que no es de interés social) es Antioquia con 20.416 unidades a octubre de 2017.

- La compra de vivienda está más encaminada a apartamentos (87%)

- La inversión en vivienda se da principalmente en áreas entre 50 y 70m2

- Los inversionistas están interesados en que la vivienda tenga 3 habitaciones (57%)

- Las personas se interesaron en que su vivienda tuviera parque infantil (63%, gimnasio 57% y piscina 56%)

Pero, ¿por qué la vivienda puede abrirle las puertas en el mercado financiero?

Seguro le parece muy raro, sobre todo porque la capacidad de endeudamiento que se requiere para adquirir un crédito hipotecario es alto y los requisitos muchas veces ‘engorrosos’, es más, para llegar a una inversión de ese tamaño y a largo plazo es necesario contar con un historial crediticio fuerte, que le genere la suficiente confianza a las entidades financieras para aprobarle el préstamo fácilmente.

Sin embargo, un estudio realizado por Datacrédito Experian, asegura que dentro de los beneficios que tiene el crédito de vivienda está el que las personas que obtienen su primer crédito para adquisición de vivienda, no solo logran un mayor bienestar personal y familiar, sino que también desarrollan comportamientos financieros positivos que les permite mejorar su vida a largo plazo, tales como mejorar el perfil crediticio, el nivel de profundización financiera (adquisición de productos financieros) y su capacidad de endeudamiento con el aumento de sus ingresos.

Siga leyendo: ¿Por qué se debe fijar en una fiducia antes de comprar vivienda?

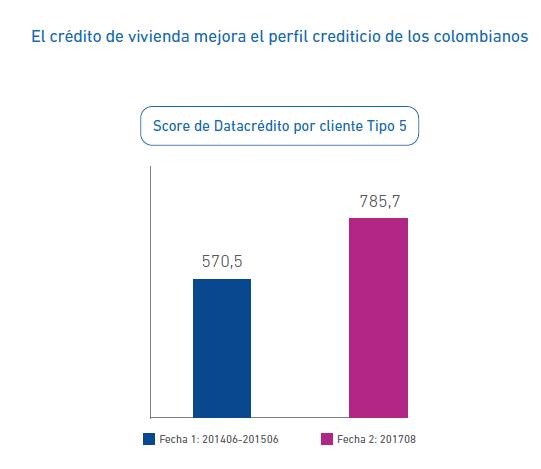

Así las cosas y según el estudio de Experian, el crédito hipotecario mejora considerablemente el perfil de riesgo de aquellas personas sin experiencia crediticia previa y esto se evidencia con el incremento en el score crediticio (calificación en centrales de riesgo) de los acreedores, es decir, de las personas que tomaron el crédito, ya que, analizando el valor promedio del score de Datacrédito en un periodo comprendido entre: (junio 2014 - junio 2015) y agosto 2017, el score pasó de 570,5 a 785,7.

Fuente: Datacrédito Experian

Un puntaje muy bueno, porque según Resuelve Tu Deuda, quienes tienen este puntaje son unos ‘expertos’ porque han usado sus créditos de manera correcta y las instituciones lo han recompensado con excelente puntaje. Paga de manera puntual, tiene un comportamiento constante, no cae en impulsos ni tiene exceso de créditos. Su vida financiera está en orden, lo que significa que las instituciones confían en usted y es posible que tenga más opciones de crédito con mejores tasas.

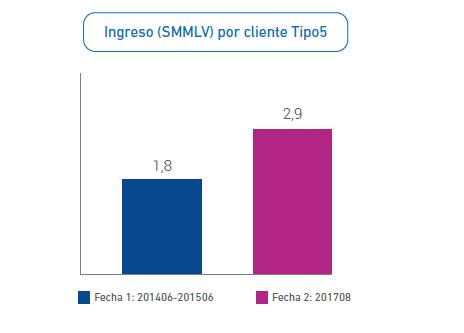

Por otro lado, el estudio también afirma que el primer crédito de vivienda mejora las condiciones económicas de los clientes sin experencia de crédito, puesto que en este periodo analizado se encontró que el ingreso de los deudores aumentó un 57% pasando de 1,8 SMLMV ($1.387.890 a 2017) a 2,9 SMLMV ($2.139.379 a 2017)

Fuente: Datacrédito Experian

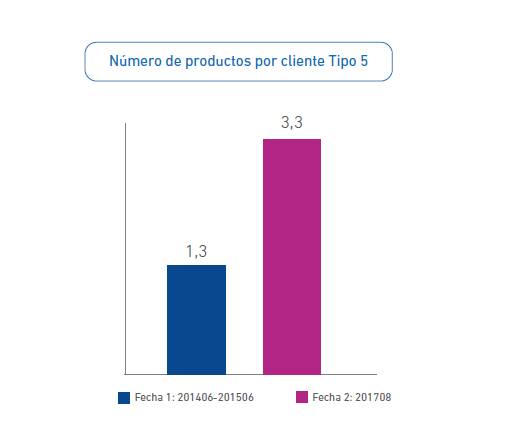

Y finalmente se encontró en el estudio que el acceso al crédito de vivienda mejora el acceso a más productos financieros, esto quiere decir, que con una deuda como estas ‘encima’ es más posible que le acepten otro tipo de préstamos o productos financieros. Analizando a las personas sin experiencia crediticio en el mismo periodo ya mencionado, se encontró que el número de créditos les aumentó a dos productos financieros.

Lo más leído

Fuente: Datacrédito Experian

Algunas recomendaciones

Santiago Rodríguez Raga Profesor de la Universidad de los Andes aconseja que para no colgarse en las cuotas de la vivienda y terminar con reporte negativo en las centrales de riesgo, es importante que sepa que no puede endeudar más del 30% de sus ingresos, así que debe controlar sus gastos, revisando todas sus obligaciones.

Como usted ya sabe anticipadamente en cuánto le va a quedar las cuotas durante los 15 o 20 años del crédito hipotecario, lo ideal es que se prepare y ahorro algunas de esas cuotas por adelantado. Y si usted está interesado en solicitar otro préstamo lo más prudente según Rodríguez es que espere un año mientras que usted y su familia se acomodan a ese nuevo gasto.

Le puede interesar: ¿Cuáles son los seguros para vivienda y qué cubren?