Venta de cartera

¿Cómo puede vender sus deudas a la menor tasa de interés en el mercado?

Con esta opción usted puede reunir todas sus deudas a la fija tomando la tasa de interés, los beneficios y la entidad bancaria que más le convenga evitando que le nieguen fácilmente el crédito.

¿Tiene más de un producto financiero con diferentes entidades y con distintas tasa de interés? Si esta es su situación, seguramente usted está pensando en la venta de cartera como una una solución para su bolsillo y para la pérdida de tiempo con las filas en más de un banco. Una opción que le alivia sus finanzas si se siente muy apretado con las cuotas mes a mes y que le deja todas sus obligaciones con una sola entidad.

La venta de cartera es el proceso por el cual usted le vende todas sus deudas a una entidad financiera a cambio de una mejor tasa de interés. Sin embargo y como lo especifica la Asobancaria, cuando una entidad financiera le está ofreciendo comprar sus obligaciones, lo que le están diciendo realmente es que adquiera un nuevo crédito, bajo nuevas condiciones, tasas y beneficios. Básicamente, “la compra de cartera consiste en trasladar un saldo parcial o total de una entidad financiera a otra que le puede ofrecer una mejor tasa de interés y extenderle el plazo del pago de sus obligaciones” explica la entidad.

Ahora, como es un crédito muy similar a cualquier otro, lo que hacen las entidades financieras es revisarle su capacidad de endeudamiento y el riesgo de pago para determinar si es viable comprarle sus deudas. Cada entidad financiera según sus políticas maneja ciertos topes para los montos de compra y además estipulan cuál es el score crediticio aceptable para aceptar una solicitud.

Le puede interesar: Las redes sociales también son un factor determinante para que le aprueben un crédito

Es claro que cuando usted hace una venta de cartera lo que realmente está haciendo en muchas ocasiones es una consolidación entre dos o tres préstamos por ejemplo entre uno de vehículo y uno de consumo. Los objetivos de este crédito son: obtener mayor flujo de caja y saldar la totalidad de las obligaciones ahorrándose un monto importante de dinero.

Para ello y para que le resulte conveniente usted debe fijarse en que realmente la tasa de interés que le ofrezcan sea menor a la que está pagando actualmente y adicionalmente tener presente si a la compra de cartera le están ‘metiendo’ el portafolio completo o algún gasto de más como por ejemplo un seguro, lo que haría que usted termine pagando incluso la misma cuota que venía cancelando.

Además de revisar si el ahorro es o no significativo, usted debe evaluar si vale la pena con respecto al tiempo que ya lleva pagando sus obligaciones, ya que, no es lo mismo un cliente que lleva cinco años poniéndose al día, que uno que apenas lleva seis meses, pues si el primero vende su cartera, lo que está haciendo es alargar su cartera para terminar pagando al cabo de ocho años lo cual no es justificable porque se le convierte en un círculo vicioso, y eso sin contar que en los primeros meses es donde se paga más alta la tasa de interés.

Pero, ¿cómo saber cuál es la entidad que más le conviene?

Averiguar entre un banco y otro suele resultar muy ‘engorroso’ más aún cuando no se encuentra toda la información en las páginas web, toca desplazarse a diferentes oficinas o peor aún se debe pasar por diferentes estudios de riesgo para que determinen si le pueden dar o no el crédito. Es difícil comprar cuando la oferta es amplia y las condiciones y beneficios varían entre portafolios y entidades.

Es por esto, que gracias a herramientas tecnológicas se han creado productos pensados en asesorar a las personas en temas de manejos financieros. Así, usted podrá encontrar una que otra facilidad que le permita conocer en tiempo real cuáles son las tasas de los créditos y además cuál le podría convenir más.

En esta oportunidad le vamos hablar de dos alternativas digitales que le permitirán saber según sus ingresos, sus necesidades y su capacidad de pago cuál es la ideal para usted. La primera es mejoratuscreditos.com que de acuerdo con su co fundadora Sandra Milena Salom Amador, permite conectar a las personas que tienen créditos con altas tasas de interés con las entidades bancarias o cooperativas para aliviarles la carga.

“Básicamente nosotros nos apoyamos de la tecnología para realizar un perfil de crédito con una plataforma que arroja unos algoritmos o mejor unos resultados que indican cuál es el banco que está buscando ese cliente que tenemos”. Agrega Salom.

Lea también: ¿En dónde le prestan desde $100.000 y sin papeleo?

Es decir, que mejoratuscréditos.com lo que hace es asesorar a las personas interesadas en realizar una venta de cartera para que hagan una buena comparación, en cuanto a mirar si la tasa de interés está o no cara, si el plazo es el ideal, si la entidad a la que está haciendo la solicitud es la más conveniente y si le sirve para suplir la necesidad que tiene en ese momento, que puede ser tener mejor flujo de caja.

Entonces, teniendo en cuenta la política de los bancos, el historial crediticio de la persona y el perfil del cliente, con un análisis cualitativo (la edad, el estado civil, si tiene personas a cargo, donde vive etc) y cuantitativo (cuánto son sus ingresos, hace cuánto trabaja, qué actividad económica tiene entre otros datos más), esta plataforma le dirá a usted cuáles son las entidades con las que tiene mayor probabilidad de que le acepten el crédito, cuáles son las tasas de interés más adecuadas para usted y cuáles beneficios le conviene más según su necesidad.

O puede pasar también que le digan que por tener un reporte negativo o malos hábitos de pago no es viable para una venta de cartera, lo que le evita que tenga que pasar por un “no” como respuesta en más de una entidad financiera.

Al final del proceso, usted decide entre la oferta apta para usted cuál es la que más le gusta y entonces agenda la cita con un asesor financiera y comienza a hacer los trámites con el banco. Sin embargo, explica Salom “que la última decisión la tiene la entidad”.

Lo primero que debe hacer si está interesado en ingresar al portal, diligenciar sus datos personales y dejar su correo electrónico. Después de eso un asesor se comunicará con usted, tenga en cuenta que el proceso demora mínimo cinco días y máximo 15.

La otra opción

Se trata de comparabien.com una paltaforma digital que le permite comparar según sus datos personales y necesidades diferentes productos de las entidades financieras, tales como: tarjetas de crédito, créditos de consumo, SOAT, CDT, créditos de vehículos y créditos de vivienda.

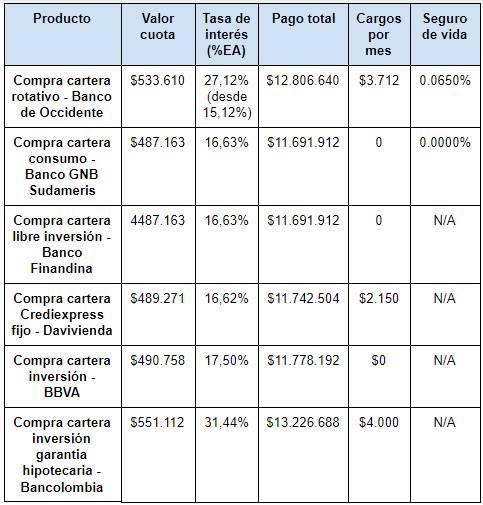

Finanzas Personales hizo un ejercicio con un crédito de consumo para compra de cartera y estas fueron algunas de las mejores opciones que salieron de acuerdo a los siguientes datos:

Monto del préstamo: $ 10.000.000

Plazo del préstamo: 24 meses

Ingresos mensuales: $2.000.000