ECONOMÍA

Las 10 cosas que debe saber sobre su declaración de renta

Ante las nuevas reglas para pagar este impuesto, las dudas de las personas han crecido. Estas son algunas recomendaciones esenciales para que esta obligación no lo coja fuera de base.

1. Revise si le toca declarar.

Este año declararan renta quienes hayan tenido ingresos superiores a 44.603.000 millones de pesos en 2017, esto es alrededor de 3,1 millones mensuales. También revise si sus consumos de tarjeta de crédito, compras y consumos totales, consignaciones bancarias o inversiones financieras pasaron este monto. Adicionalmente, cualquier persona que al cierre del 2017 tuvo un patrimonio mayor a $143.366.000 o es responsable del régimen común también está obligada a presentar declaración de renta.

En contexto: Haga cuentas para saber si debe declarar renta en 2019

2. Recuerde que hay un nuevo esquema.

La reforma tributaria del 2016 creó un nuevo sistema que categoriza los ingresos en cinco grupos según su origen: rentas de trabajo, de pensiones, de capital, no laborales y de dividendos; cada una con su esquema de depuración para luego calcular el impuesto total. Entienda dónde está usted y cómo es el esquema de deducciones y exenciones que le corresponde. Tenga en cuenta que el formulario que se debe diligenciar cambió y será diferente para las personas residentes (formulario 210) y no residentes.

3. Ojo con los plazos.

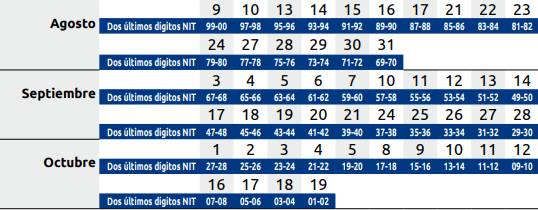

Los plazos para declarar y pagar son entre el 9 de agosto y el 19 de octubre, según los dos últimos dígitos del Número de Identificación Tributaria (NIT) del declarante que conste en el Registro Único Tributario (RUT), sin tener en cuenta el digito de verificación. Revise con anticipación cuánto le toca pagar para evitar errores y/o sanciones que arrancan en los 332.000 pesos.

Fuente: DIAN.

Le recomendamos: Declaración de renta: ¡Desespero tributario!

4. Calcule su tope de beneficios.

Calcule su tope de beneficios. Por ejemplo, si es asalariado la reforma tributaria del 2016 estableció que las personas podrían seguir haciendo sus aportes en fondos de pensiones voluntarios, cuentas de Ahorro para el Fomento de la Construcción AFC, pagos por intereses de vivienda, deducciones por dependientes (hijos, cónyuge) y pagos de medicina prepagada con las mismas reglas y descuentos que antes. Sin embargo, estableció que la suma de las rentas exentas y todos estos beneficios tributarios al final no pueden superar el 40 por ciento del valor del ingreso. Esto es, le puso un “techo” conjunto a todos los beneficios tributarios y rentas exentas. Para esto solicite con tiempo los certificados y documentos adicionales a los empleadores y entidades bancarias.

5. Aliste los documentos con tiempo.

Hay tres tipos de documentos que debe tener para hacer su declaración. Se trata de aquellos donde conste (1) la titularidad de los bienes e inversiones y los que respaldan las deudas, con valores certificados a 31 de diciembre de 2017, (2), los ingresos recibidos durante el año gravable 2017 y (3) los pagos efectuados durante el año anterior que constituyen deducciones y exenciones.

Estos son los principales documentos que se requieren en el caso de las personas naturales asalariadas.

Para determinar el patrimonio los principales son:

-Certificados o extractos de los saldos de las cuentas de ahorro y corrientes emitidos por las entidades financieras.

-Certificados de las inversiones emitidos por las entidades donde se constituyó la inversión, por ejemplo: CDT, bonos, derechos fiduciarios, inversiones obligatorias, entre otras.

-Declaración o estado de cuenta, de impuesto predial de los bienes inmuebles que posea.

-Escrituras de adquisición de los bienes inmuebles y/o certificados de instrumentos públicos.

-Factura de compra o documento donde conste el valor de adquisición de los vehículos.

-Relación de los muebles, enseres, maquinaria y equipo, por su valor de adquisición más adiciones y mejoras.

-Letras, pagarés, hipotecas y demás documentos que respalden cuentas por cobrar y obligaciones o deudas, conforme a los requisitos de ley.

Para Determinar ingresos:

-Certificado de ingresos y retenciones por pagos laborales y rentas de trabajo en general.

-Certificado de Ingreso promedio de los últimos seis (6) meses anteriores a la fecha del pago de las cesantías e intereses sobre las mismas.

-Certificados de Ingresos por concepto de honorarios, comisiones y servicios.

-Certificados de los rendimientos financieros pagados durante el año, expedidos por las entidades correspondientes.

-Certificado de dividendos y participaciones recibidos durante el año, expedidos por las sociedades de las cuales es socio o accionista.

Para Determinar las deducciones y gastos estas deben tener relación de causalidad, necesidad y proporcionalidad con la actividad generadora de renta.

-Certificado de pagos de intereses por préstamos para adquisición de vivienda.

-Certificados por pagos de salud.

-Certificados de las donaciones e inversiones que haya efectuado durante el año.

-Todos los documentos que respalden ingresos, costos, deducciones, patrimonio, emitidos por las entidades o personas competentes.

-En los casos que se requiera, la certificación para acreditar la deducción por dependientes económicos.

6. Ojo con las cesantías.

Antes las cesantías se consideraban un ingreso para el trabajador en el momento que disponía de ellas y, por tanto, no eran un ingreso gravable hasta que se les utilizaba. Con la reforma, las cesantías pasaron a ser un ingreso para el trabajador cuando se le trasladan al fondo. Y dado que este cambio aplicó a las cesantías pagadas a partir del 2017, el efecto será un mayor ingreso e impuesto de renta. Las cesantías deben empezar a reportarse en la declaración de renta.

En contexto: Aliste el bolsillo para pagar el impuesto de renta

7. Evite sanciones por extemporaneidad.

Si declara después de la fecha en que se vencía su plazo, debe pagar una sanción de extemporaneidad equivalente al 5 por ciento sobre el impuesto que se debe pagar, por cada mes o fracción de mes. Evite ser emplazado, pues esto hace que el cobro lo haga la oficina de fiscalización y no la de recaudo. Por esto, si se retrasa y la Dian se comunica con usted, acuda lo antes posible

8. Asesórese, pero no se desentienda.

Si no está obligado a llevar libros de contabilidad o tener revisor fiscal, no requiere contratar un contador. Sin embargo, la mayor parte de las personas prefiere delegar la elaboración de la declaración en una persona que conozca del tema. Entender su declaración de renta es uno de los mejores ejercicios de finanzas personales que puede realizar y le permitirá tomar mejores decisiones financieras. Puede asesorarse de profesionales capacitados para no caer en errores, pero esto no significa que delegue y se desentienda del tema. Además, la Dian tiene un programa que le puede ayudar a hacerla. ¡Inténtelo!

Puede leer: Comenzó la cuenta regresiva para realizar la declaración de renta

9. Formulario 210.

A pesar de que el nuevo sistema habla de varios tipos de renta, solamente hay un formulario, sin importar qué tipo de ingresos tiene usted. Es el formulario 210, con diferentes campos para cada una de las clases de ingresos o ‘cédulas’. Si una persona recibe dos tipos de ingresos diferentes, tiene las dos cédulas, aunque beneficios diferentes respecto a exenciones en cada una. Por ejemplo, muchos asalariados pueden tener también ingresos por arrendamientos. Toda la información se llena en un mismo formulario.

10. Planifique el 2019.

Es claro que, para su declaración de renta del 2017, ya no se puede hacer nada: pagar. Pero si puede comenzar a realizar su planeación financiera para 2018. Aún está a tiempo de revisar medidas que optimicen su carga tributaria del año siguiente como considerar incrementar su ahorro voluntario en su fondo obligatorios de pensiones.