Hipotecario

Arranca baja en tasas de interés hipotecarias, ¿será suficiente para reactivar la demanda de vivienda?

Las ventas de vivienda siguen golpeadas. La baja de las tasas de interés anunciada por diez bancos es una luz de esperanza, pero se necesita mejorar el poder adquisitivo para que más colombianos tengan techo propio.

La compra de vivienda es quizás la operación más importante en la vida de miles de colombianos, quienes destinan varios años a fin de acumular la cuota inicial y más de una década para pagar el crédito hipotecario.

Sin embargo, no es una transacción al alcance de todos. Quienes aspiran a un subsidio deben cumplir con los requisitos y luego, como el resto, buscar una vivienda que se ajuste a su presupuesto y conseguir la respectiva financiación.

Por el lado de los subsidios, desde que arrancó el actual Gobierno se han presentado retrasos en su entrega, debido a que se decidió focalizarlos en los más pobres, quienes, a su vez, tienen mayores dificultades para obtener financiación. No obstante, el programa se ha venido ajustando. Para 2024 la meta es entregar 50.000 subsidios a través del programa Mi Casa Ya y hasta el 19 de julio se habían asignado 28.692.

En lo que se refiere al crédito hipotecario, el panorama tampoco ha sido fácil por el incremento de las tasas de interés como consecuencia de la lucha contra la inflación que libra el Banco de la República. En los últimos 20 años, el costo promedio del crédito hipotecario ha sido de 11,6 por ciento, pero en mayo de 2023 llegó a 20,4 por ciento, situación que no solo impidió que miles de familias pudieran acceder a financiación y convertirse en propietarias, sino que también llevó a que otros 32.500 hogares se vieran forzados a desistir del proyecto de vivienda que ya estaban pagando.

Lo más leído

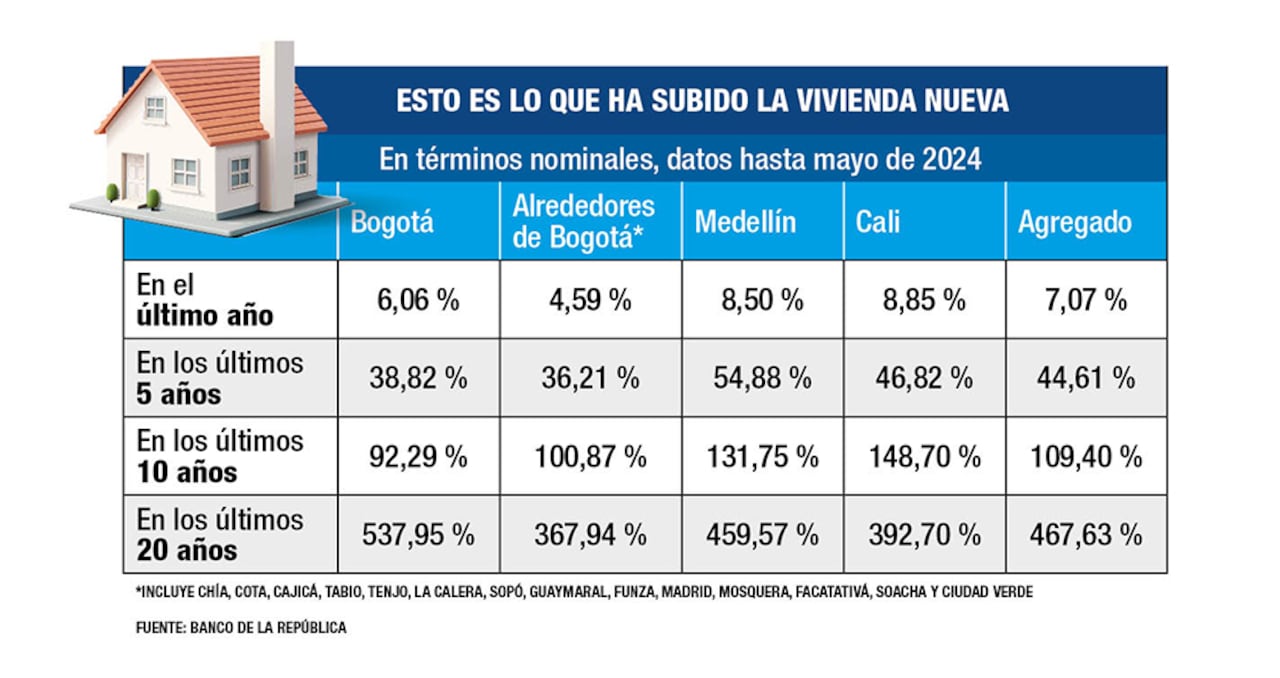

En esa dura decisión también ha influido el alza de los precios de la vivienda, encarecidos por el mayor costo de las materias primas, de la mano de obra y, en especial, por el alza del salario mínimo, dado que el valor de muchas viviendas, incluso algunas que no son de interés social, está atado a dicho indicador. El índice de precios de la vivienda nueva que calcula mensualmente el Banco de la República señala que los precios promedio en Medellín, Cali, Bogotá y sus alrededores son 44,6 por ciento más altos que hace cinco años, aunque si se descuenta la inflación el alza es de 4,57 por ciento. En el último año (mayo de 2024 versus mayo de 2023), el alza nominal fue de 7,07 por ciento, pero si se resta la inflación en esas ciudades el precio de la vivienda ni sube ni cae.

El alza en la vivienda es previsible y deseada, pues va acompañada de la expectativa de una valorización de la inversión, pero, de entrada, si está muy cara, hace que algunos compradores modifiquen sus aspiraciones por menores espacios u otras ubicaciones en las ciudades donde viven. Incluso algunos prefieren pausar sus planes de ser propietarios con la esperanza de que los precios bajen un poco. Sin embargo, ese no ha sido el caso, pues el mismo índice del Emisor muestra que en los últimos 20 años la vivienda nueva ha subido 467 por ciento nominal en el agregado de cuatro ciudades y 537 por ciento solo en Bogotá (121 y 152 por ciento, respectivamente, en términos reales).

El resultado es que hoy la vivienda nueva más barata es la llamada de interés prioritario (VIP), que vale 117 millones de pesos, lo que equivale a 90 salarios mínimos. Pero el lío es que 48 por ciento de los 22 millones de trabajadores no ganan ni un salario mínimo al mes.

Lo que viene

Las trabas que ha tenido la vivienda por subsidios, financiación y menor disponibilidad de ahorro de los colombianos se reflejan en una persistente caída de las ventas. Entre enero y junio de 2024 se comercializaron 66.620 unidades, 6.398 menos que un año atrás.

No obstante, hay expectativas positivas para lo que viene, en especial, por la decisión de diez entidades financieras de reducir sus tasas de interés hipotecarias a niveles en torno al 10 por ciento, lo que, según Edwin Chiriví, gerente de Camacol Bogotá y Cundinamarca, crea una condición muy favorable para la decisión de comprar vivienda. “Eso significa volver a un escenario de financiación de los mejores en la historia del mercado de vivienda en el país. Los análisis propios nos describen que las ventas reaccionan positivamente entre 6 y 8 por ciento por cada punto porcentual de reducción de las tasas de interés. En ese sentido, somos objetivamente optimistas”.

Chiriví admite que la inflación aún tiene efectos sobre la capacidad de pago de los hogares y en su ingreso disponible, pero la preventa de los proyectos permite generar el ahorro necesario en el tiempo a través del pago gradual de la cuota inicial, facilitando la decisión de compra de los hogares.

Fabio Sánchez, profesor de economía de la Universidad de los Andes, considera que para revivir el mercado de vivienda hay que tener en cuenta las necesidades de dos grupos de compradores: los que requieren subsidios, pues aspiran a vivienda de interés prioritario o social, y los que pueden comprar sin la ayuda estatal. Para los primeros es necesario que la ejecución de los subsidios sea más rápida; para los segundos es clave la reducción de las tasas de interés hipotecarias.

“Cuando las tasas están altas, caen o no suben los valores de la vivienda y se encarecen los del arriendo. Eso es lo que ha ocurrido recientemente”, explica Sánchez. Dice que, más que el precio de la vivienda misma, lo que motiva a los compradores es la perspectiva de poder pagar un crédito de largo plazo. “La gente primero analiza su estabilidad laboral, si cree que su salario va a subir al ritmo que suben las cuotas y que la economía del país va a estar bien. Ahí está una gran parte de la decisión”, precisa el académico.

Esas perspectivas todavía no están muy claras hoy. La medición de confianza del consumidor que hace mensualmente Fedesarrollo señala que en junio la disposición de los colombianos para comprar vivienda disminuyó en 7,5 puntos porcentuales frente a mayo, aunque mejoró en 1,8 puntos porcentuales con respecto a junio de 2023.

En Medellín y Bogotá se deterioró la disposición a comprar vivienda, mientras que mostró mejoras en Cali, Bucaramanga y Barranquilla. Por nivel socioeconómico, en junio de 2024 disminuyó en los niveles altos y medios, mientras que subió en el bajo.

De todas maneras, este indicador se mantiene en terreno negativo, pues responde al balance sobre la pregunta de si se considera que este es un buen momento para comprar vivienda. Con un dato de -41,7 en junio de 2024, revela que siguen siendo más los que creen que no es un buen momento.

Luis Fernando Mejía, director de Fedesarrollo, piensa que el retroceso en la disposición para comprar vivienda podría estar relacionado con el estancamiento en la reducción de la inflación, ocurrido justo en mayo y junio. “De todas formas, es importante esperar para ver cuál es el dato de inflación de julio y el efecto de la competencia que se está dando en reducción de tasas de interés por parte de varios bancos. Eso podría eventualmente compensar el estancamiento en la reducción de la inflación”.

Según Chiriví, es importante tener en cuenta que actualmente el 80 por ciento de la oferta de proyectos de vivienda nueva tiene precios inferiores a los 400 millones de pesos y cerca del 70 por ciento, precios iguales o inferiores a los establecidos para ser vivienda de interés social (puede costar máximo 227,5 millones de pesos).

Tener un techo propio no solo les da una sensación de seguridad a los compradores, sino que también es una necesidad de las políticas sociales y un gran apalancador del empleo y del crecimiento económico. Las reducciones de las tasas de interés hipotecarias van en el camino correcto, pero es indispensable seguir batallando contra la inflación para llegar a ser realmente un país de propietarios.