Especial abogados /Societario

Cada vez hay más alternativas para que las empresas superen las crisis

La nueva ley de reorganización empresarial vuelve permanentes las medidas que habían sido tomadas durante la pandemia para ayudar a los empresarios a salvar sus negocios.

La insolvencia forma parte del orden natural de una economía de mercado, aunque el ideal es no acudir a ella y que todos puedan competir. Sin embargo, 2023 fue el año más negro en Colombia en cuanto a solicitudes de esta figura, en medio de una crisis económica en la que la inflación y las tasas de interés, sumadas a la incertidumbre política y al coletazo de la pandemia, llevaron a que se presentaran 1.420 solicitudes para acogerse a la ley de insolvencia, ante la Superintendencia de Sociedades.

Con este panorama, la aprobación del proyecto de Ley 106 de 2023 del Senado y 365 de 2024 de la Cámara da vida a una nueva ley de insolvencia que ha sido bien recibida por los empresarios y abogados especializados en derecho societario, pues consideran que reduce trámites y adopta permanentemente las medidas de alivio promulgadas durante la pandemia.

Para Irma Rivera y Paola Guerrero, socia y directora del área de práctica de Litigios, Arbitraje e Insolvencia de Brigard Urrutia, el proyecto de ley introduce cambios significativos al régimen tradicional. “Entre ellos se destacan la menor intervención judicial, el acceso ágil y expedito a los procesos concursales, alivios financieros, uso de herramientas tecnológicas y la creación de procesos recuperatorios y liquidatorios, en especial para mipymes”.

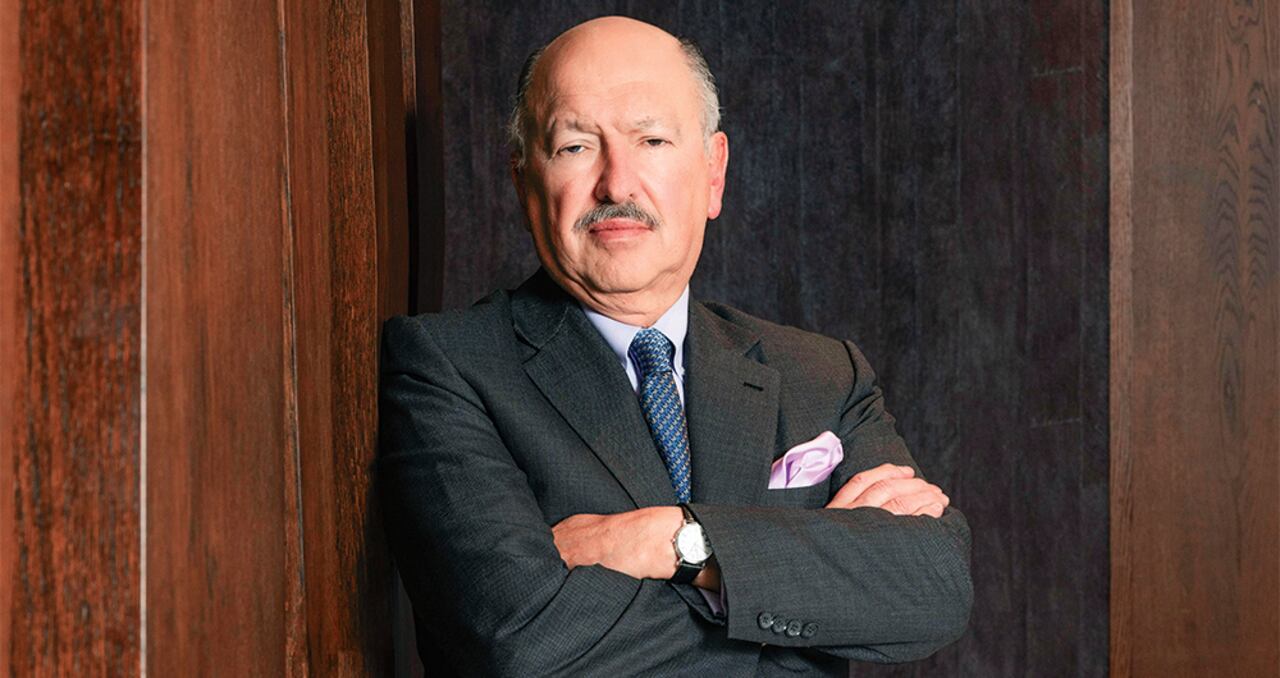

Desde la firma de abogados Holland & Knight, su partner Gustavo Cubero señala que son muchos los cambios con respecto al régimen general de la Ley 1116 de 2006, pero pocos con relación a la legislación de emergencia que estaba contenida en los decretos 560 y 772 de 2020. “La nueva ley introdujo importantes modificaciones al régimen de insolvencia original, pero no se trata de nuevas instituciones ni nuevos mecanismos, pues prácticamente todos los allí contenidos ya habían sido establecidos por los decretos de emergencia de 2020”, aclara.

Lo más leído

Cubero considera que con la nueva ley el repertorio de soluciones para la crisis empresarial prácticamente se duplicó, “pues incluyó nuevos mecanismos como la Negociación de Emergencia de Acuerdos de Reorganización (Near), el Procedimiento de Recuperación Empresarial, (PRE), el Proceso de Reorganización Abreviado y el Proceso de Liquidación Simplificado, el Salvamento de Empresas en Inminente Liquidación y los Acuerdos Sectoriales”.

Agrega que son nuevos mecanismos que, dependiendo del tamaño de la empresa, sirven para la reorganización o la liquidación, a lo que se suman nuevas figuras para tratar de agilizar los procesos, con el fin de hacer efectiva la capitalización de acreencias, para contemplar esquemas de deuda sostenible, bonos de riesgo o acceso a nuevas inversiones, entre otros.

Para Esteban Isaza, asociado sénior de Lloreda Camacho, la nueva legislación les da a los empresarios herramientas para salvaguardar su actividad económica, el crédito y el empleo. “Dentro de las opciones que se vuelven permanentes están las negociaciones de emergencia de procesos de reorganización y de recuperación empresarial ante las cámaras de comercio, así como los de reorganización abreviada y liquidación simplificada, especiales para empresas con activos menores o iguales a 5.000 salarios mínimos”.

Para Guillermo Ramírez, consejero de la firma Garrigues, el aspecto más relevante en la insolvencia del consumidor, “es la posibilidad de iniciar el proceso de liquidación patrimonial sin acudir previamente a la negociación de deudas”.

Nicolás Polanía Tello, socio de Reestructuración e Insolvencia de Martínez Quintero Mendoza González Laguado & De la Rosa (MQMGL&D), resalta que la nueva ley revive “otras figuras de gran relevancia para la práctica general de la insolvencia empresarial, como la financiación concursal (DIP Financing), la posibilidad de delimitar el universo de acreedores involucrados en la negociación, la viabilidad de hacer pagos simultáneos a acreedores de diferentes clases y la herramienta de salvamento de empresas en liquidación inminente”.

Las cifras recientes de solicitudes de reestructuración e insolvencia son explicadas por los abogados en la situación económica y de incertidumbre que vive el país. Para Daniel Rodríguez, socio de Rodríguez-Azuero, 2023 alcanzó una inflación récord del 13,3 por ciento, que luego fue disminuyendo, pero que tuvo fuertes repercusiones en la adquisición de materias primas y otros insumos necesarios para la operación de las empresas. Asimismo, se refirió a la fuerte alza de las tasas de interés, lo cual afectó la carga financiera de las empresas y redujo sus opciones de crédito. “Además, el ambiente político y varias de las decisiones del Ejecutivo y el Legislativo han deteriorado la confianza de los inversionistas”.

Como resultado, se han dado grandes movidas de salida y de llegada de nuevos actores. Para Martín Escobar Hoyos, director de KPMG Law, en Colombia merecen análisis algunos casos como “El anuncio del cierre de operaciones de grandes compañías como GM y la solicitud de liquidación de Compensar, que tienen su contraparte en acontecimientos empresariales significativos como los ocurridos con Nutresa, el Éxito y la llegada de Ikea”.

Desde Garrigues, en lo que va corrido de 2024, el impacto en solicitud de insolvencia y reestructuración lo han generado los casos de WOM, Aldea, Fabricato y el Grupo La Cabaña. “También merece mención el caso de Credivalores y Crediservicios, que adelantó un Capítulo 11 en Nueva York. La situación del mercado de vivienda es preocupante, por lo que es probable que algunos jugadores enfrenten dificultades de este tipo”, señala Ramírez, de Garrigues.

Con este panorama vienen grandes retos para los abogados especializados en Societario. Para el director de KPMG Law, los profesionales deberán apalancarse en la tecnología para ofrecer servicios más eficientes y de mejor calidad, y tener una visión integral en el momento de asesorar a sus clientes.

Desde Garrigues ven retador para los abogados la financiación para deudores en insolvencia, “un asunto que no ha despegado del todo, a pesar de ser objeto de constante discusión. Adicionalmente, cada vez son más frecuentes los casos de insolvencia transfronteriza o reestructuración de financiaciones internacionales, escenarios en los cuales resulta fundamental contar con una asesoría legal que cuente con una plataforma internacional”.

Y desde Brigard Urrutia añaden que los abogados enfrentan el desafío de diseñar estrategias de reestructuración diferentes a las tradicionales, que se adapten mejor a las necesidades específicas de las empresas en crisis. Para ello, deben tener un rol más activo y dinámico en el uso de los nuevos procesos, herramientas e incentivos que consagra la nueva ley de insolvencia.