ECONOMÍA

Así operará la financiación de nóminas para pymes

El Gobierno, a través del Fondo Nacional de Garantías, aumentará al 90 % el aval para que los bancos les presten a micro, pequeñas y medianas empresas. Los decretos se conocerán este lunes.

El Gobierno aumentará sus apoyos a las micro, pequeñas y medianas empresas. Sin embargo, lo seguirá haciendo a partir de garantías a los créditos y no de manera directa, como lo había pedido Acopi, el gremio que representa a estas empresas.

En su alocución del 8 de abril, el presidente Iván Duque anunció que apoyará por tres meses las nóminas de estas empresas, siempre y cuando se comprometan a no despedir personal. Este domingo 13 de abril el Ministerio de Hacienda oficializó la medida al presentar un ABC con esta y otras decisiones adoptadas para ayudar a las empresas.

Esta garantía la podrán tomar empresas con ventas de hasta 52.000 millones de pesos, a las que se les otorgarán créditos con un plazo de hasta 36 meses para pagarlos. El 50 por ciento del costo de la garantía (que es una especie de seguro del crédito) lo cubrirá el gobierno.

Aunque inicialmente los micro, pequeños y medianos empresarios y algunos sectores interpretaron que eso equivalía a que el Gobierno subsidiaría las nóminas de las pymes más vulnerables (que están en sectores cuya actividad está totalmente paralizada), pronto el Ministerio de Hacienda salió a aclarar que se trata de garantías sobre nuevos créditos.

Estas garantías, en principio, se otorgarán de dos formas: por un lado, aumentando del 60 al 90 por ciento el aval que concede el Gobierno, a través del Fondo Nacional de Garantías, a los créditos que tramiten las micro, pequeñas y medianas empresas colombianas ante las entidades financieras.

Los bancos y algunos analistas como el exministro Mauricio Cárdenas habían planteado que las garantías debían subir hasta el 90 por ciento para mejorar el flujo de recursos.

Este aval es clave porque significa que si un empresario que pide un crédito a un banco para pagar su nómina, en un momento dado no puede pagar, el Estado le responde al banco hasta con el 90 por ciento.

Otra opción que incluirá decreto tiene que ver con la creación de unos bonos que respaldarán las deudas que tramiten los empresarios ante los bancos. Estos bonos se crearán en el momento en que el empresario acuda a un banco a solicitar recursos para financiar la nómina de sus empleados.

Igualmente, tendrán unas condiciones de tasas y plazos bastante flexibles, pero implican que el empresario tenga que comenzar a pagarlos una vez normalice sus operaciones, aunque no haya generado ni un peso de ingresos durante el confinamiento obligatorio.

La presidenta de Acopi, Rosmery Quintero, señala que cuando escuchó el anuncio inicial del presidente Duque, saltó de felicidad porque pensó que había sido escuchado el clamor del gremio, que ha pedido que el Gobierno les ayude a garantizar el trabajo de casi 7,6 millones de personas que integran las micro, pequeñas y medianas empresas del país.

Sin embargo, cuando se aclaró que se trata de nuevos créditos, volvió la incertidumbre, pues se trata de nuevas cargas de créditos para empresas muy vulnerables, muchas de las cuales quedan así condenadas a desaparecer y a llevarse por delante miles de empleos.

Acopi ha planteado que el Gobierno, como lo han hecho otros países, debería subsidiar las nóminas de las empresas más afectadas con el confinamiento decretado, pues de otra forma estas no van a sobrevivir. Este grupo de empresas más vulnerables en esta crisis generan 7,6 millones de empleos y el subsidio que requieren alcanza los 6,8 billones de pesos, que representan el 32 por ciento de la producción. Es decir, no serían todas, sino las más afectadas por el confinamiento obligatorio.

Para la presidenta de Acopi, subsidiar estas nóminas sería una señal muy positiva y en su opinión es menos costosa que el impacto del cierre de empresas o los despidos masivos: representa apenas el 0,7 por ciento del PIB, lo que implica un impacto relativamente bajo que salvaría de la quiebra a miles de empresas.

Lo cierto es que las pymes están con el agua al cuello. Más de 20 días después del inicio en el país del aislamiento social, buena parte de las micro, pequeñas y medianas empresas se han quedado sin oxígeno financiero y algunas están al borde del colapso. Miles de ellas, dedicadas a la industria manufacturera, comercio, construcción y algunos servicios, no producen sus bienes ni reciben ingresos.

Ya muchas se quedaron sin liquidez para pagarles a sus empleados y proveedores, o están agotando sus reservas de ahorros para cumplir. Mientras tanto, se han acumulado los costos fijos en arriendos y servicios públicos, así como en el pago de los créditos. En un país en que el promedio de ahorro es del 15 por ciento del PIB –10 puntos por debajo del promedio mundial–, no hay mucha capacidad para aguantar.

Por eso, mientras que buena parte de los colombianos celebraron la ampliación de la cuarentena para bajar el riesgo de contagios, el mundo se les vino encima a miles de pymes que no saben si podrán resistir. El confinamiento prolongado puede representar la quiebra para muchas, mayores despidos para otras y la insolvencia para la mayoría. En este momento, es prioridad tomar medidas urgentes para frenar la nueva epidemia que representa una recesión.

El Gobierno adoptó disposiciones acertadas para salvar la economía. El ministro de Hacienda, Alberto Carrasquilla, ha movido fichas para buscar recursos en el país y el exterior; y el de Comercio, José Manuel Restrepo, destacó el positivo impacto de los créditos con tasas subsidiadas que otorgarán a través de Bancóldex, por 600.000 millones de pesos.

Lo más leído

Los ministros de Comercio, José Manuel Restrepo, y de Hacienda, Alberto Carrasquilla, han anunciado medidas para garantizar la liquidez y los créditos para las empresas.

A su vez, Rodolfo Zea, ministro de Agricultura, anunció créditos por un billón de pesos para productores agropecuarios, en condiciones favorables de tasa y plazo, por medio del Banco Agrario y Finagro.

También subieron 10 puntos los avales del Fondo Nacional de Garantías (FNG), hasta el 60 por ciento, luego de que el Gobierno lo capitalizó por 3,25 billones de pesos, lo que le permitirá avalar créditos hasta por 70 billones de pesos. Esta importante medida les da seguridad a los bancos, que dudaban en conceder préstamos ante los enormes riesgos que representan algunos negocios. La garantía del FNG funciona como una especie de seguro para las entidades financieras por si las empresas dejan de pagar sus créditos.

Para los bancos el negocio central es prestar, pero, como está de por medio garantizar el ahorro del público –con esos recursos conceden los créditos–, deben velar por la seguridad de esa plata. Por eso han pedido ampliar la garantía del Gobierno.

"Tener créditos baratos es una buena señal, pero no suficiente para evitar el cierre de miles de empresas y la destrucción de empleos".

No obstante, se necesitan medidas más audaces. Por el lado de las garantías, el exministro Mauricio Cárdenas ha planteado que el FNG debería subir hasta el 90 por ciento los avales. Varios bancos respaldan esta iniciativa. El presidente de Davivienda, Efraín Forero, dice que permitiría mitigar el riesgo y restablecería los flujos de recursos a las empresas.

El Ministerio de Hacienda ya dio a conocer su propuesta, y todo indica que en los decretos saldrán la próxima semana, subiendo la garantía al 90 por ciento, por encima del 60 actual. Esta decisión tendrá que contar con la ratificación de la junta del FNG, que se reúne la próxima semana.

Es importante subir las garantías a los créditos que necesitan las empresas en estos momentos, dice el presidente de Davivienda, Efraín Forero.

Los créditos baratos son una buena señal, pero no suficiente para evitar el cierre de miles de empresas y la destrucción de empleos. Así que varios gremios han hecho otras propuestas. Fenalco pide que el Gobierno permita reducir los sueldos un 60 por ciento a los trabajadores durante la cuarentena.

Acopi, por su parte, plantea que el Gobierno haga gasto social a través de las compañías. Esto implicaría girarles a las micros, pequeñas y medianas empresas de sectores vulnerables los recursos que garanticen un ingreso básico y les permitan pagar la nómina de casi 7,8 millones de colombianos mientras dure el aislamiento. Su costo fiscal sería enorme, pero ya se ha adoptado en otros países que la consideran menos costosa que enfrentar una depresión económica.

El impacto de la parálisis hace temer por el empleo. Rosmery Quintero, presidenta de Acopi, dice que en los días que lleva la cuarentena las empresas han sido solidarias con el Estado al pagar los sueldos de los empleados y al garantizarles la calidad de vida, a pesar de que no producen ni venden.

Por tanto, cree positivo que el Gobierno haya hecho transferencias directas para subsidiar a más de 10 millones de colombianos en situación vulnerable. Pero insiste en que debe hacer un gasto social en las micros, pequeñas y medianas empresas “que les dan empleo y sustento a 20 millones de personas, que, a su vez, son los que sostienen todo el sistema económico y el sistema de seguridad social”.

Si las compañías cerraran, el sistema económico colapsaría. Y si el sistema económico falla, no habrá recursos para realizar las transferencias de subsidios, como advierten los empresarios. En consecuencia, es hora de que el Gobierno pase de las medidas convencionales a las audaces para que la estantería empresarial no se caiga y la economía del país siga adelante.

Un país de micros

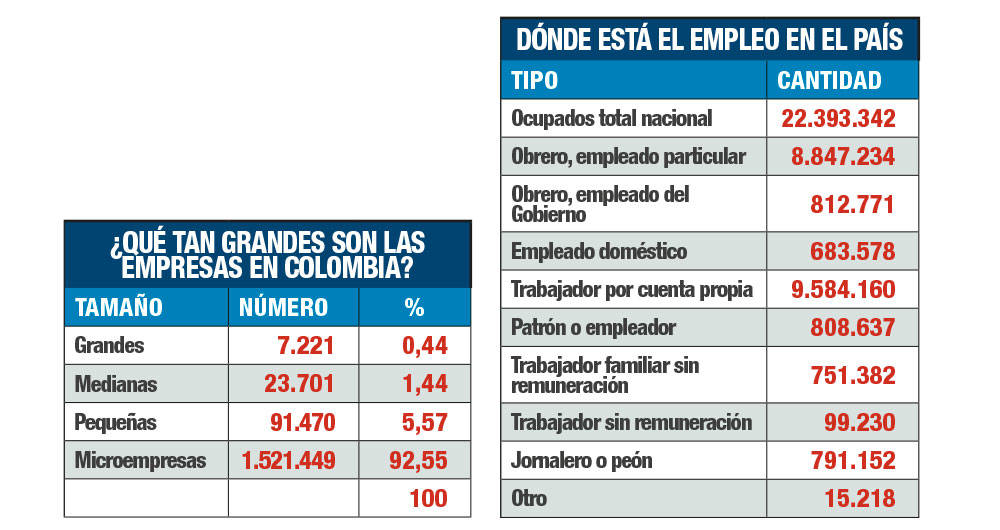

El escenario empresarial preocupa. Muchos colombianos piensan que en el país operan, sobre todo, empresas medianas y grandes. Pero la realidad es distinta: el tejido empresarial es muy vulnerable porque en su mayoría corresponde a unidades productivas muy pequeñas, muchas de ellas informales o de supervivencia.

Las cifras de Confecámaras al cierre del año pasado indican que el país tenía 1.643.849 compañías formalmente establecidas. Algunos estudiosos creen que esta cifra sería del doble o el triple, pero con las informales, es decir que no pagan impuestos ni seguridad social a sus empleados.

De las establecidas formalmente, el 92,5 por ciento, esto es 1,52 millones, son microempresas, o sea que tienen activos por debajo de 414 millones de pesos. Las pequeñas son el 5,5 por ciento (91.470) y sus activos llegan a 4.141 millones de pesos; las medianas son el 1,4 por ciento (23.709) porque sus activos alcanzan los 12.421 millones; mientras que las compañías realmente grandes son 7.221, es decir, el 0,4 por ciento del total, y sus activos superan los 12.421 millones de pesos.

Eso significa que Colombia, en realidad, es un país de microempresas. Por consiguiente, gremios y analistas temen por el futuro de estas unidades productivas, en especial de aquellas que se dedican a actividades que hoy no producen porque no están en sectores estratégicos para atender la pandemia (alimentos, salud o logística) y sus trabajadores deben permanecer aislados en sus hogares.