ESTADOS UNIDOS

5 claves para entender por qué el principal índice de Wall Street sufrió la mayor caída desde 2011

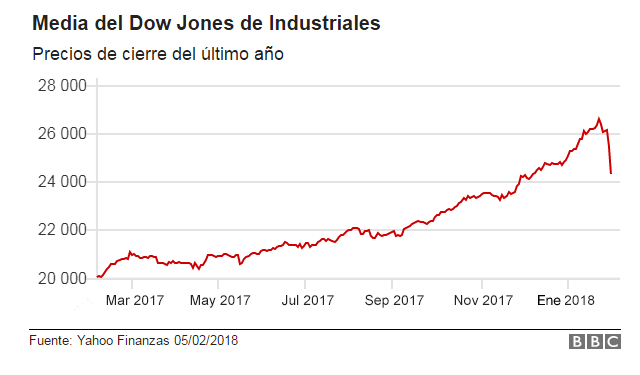

Con una caída del 4,6%, la mayor desde 2011, el cierre de la jornada bursátil hizo saltar las alarmas en Estados Unidos. Son varias las claves que explican por qué, tras siete años de tendencia al alza, Wall Street tuviera un día tan malo.

:quality(100)/cloudfront-us-east-1.images.arcpublishing.com/semana/XTQQ2FKNHBHADE3VNJLRV2UDR4.jpg)

La bolsa de Nueva York vivió un lunes negro que hizo sudar frío a inversores y corredores en los parqués.

El desplome en las cotizaciones encendió todas las alarmas en Estados Unidos.

El índice Dow Jones de Industriales cerró la sesión del lunes en 24,345.75 puntos, un 4,6% menos que el día anterior. La segunda jornada consecutiva en rojo y la mayor caída porcentual desde 2011.

Se trató también de la peor caída en puntos en un solo día en la historia de Wall Street: 1.175.

La tendencia fue replicada este martes por las bolsas asiáticas, con el índice Nikkei cayendo 4,7% en Japón y el Hang Seng de Hong Kong un 4,9%, mientras que el ASX de Australia cerró con una pérdida de 3,3%.

Las bolsas europeas, por su parte, abrieron con una pérdida de hasta un 3% en Londres, París y Frankfurt.

En 2011, la generalizada desconfianza en la viabilidad del euro y los temores por la delicada situación de la deuda pública en España e Italia, en pleno colapso de la economía griega, habían provocado un agosto de fuertes caídas en los mercados bursátiles.

Mucho peor fue lo ocurrido en 2008, cuando la crisis financiera originada en Estados Unidos por la quiebra del enorme banco Lehman Brothers desató un sismo económico global que dejó a millones de personas sin trabajo en todo el mundo.

Pero los especialistas auguran que lo ocurrido este lunes en Wall Street no es tan grave, aunque igualmente provoca gran inquietud.

Para entender lo ocurrido, como siempre que se habla de los mercados financieros, no hay una única causa a la que señalar: aquí recopilamos cinco claves.

1. El peligro de la inflación

Las turbulencias empezaron el viernes, cuando el Departamento de Trabajo de Estados Unidos publicó sus cifras de empleo.

El informe recogía un aumento de los salarios mucho mayor de lo esperado.

Que en Estados Unidos haya una situación de virtual pleno empleo y los trabajadores reciban mayores salarios podría parecer una buena noticia.

Pero en economía las cosas casi nunca son tan sencillas.

Yogita Limaye, corresponsal de la BBC, explicó desde Nueva York que "si los sueldos suben, la previsión es que la gente gastará más, haciendo que los precios aumenten".

Es el peligro de la inflación, un indicador clave para asegurar una economía saludable.

Normalmente, el arma que tienen los bancos centrales para mantenerla al nivel deseado es el precio del dinero, son las tasas de interés.

Los mercados llevan tiempo anticipando que la Reserva Federal (Fed, banco central) los elevaría dos o tres veces este año.

Los inversores temen que la política de Donald Trump provoque una alta inflación. AFP

Pero, según Limaye, con el fuerte repunte de los salarios, "ahora temen que lo vaya a hacer varias veces más".

Será uno de los desafíos a los que tendrá que hacer frente Jerome Powell, el nuevo presidente de la Fed, que se estrena en medio de la marejada.

Powell tendrá que "tomar decisiones que apuntalen el crecimiento pero sin alarmar a los inversores", apunta Limaye.

Será el más difícil todavía.

Diversos analistas han alertado de que la política de estímulos aplicada por el gobierno Trump puede derivar en un "sobrecalentamiento" de la economía.

Algunos interpretan las últimas jornadas en la Bolsa como la confirmación de esos temores.

2. Pérdida de confianza

Todavía es pronto para calibrar si los dos últimos traspiés son el presagio de un batacazo mayor o solo un tropezón pasajero.

"Lo que resulta evidente es que hay mucha gente que ha perdido la confianza", le dijo a BBC Mundo Lawrence Harris, profesor de Finanzas en la Universidad del Sur de California.

Cuando la Bolsa registra una caída es el reflejo de que hay más oferta que demanda de activos. Cuando hay más vendedores que compradores los precios caen, como ocurrió el pasado viernes y este lunes.

Lo que podría estar relacionado con algunas de las políticas de Trump.

El presidente Trump ha aprobado restricciones a las importaciones para favorecer a la producción estadounidense. Getty Images

"Muchos inversores se han dado cuenta de que si Estados Unidos tiene un déficit público de un billón de US$, eso hay que pagarlo o, al menos, financiarlo", indica Harris.

El presidente estadounidense impulsó una reforma fiscal que redujo los impuestos a las corporaciones y a muchos trabajadores, pero a costa de disminuir los ingresos públicos y, en consecuencia, agrandar el agujero del déficit.

De acuerdo con las previsiones de la Oficina Presupuestaria del Congreso, este aumentaría hasta US$1,7 billones en 10 años por la reforma.

Esa es una de las razones por las que los inversores empiezan a recelar de la economía de la gran potencia.

"Quizá la euforia que algunos sintieron en un primer momento con la reforma fiscal no estaba justificada", sostiene Harris.

3. Las restricciones al libre comercio

La experiencia indica que los mercados financieros prefieren un ambiente de desregulación y facilidades para los negocios.

Estados Unidos ha sido históricamente el gran adalid del libre comercio internacional. Ya Woodrow Wilson, presidente entre 1913 y 1921, hizo bandera de esto.

El gobierno de Donald Trump, por contra, apuesta por una política proteccionista para favorecer la producción estadounidense frente a la competencia extranjera.

Su gobierno impuso recientemente fuertes aranceles a la importación de lavadoras y paneles solares.

La Bolsa de Nueva York acumula 7 años consecutivos de ganancias. Getty Images

"Lo que está ocurriendo en los últimos días está probablemente relacionado con el hecho de que Estados Unidos se está volviendo más y más anticomercial", afirma Harris.

A los mercados no les gusta que "cuando se restringe el comercio, se restringe el crecimiento".

4. Nada puede subir para siempre

Aunque las decisiones del gobierno tengan impacto en el comportamiento de la bolsa, hay otras variables. Algunas tan simples e inexorables como el paso del tiempo.

Después de la crisis de 2008, Wall Street acumula siete años consecutivos de bonanza.

Y las vacas gordas no pueden durar para siempre.

Lo más leído

"El mercado ha estado subiendo durante demasiado tiempo y se tiene la sensación de que ha llegado a su límite", apunta Harris.

En este tiempo, "los mercados han gozado de una estabilidad sin precedentes".

"Cuando la gente no percibe riesgos, está más dispuesta a comprar y ahora se darán cuenta de que las cosas son más arriesgadas de lo que habían pensado".

Así, Harris cree que, a corto plazo, el precio de las acciones seguirá cayendo.

En un panorama de menos certezas, las grandes corporaciones y entidades financieras que operan en el mercado tendrán menos apetito por asumir riesgos.

"Las estrategias de los últimos años se habían basado en la estabilidad y ahora muchos se están dando cuenta de que el mercado no era tan estable como parecía".

5. ¿Cuánto hay que preocuparse?

Lo ocurrido en los últimos días no es alentador, pero, según Heather Long, comentarista de The Washington Post, "no es el momento de caer en el pánico".

Los analistas no contemplan por ahora un colapso sistémico como el que se produjo en 2008.

"Lo que ha pasado puede tener un impacto en la confianza de los inversores, pero es difícil imaginar un escenario como aquel", asegura Harris.

La importancia del descenso de los últimos días se reduce si se tiene en cuenta que la bolsa estaba en máximos históricos.

El lunes fue el segundo día consecutivo de números rojos en el Dow Jones. AFP

"El valor de las acciones ha caído al nivel en el que estaba a mediados de diciembre y por aquel entonces todo el mundo coincidía en que estaba muy alto".

¿Qué es, pues, lo que debe temer la gente de a pie? "Esto no les afectará mucho a corto plazo".

Incluso, señala el experto Harris, podría suponer una oportunidad.

"Para toda la gente que no ha ahorrado lo suficiente para su jubilación, puede ser una ocasión de hacerse con acciones a bajo precio".