Finanzas

¿Qué hay detrás de la guerra de tasas de interés que hoy libran los bancos?

Los bancos anunciaron reducciones en los intereses de varios tipos de créditos. Aseguran que buscan prevenir que la desaceleración se profundice, pero otros creen que van en contravía de las acciones del Banco de la República.

En épocas de precios altos, de un mayor costo del dinero y de una desaceleración económica, en las que la plata no alcanza, noticias relacionadas con reducciones en valores o en tasas de interés resultan un bálsamo para los consumidores.

Desde hace más de una semana, diferentes entidades financieras han venido anunciando una disminución en las tasas de interés, inicialmente de sus tarjetas de crédito. En promedio, redujeron casi la mitad para ubicarlas, de más del 45 por ciento –muy cercana a la tasa de usura–, en cerca del 25 por ciento, que para algunos siguen siendo altas. En varios bancos, las reducciones en las tasas corresponden a tarjetas específicas y también a gastos particulares, como alimentación o ropa. Otros no tienen restricciones.

La senda la abrió Bancolombia y tras este primer anuncio otras entidades iniciaron sus reducciones, como Davivienda, BBVA, GNB Sudameris, el Banco Agrario, Nu y Tuya. Incluso, el presidente Gustavo Petro celebró en un trino la decisión. “Excelente. Buena medida bajar las tasas de interés por la banca privada. Así se mantendrá sólido el sistema financiero y las posibilidades de detener el estancamiento económico aumentarán”, dijo el mandatario.

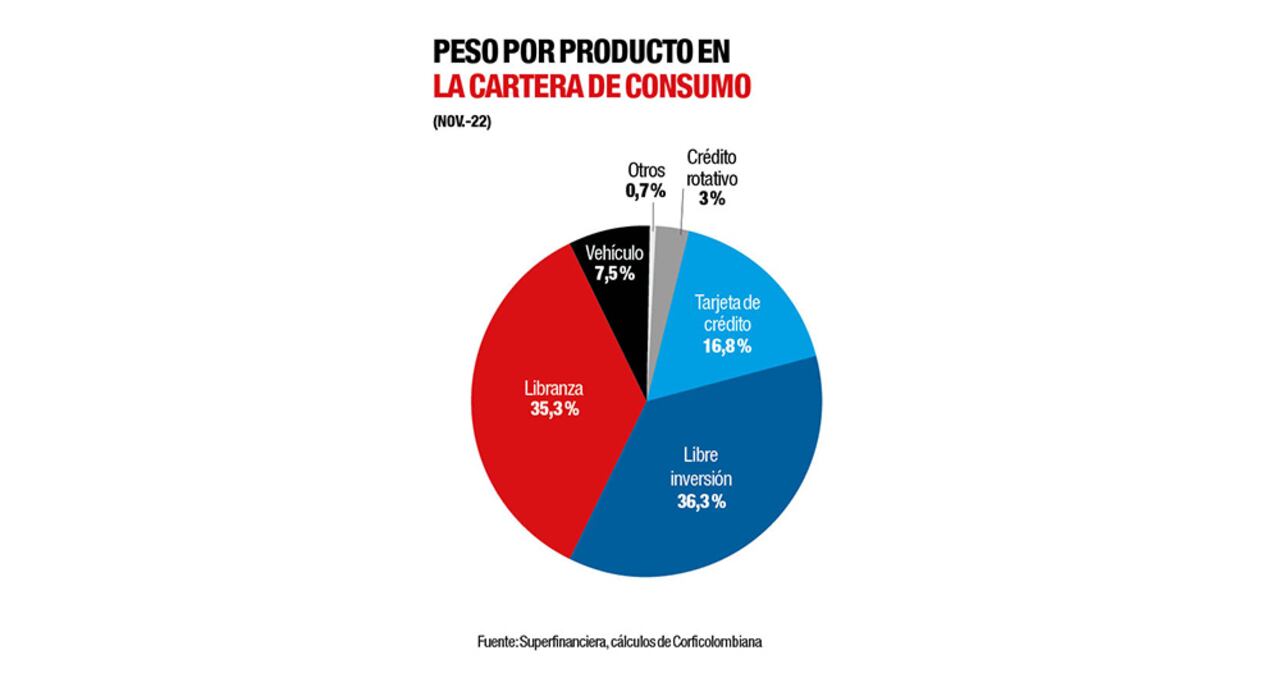

Sin embargo, la decisión fue mucho más allá de las tasas para las tarjetas. A lo largo de la semana, entidades como Davivienda ajustaron sus tasas de interés para créditos hipotecarios.El mensaje fue claro: un alivio a la carga de miles de familias que ven cómo su capacidad de compra se contrae. Según un análisis de Corficolombiana, desde 2021 y hasta mediados de 2022 tuvo lugar un proceso acelerado de endeudamiento de los hogares colombianos, acompañado de un alza en las tasas de interés de los créditos de consumo, que actualmente están en los niveles más altos de las últimas dos décadas.

Lo más leído

De acuerdo con el estudio, la carga financiera de los hogares –la proporción del ingreso disponible destinado al pago de deuda de consumo e hipotecaria– ascendía a 31 por ciento al cierre de 2021, y esta entidad estima que terminó 2022 en 34 por ciento, el máximo nivel desde que hay información en 1995.

Aunque los desembolsos de crédito de consumo se han moderado recientemente, Corficolombiana asegura que la morosidad viene aumentando desde hace un año. La cartera vencida pasó de representar el 4,4 por ciento de la cartera bruta en marzo al 5,4 por ciento en noviembre.

La decisión abrió un debate: impulsar el crecimiento y facilitar el gasto contrasta con un escenario de tensión en el que la política monetaria del Banco de la República pretende, por el contrario, desacelerar el consumo.

Los peros

Según analistas consultados por SEMANA, entre ellos exministros y excodirectores del Banco de la República, rebajar tasas va en contravía de la política monetaria del banco central, que busca enfriar la economía y ajustarla, especialmente cuando el consumo de los hogares fue uno de los principales motores de crecimiento.

“El Banco de la República está tratando de que haya menos crédito para acabar de enfriar una economía que todavía sigue caliente y con procesos de indexación. Sí parece ir en contravía de un proceso macro, ordenado, que necesita hacer el banco”, dijo uno de ellos.

Además, la reducción llega en un momento en que hay un profundo debate sobre los precios de algunos productos y servicios, que llevaron, incluso, a la polémica decisión del presidente Petro de reasumir funciones regulatorias en servicios públicos para controlar tarifas. Esta situación se encuentra en un debate jurídico en el Consejo de Estado. Para una de las fuentes consultadas, la situación desvela problemáticas de fondo, como la fijación de la tasa de usura y el posible impacto en la formación de precios.

Para otros es un problema de señales. “Por un lado, se está mandando una señal al mercado de relajamiento y de seguir endeudándose, en un momento complejo de inflación alta y crecimiento que podría ser negativo o muy cercano a cero. Y, por otro, también puede afectar las expectativas hacia el futuro de reducción de la inflación”, dijo uno de ellos.

Y unos más se preguntan por qué ocurrió en este momento y no antes, cuando los precios venían desbordados y las presiones sobre los hogares crecían. Por otra parte, también se cuestionan qué tanto puede golpear la calidad de la cartera.

La defensa

Jonathan Malagón, presidente de Asobancaria, explicó por qué las entidades financieras tomaron estas decisiones y qué viene en materia de financiamiento.

“A la gente le quedó en el imaginario colectivo que están bajando las tasas de las tarjetas porque quien se movió primero lo hizo en ese segmento, pero es una reducción general de tasas del sistema”, aseguró.

Reveló que la intención de las entidades es prevenir que la desaceleración se profundice. “Hay un consenso de que en el segundo semestre habrá crecimiento negativo y, si ese crecimiento se extiende al segundo trimestre, entramos en recesión técnica. Un movimiento –dijo Malagón– en este sentido que pueda de manera responsable permitir un rebrote en el consumo va a tener un espaldarazo al PIB y que no entremos en terrenos negativos”.

Frente a si estas decisiones van en contravía de la política del Banco de la República de enfriar la economía, Malagón dijo: “No, porque ya se enfrió. Lo que está ocurriendo con las señales de precios hace prever que el ciclo alcista del Banco de la República va a llegando a su fin. No hubiera tenido sentido hacer esto antes, pero hay un momento en el que esa tasa de interés llega a su techo o está cerca de llegar, y esta señal sí tiene sentido”.

Un elemento técnico nuevo en esta ecuación es el coeficiente de financiación estable neta (CFEN), que entra en plena vigencia por estos días.

Lo que hace el CFEN es limitar la capacidad de los bancos en transformar plazos en una forma más segura que evite riesgos excesivos de liquidez, explica un experto financiero. A esto se suma un estrechamiento de los márgenes.

“Haber tomado la decisión de reducción de tasas anteriormente hubiera sido un error, pero hacerlo ahora cuando ya se internalizó el efecto del CFEN, donde ya esas tasas de captación empiezan a corregir y donde la expectativa inflacionaria a mediano plazo comienza a ser favorable, nos da el oxígeno para tratar de ayudar a la economía por esta vía”, dijo Malagón.

Desestima que bajar la tasa sea sinónimo de deterioro de la cartera. Por el contrario, para él, habrá un alivio financiero y un mayor ingreso disponible de las familias, lo cual, para aquellas que tengan mayores compromisos crediticios, les da mayor probabilidad de honrarlos. Añadió que hoy la calidad de la cartera es “razonablemente buena” y la cartera vencida es más baja que lo que era antes de la pandemia.

Según Malagón, vienen, además, anuncios del Gobierno sobre financiamiento de la economía popular que ayudarán a que la desaceleración de la economía sea menos profunda, programa que será lanzado a finales de este mes.

“Es poder brindar garantías y tasas preferentes para la financiación de personas que durante los últimos cinco años no hayan tenido crédito bancario y apoyar pequeñas empresas y productores rurales. La banca privada ha suscrito con el Gobierno las metas que tiene en materia de economía popular. Los hemos acompañado discutiendo el diseño y lo haremos en la implementación”, concluyó Malagón.

Esta guerra de tasas apenas comienza. Aún falta ver qué otros créditos pueden entrar y cómo se impactarán y participarán segmentos como las fintech y las entidades de microfinanzas. Por ahora, crece la expectativa.