Política Monetaria

Todo indica que las tasas de interés del Banco de la República seguirán subiendo, ¿qué está pasando?

El próximo viernes 27 de enero, la Junta Directiva del Banco de la República definirá lo que se anticipa como un nuevo aumento en las tasas ante la disparada de la inflación, pero la discusión no será sencilla.

Al cierre del año pasado, el país estaba a la espera de que, como en muchas otras economías, el costo de vida empezara a reflejar el cambio de la tendencia y mostrara una senda a la baja. Sin embargo, la inflación registrada en 2022 sorprendió e inquietó a los colombianos, la expectativa quedó rota y la preocupación aumentó.

Con 13,12 por ciento anual, la inflación se convirtió en la más alta de este siglo y el mayor temor es que, al parecer, aún no ha tocado techo y las cuestas de enero, en particular, y del primer trimestre, en general, serán muy complejas.

La firma Casa de Bolsa estima que la inflación mensual de enero será de 1,89 por ciento, llevando a la cifra anual al 13,4 por ciento.

Serán, como advierten distintos analistas, al menos tres meses duros de inflación, no solo por la presión en los alimentos o en la incertidumbre que genera el precio del dólar, sino también por los aumentos anuales indexados al salario mínimo y a la inflación, el incremento en los precios de la gasolina, la entrada en vigencia de las reformas tributarias –la última del Gobierno Duque y la primera de la administración Petro– y la subida en los precios de las matrículas y pensiones en educación.

Lo más leído

“La inflación puede llegar fácilmente al 14 por ciento en marzo y a partir de ahí empezaría a moderarse”, dice Juan David Ballén, director de análisis y estrategia de Casa de Bolsa.

Las expectativas de inflación están desancladas y retornar a niveles del rango meta del Banco de la República, de entre 3 y 4 por ciento, puede tomar unos dos años. Para 2023, los pronósticos han venido en aumento y ya se sitúan, en muchos casos, por encima del 8 por ciento.

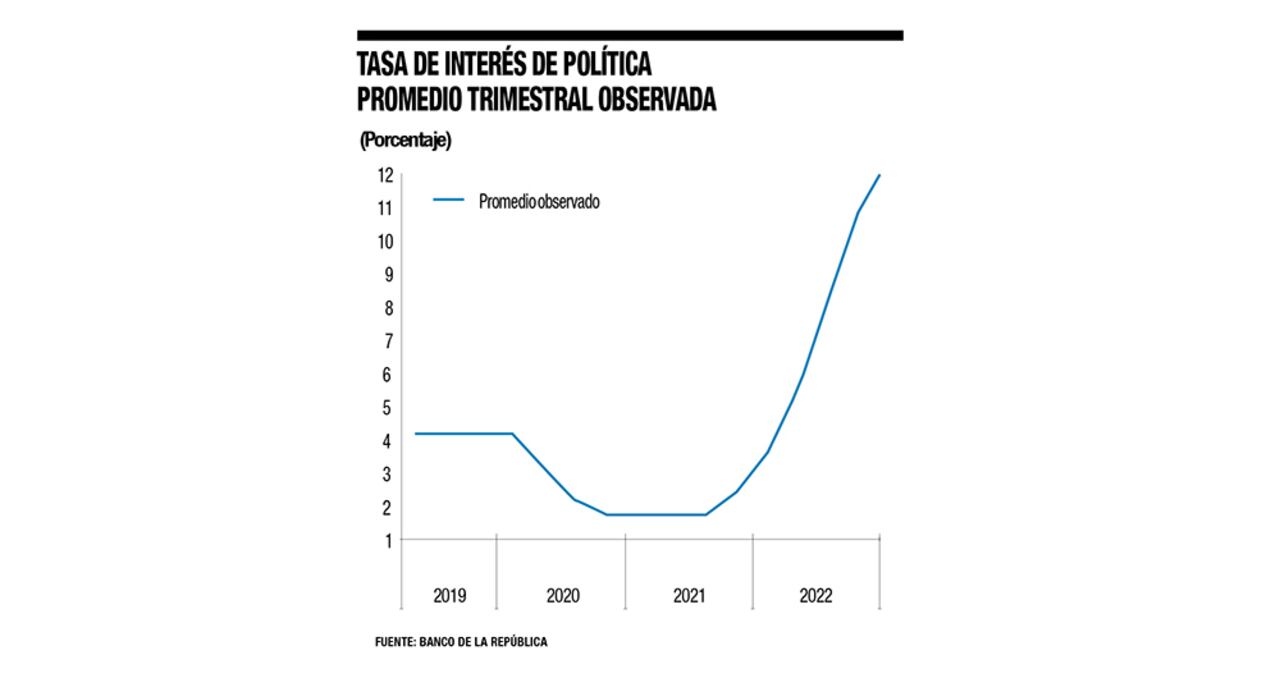

Desde septiembre de 2021, el Emisor inició la senda al alza en la tasa, que en ese momento estaba en 1,75 por ciento, hasta el 12 por ciento de diciembre pasado.

Ante la disparada de la inflación, seguramente el Banco mantendrá el aumento en las tasas y en el mercado toma fuerza la estimación de que ese incremento será de 100 puntos básicos, para llegar a 13 por ciento. Aunque estén de acuerdo con mantener el aumento de tasas, no es claro para los miembros de la junta el tamaño con que se dé.

El mejor ejemplo de esa situación fue la votación de la reciente junta de diciembre, en la que hubo divergencias que quedaron consagradas en las minutas. Cuatro directores votaron a favor de un aumento de 100 puntos básicos –que fue la decisión tomada por mayoría–; otro respaldó un incremento de 125 puntos básicos y uno más planteó un aumento de 25 puntos básicos.

El grupo mayoritario subrayó la tendencia creciente de la inflación total y básica que contrasta con las caídas de inflación que empiezan a observarse en otras economías. Estos miembros de la junta destacaron que los excesos de demanda continúan siendo evidentes y que el dinamismo de la cartera de crédito se mantiene alto al alcanzar, a inicios de diciembre, una tasa de crecimiento anual cercana a 17 por ciento.

El miembro de junta que votó por un alza de la tasa de interés de 125 puntos básicos insistió en que la actividad económica sigue siendo robusta, que la inflación continúa elevada en todas las canastas y que las expectativas se mantienen altas. Señaló que el aumento de 16 por ciento del salario mínimo para 2023 no solo impacta la inflación por la vía de mayores costos de producción y del fortalecimiento de la demanda, sino también por el mayor referente nominal que dicho incremento establece para el ajuste de otros precios de la economía.

El director que votó a favor de un incremento de 25 puntos básicos enfatizó que entre octubre y noviembre se ha venido produciendo una desaceleración importante y que el crecimiento de la demanda de la economía ya se frenó, y puede estar incluso en contracción. Desde su punto de vista, “el propósito de la política monetaria de controlar los excesos de demanda ya se logró”, señala el documento.

Como advierte Munir Jalil, director de investigaciones económicas de BTG Pactual, hay que ir muy hacia atrás en la historia para encontrar una situación como la que se presentó y, muy probablemente, a su juicio, se mantendrá esta división. “Efectivamente, hay argumentos que se pueden construir en cualquiera de los extremos”, dice. Aunque estima que el aumento será de 100 puntos básicos, considera que no sería sorpresivo que, ante una desaceleración de la economía, la junta se decida por un aumento de 75 puntos básicos, pero con el mensaje claro de que seguirá la tendencia de incremento, pues la subida a 100 puntos sería para empezar a frenar.

Daniel Velandia, director ejecutivo de research y economista jefe de Credicorp Capital, cree que el aumento será de 100 puntos básicos y difícilmente se va a poder desacelerar el ritmo de subidas tras el fuerte dato de inflación de diciembre. Coincide Ballén, de Casa de Bolsa, quien advierte que en febrero no habrá votación para subir tasas.

Además, la junta tendrá que analizar los mensajes externos en los que la inflación en Estados Unidos empezó a descender y le quitaría presión a la Reserva Federal para tener altos incrementos en las tasas, al igual que la señal de caída en el precio del dólar en las primeras semanas de este año, pero ante la expectativa del impacto que tengan en los mercados las declaraciones de la ministra de Minas y Energía, Irene Vélez, sobre la decisión de no entregar más contratos de exploración de petróleo y gas.

¿Sirve la receta?

Hay otra cara de la moneda con respecto al aumento de tasas. Bruce Mac Master, presidente de la Andi, ha manifestado su preocupación sobre si el instrumento de la tasa de interés está siendo efectivo para reducir la inflación. “Las tasas han pasado de 1,75 a 12 por ciento y la inflación se disparó. La pregunta es qué hubiera pasado si no hubiera crecido la tasa, y la verdad no lo sabemos. Preocupa que nos quedemos con el pecado y sin el género, en el sentido en que no se está controlando la inflación en este momento”, dice el dirigente gremial.

Sus inquietudes aumentan porque para las empresas está siendo “inmensamente” pesado atender el servicio de la deuda y se está afectando el ingreso disponible de los hogares.

De hecho, un informe de la firma Casa de Bolsa da cuenta de que en 2022 las emisiones de deuda corporativa alcanzaron 2,49 billones de pesos, 76,3 por ciento menos que en 2021 y el nivel más bajo registrado en la historia reciente.

“Nos da la impresión que de repente estamos siguiendo la receta del libro para una inflación de demanda, que sin duda tiene un componente. Pero eso no aplica para alimentos, y en este caso en particular lo que ha habido es una limitación a la oferta y un incremento en costos”, agrega Mac Master. Y concluye: “La tasa ya está generando un impacto inmenso sobre los hogares, las empresas y la actividad económica. Hay que hacer todo lo posible para que la inflación no se presente, pero hay que ver si las medidas son efectivas o si termina siendo mayor el costo que estamos asumiendo en estos momentos en capacidad efectiva de controlar la inflación”.

Por ahora, la atención está en el Banco de la República y cuál será su arsenal para frenar una inflación desbordada.