Empresas

Con 100 millones de clientes y disparada de utilidades, esta entidad le apuesta a los pagos inmediatos

En el país, el Banco de la República está alistando un nuevo sistema de pagos que espera estrenar en 2025.

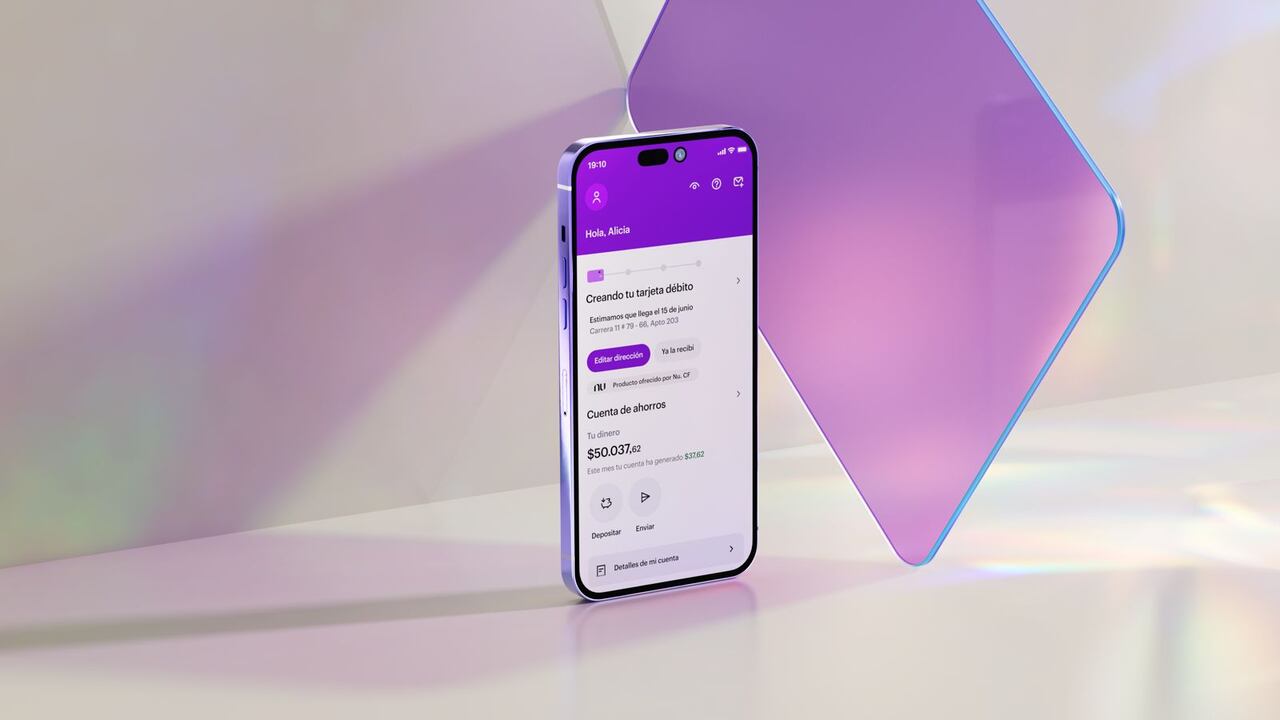

La banca digital sigue disparada y prueba de ello es que Nu, el banco creado por el colombiano David Vélez, hoy el hombre más rico del país, según listados internacionales, terminó el primer trimestre de 2024 con aumentos significativos en ingresos y utilidades, así como rompiendo la marca de los 100 millones de clientes.

Entre enero y marzo de este año, Nu registró una utilidad neta de 378,8 millones de dólares y un ROE anualizado de 23%, en comparación con una utilidad neta de 141,8 millones de dólares en el primer trimestre de 2023, lo que implica un aumento de 167%. Igualmente, los ingresos del trimestre alcanzaron 2.700 millones de dólares, 64% más que un año atrás.

La empresa también informó que en mayo de este año alcanzó los 100 millones de clientes en América Latina, de ellos más de 92 millones están en Brasil, 7 millones en México y alrededor de un millón en Colombia.

La operación en el país es una de las más nuevas y acá, por ahora, solo ofrece tarjetas de crédito y está en proceso de ofrecer cuentas de ahorro, mientras que en México y Brasil tiene una oferta más amplia de productos financieros. De hecho, en Brasil tiene su casa matriz y es uno de los protagonistas de la revolución de PIX, el sistema de pagos instantáneos que ha cambiado al vecino país.

Lo más leído

Si bien PIX es un sistema que se desarrolló durante 13 años, fue después de la pandemia que se popularizó y ahora supera a todas las transacciones que se hacían a través de sistemas de débito o de crédito, con 1.000 millones de transacciones al mes, de estas el 29% se hacen a través de Nu.

PIX permite que a través de códigos QR o links se puedan hacer todo tipo de pagos tanto a empresas como entre personas y a diferencia de las billeteras digitales que se usan en el país (tipo Nequi o Daviplata) permite que todas las entidades financieras se comuniquen entre sí, sin costo y la autenticación no se hace solo con el número de celular de las personas, sino también puede ser con su correo electrónico o con el número de cédula o con un código, de manera tal que no sea necesario compartir información personal que no se quiera compartir.

Es más, PIX se ha popularizado tanto que los comercios ofrecen descuentos si una persona paga con ese sistema en lugar de hacerlo con dinero plástico, pues las comisiones son menores. El economista João Manoel Pinho de Mello, quien fue parte del Banco Central de Brasil mientras se diseñaba PIX, explica que con este sistema se rompió el monopolio de dos estructuras de pagos manejadas por Visa y MasterCard, dado que eran las propietarias de los datáfonos, y ahora todo se hace con el celular, usando pagos sin contacto.

En su concepto, no solo la pandemia fue una gran propulsora de PIX, sino también el hecho de que fuera un sistema obligatorio para todos los bancos. Actualmente, India y Brasil tienen los dos mayores sistemas de pagos instantáneos del mundo.

Pinho de Mello señala que además de la obligatoriedad para que PIX esté habilitado en todas las entidades financieras, es necesario que sea un sistema rápido, funcionar en tres segundos, pues si es demorado se limita su aceptación. Puso como ejemplo el pago de una carrera de taxi, si es un proceso demorado o se cae el sistema, la gente deja de utilizarlo y vuelve al efectivo.

En Colombia

En el Banco de la República están trabajando en el desarrollo de un sistema como PIX en el país, la meta es que entre en funcionamiento en 2025. Si bien actualmente existe un sistema que permite hacer transferencias entre bancos y sin costos, que se llama Transfiya, a este no tienen acceso, por ejemplo, quienes tienen cuentas en fintechs o cooperativas, las cuales a su vez tienen otro sistema de transferencias llamado Visionamos, y lo que se busca es conectar todos los sistemas.

El objetivo es que, al momento de hacer la transferencia, para el usuario ya no va a importar por cuál canal va la operación, sino que simplemente va a enviar el dinero o hacer el pago en tiempo real, para lo cual únicamente requerirá tener una aplicación móvil, elegir su entidad y el destinatario.