Comercio

Éxito, D1, Ara, Olímpica o Jumbo ¿cuál es el que más vende?

En menos de 15 años, las tiendas de descuento duro revolucionaron el negocio de los supermercados. Crece la competencia para atender a consumidores que buscan los precios más bajos.

Hacer mercado no solo implica satisfacer necesidades básicas al adquirir alimentos y otros suministros necesarios para vivir, sino que también para muchos se convierte en un plan, pues, así no estén en la capacidad de comprar lo que ven, se entretienen al elegir y comparar entre una amplia variedad de productos.

En otras palabras, la llamada ‘familia Miranda’ no solo se pasea por los centros comerciales, sino que también lo hace en las cadenas de supermercados. Sin embargo, ahora enfrentan uno de sus mayores desafíos por la fuerte escalada de la inflación y por un marcado cambio de hábitos de los colombianos, que cada vez más están optando por mercar en las tiendas de descuento duro (hard discount).

Este formato, que llegó a Colombia en 2009 con las tiendas D1, fue creado en Alemania a finales de la década de 1970 con la cadena Aldi. El objetivo era ofrecer productos básicos de alta calidad a precios bajos, eliminando todo lo que se consideraba superfluo o no esencial. En lugar de ofrecer una amplia variedad de productos y marcas, las tiendas de hard discount se centraban en un número limitado de productos de marcas propias o no muy reconocidas, lo que les permitía mantener los costos bajos y los precios al mínimo. En sus primeros años en Colombia, estas cadenas solo recibían efectivo, no hacían publicidad y cobraban por las bolsas a fin de ahorrar costos.

Esa experiencia de compra, en la que no se invierte tanto en la apariencia de las góndolas y usa espacios pequeños, es la que domina las preferencias de los colombianos, motivados por los bajos precios. Eso ha provocado un fuerte revolcón en el negocio de los supermercados e, incluso, en las tiendas de barrio.

Lo más leído

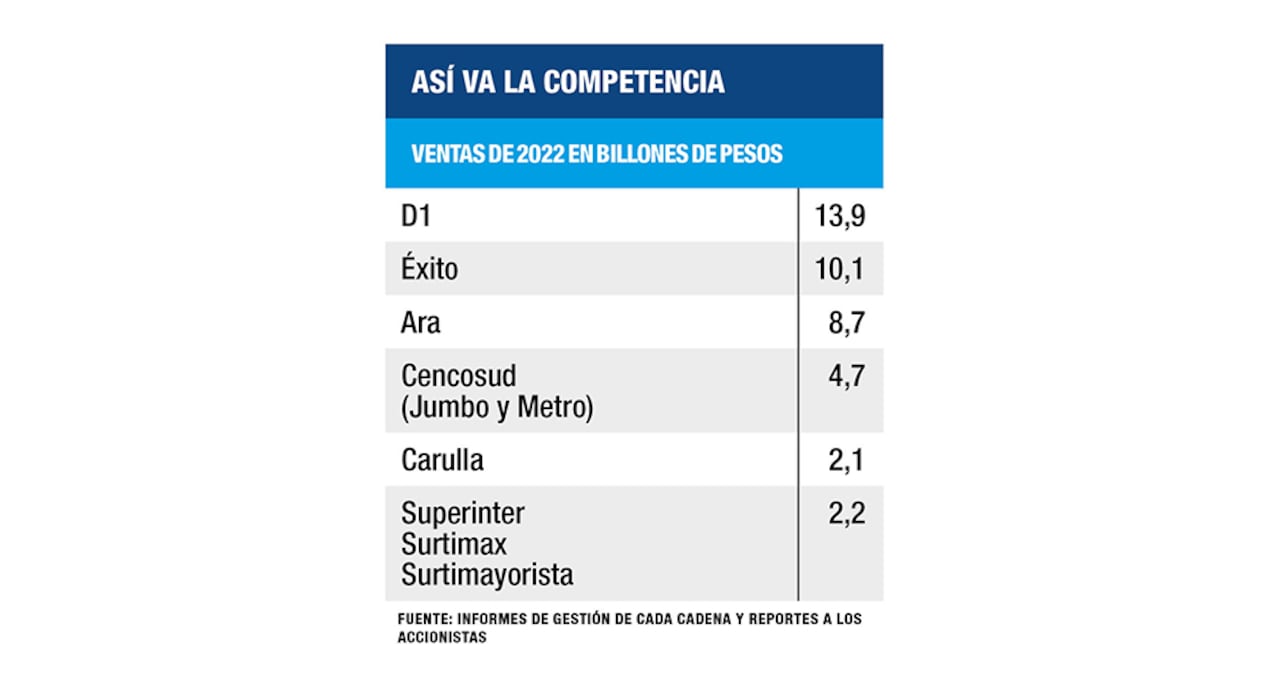

El resultado es un cambio de liderazgo en el sector. D1, en menos de 15 años, desplazó al Éxito (sin considerar sus empresas subordinadas) al segundo lugar en ventas. El año pasado, D1, que pertenece al Grupo Santo Domingo, vendió 13,9 billones de pesos, mientras que el Éxito, que forma parte del grupo francés Casino, facturó 10,1 billones. Si a esa cifra se suman las ventas de Carulla, Superinter, Surtimax y Surtimayorista, el Grupo Éxito mantiene el primer lugar con 14,4 billones.

“Llevábamos muchos años en los que el Éxito era quien ponía las reglas y señalaba las tendencias en el retail en el país, pero todo ha ido cambiando con el fenómeno de los hard discount. Es una situación que no solo cobija al Éxito, sino también a los otros gigantes del mercado, Jumbo y Olímpica, cuya brecha con D1 igualmente se ha venido ampliando y, por ende, ha disminuido la posibilidad de que estas cadenas recuperen sus posiciones históricas (segundo y tercer lugar) en el ranking de los mayores supermercados del país”, explica Luis Carlos Cadena, gerente general de OCL, consultora especializada en análisis de mercados.

En este formato de pocas referencias y precios bajos no solo está D1, también pisa fuerte Ara, cadena portuguesa propiedad de Jerónimo Martins, el jugador de retail más antiguo del mundo. Las tiendas Ara ocupan el tercer lugar en ventas en el país al facturar 8,7 billones de pesos en 2022. No solo están haciendo sonar sus registradoras, sino que crecen a uno de los mayores ritmos del sector (60 por ciento anual), superando incluso el desempeño de D1, que entre 2021 y 2022 creció 40 por ciento. Cadena estima que si Ara mantiene su ritmo de crecimiento en 2023 podría convertirse en el segundo jugador del país en 2024.

Actualmente, D1 cuenta con más de 2.200 tiendas abiertas en 532 municipios. Al finalizar este año aspiran a tener 2.490 puntos ubicados en 551 poblaciones.

Christian Bäbler Font, presidente de D1, atribuye parte de sus buenos resultados a su apuesta por el país, en donde no solo son grandes empleadores (tienen 17.000 trabajadores), sino que también son consumidores de productos nacionales, pues 90 por ciento de sus proveedores son colombianos. “Este año tenemos la meta de crear 3.000 nuevos empleos directos gracias a que abriremos establecimientos en más de 20 municipios a nivel nacional. Esto lo lograremos con una inversión cercana a los 125 millones de dólares en 2023”, precisa el directivo.

A toda velocidad

Según las cuentas de Cadena, el crecimiento de D1 el año pasado implicó la apertura de un local cada dos días, al tiempo que Ara, ya con más de 1.000 tiendas en el país, inauguró 275 en 2022, es decir, abrió una nueva cada día hábil del año pasado. “En ambos casos estamos frente a la élite operativa del retail, compañías que se mueven a una velocidad diferente a la que estamos acostumbrados”, precisa el experto.

Pese al descalabro de Justo & Bueno, que en algún momento alcanzó a ser el segundo entre los hard discount, este modelo de negocio no se debilitó y, por el contrario, la quiebra de esa firma implicó una oportunidad para que un jugador tradicional pudiera abrirse espacio en este formato. Se trata de Olímpica, que con Ísimo aspira a quedarse con un pedazo de la torta. Actualmente, ya poseen 268 puntos a nivel nacional y en los próximos dos meses planean abrir 142 tiendas.

“Ísimo es el reconocimiento inteligente por parte de Olímpica de que con la estrategia tradicional solo se ampliaría su brecha con D1 y Ara. Entendieron a tiempo que con la forma como han operado no tienen manera de crecer a la velocidad que se impone hoy, y en el comercio, como en todo, quien anda despacio se queda atrás”, precisa Cadena.

No se han quedado quietos

Por el lado del Éxito, no los ha sorprendido el revolcón del sector y se han preparado con innovación. En una conferencia con inversionistas, organizada por Davivienda Corredores, Carlos Mario Giraldo, presidente de la compañía, explicó que han compensado los cambios del sector con crecimientos importantes en comercio electrónico al ser una de las mayores firmas de entrega de domicilios en el país. Asimismo, lanzaron el formato Surtimayorista –lo trajeron de Brasil–, que busca atender a consumidores finales, pero especialmente a los tenderos.

Se estima que en Colombia hay 260.000 tenderos, que aún responden por la venta del 45 por ciento de los alimentos que se venden en el país. Giraldo considera estas cifras un océano azul de posibilidades, a las que se suman las de otros de los negocios del Grupo Éxito, como los centros comerciales, Tuya –su compañía de financiamiento– y el programa de fidelización Puntos Colombia.

Claramente, los consumidores colombianos se están moviendo hacia las tiendas de hard discount ante la necesidad de buscar los precios más cómodos.

Un estudio de Kantar, división de Worldpanel, señala que con una inflación cercana al 13 por ciento los hogares visitan más puntos de venta para poder ahorrar. Los canales más afectados son las tiendas y minimercados de barrio, pues el gasto que usualmente los hogares hacían en ellos ha migrado hacia los discounters. Quienes más hacen esa migración son los niveles socioeconómicos 2, 3 y 4, que a su vez concentran al 60 por ciento de los consumidores.

Otra característica de las cadenas de hard discount es que han llevado a sus clientes a probar artículos que antes no estaban en su carrito de compras, como vinos, helados y jamón serrano, ahora más accesibles con todo y el alza precios.

Asimismo, el reporte State of Grocery de McKinsey para Colombia asegura que los nuevos estilos de vida saludable también alterarán la demanda y allí D1, Ara e Ísimo pisan fuerte. El informe estima que 63 por ciento de los colombianos tienen la intención de comprar más comida saludable, pero solo 11 por ciento está dispuesto a pagar más por este tipo de productos.

Si bien la ‘familia Miranda’ no ha dejado de pasear por las góndolas de las grandes superficies, los formatos de descuento cada vez ganan más espacio en sus bolsillos, lo que implica una sana competencia, en la que ojalá los ganadores sean los consumidores.