PENSIONES

Utilidades de colombianos cotizantes a pensiones en fondos privados: esta fue la realidad en 2023 y en las últimas dos décadas

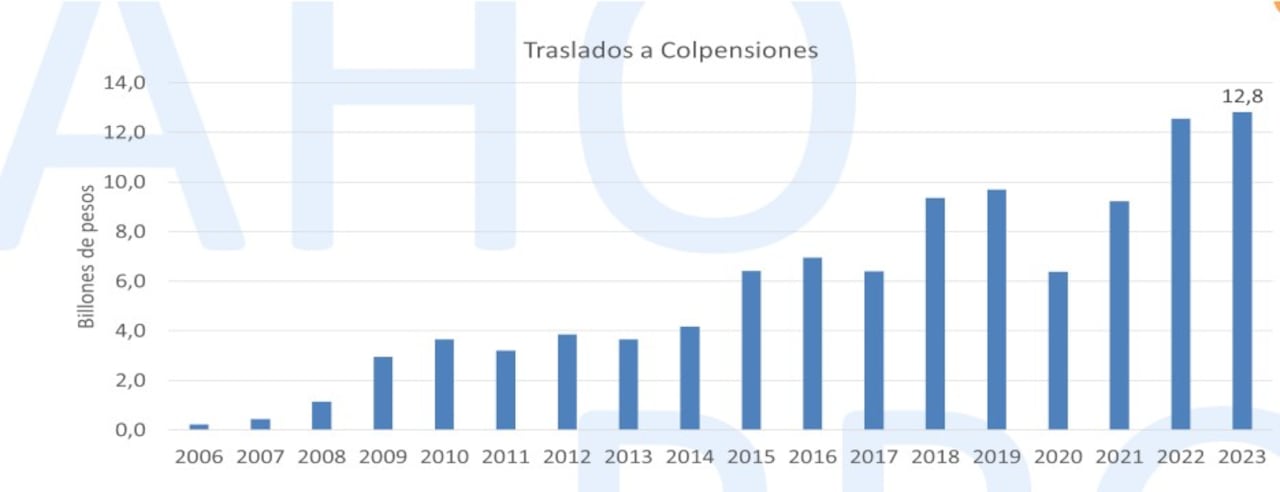

El gremio Asofondos presentó los resultados y alertó por los crecientes traslados de sus afiliados a Colpensiones, que el año pasado alcanzaron casi 13 billones de pesos. De no ser por esas transferencias, el ahorro pensional hoy superaría los 500 billones de pesos.

Los cuatro fondos de pensiones de Colombia, agremiados en Asofondos, terminaron el año 2023 con 405,6 billones de pesos bajo su administración, 17 % más que un año atrás. De esos recursos, 50 billones provinieron de la rentabilidad obtenida por las distintas inversiones realizadas.

Entretanto, en el acumulado de las tres últimas décadas, los rendimientos reportados alcanzaron el 7 % anual, en promedio y sin incluir inflación, con excepción de algunos años como el de la pandemia, que fue negativo.

Si el análisis se hace solo de los últimos 20 años, la rentabilidad es del 4,8 % más inflación y esto ubica a los fondos de pensiones colombianos como los más rentables entre sus pares de los países de la Ocde, aseguraron en Asofondos.

Así mismo, es importante aclarar que la rentabilidad del régimen de ahorro individual no es igual para todos los afiliados, pues depende del fondo en el que estén ahorrando.

Lo más leído

En el fondo de mayor riesgo –recomendado para las personas más jóvenes y en donde están la mayoría de los afiliados– fue del 11,09 %; en el fondo moderado fue del 11,83 %; en fondo conservador –destinado a quienes están más cerca de la edad de pensión– del 23,50 %, y en el fondo de retiro programado –que es el de los ya pensionados– fue del 28,12 %.

“Si no fuera por los traslados a Colpensiones”

Santiago Montenegro, presidente de Asofondos, señaló que los traslados a Colpensiones implican un importante desahorro para el país porque es dinero que se gasta inmediatamente para pagar a los pensionados del régimen de prima media. De hecho, estima que, si no fuera por los numerosos traslados de las AFP a Colpensiones, los recursos bajo administración serían de 530 billones de pesos.

El año pasado se trasladaron 101.000 personas, una cifra similar a la de 2022, pero inferior a los 164.000 de 2018. No obstante, el monto trasladado llegó a un máximo de 12,8 billones de pesos, lo que en Asofondos atribuyen a factores como al aumento de valor de los ahorros transferidos y a las demandas de nulidad e ineficiencia que están imponiendo las personas que no se alcanzaron a cambiar de régimen.

El sistema de ahorro individual, que es el que manejan los fondos privados, está cumpliendo este año tres décadas. Actualmente, tiene 19 millones de afiliados, de los cuales 7,5 millones son cotizantes activos, lo cual se atribuye a la alta informalidad del país. Pese a esto, los afiliados crecieron 3 % en 2023.

En cuanto a los pensionados, ya Porvenir, Protección, Skandia y Colfondos tienen 319.548, 12 % más que en 2022.

Así le ha cambiado el ahorro al ciudadano

En Asofondos han sido muy insistentes en los beneficios del régimen de ahorro individual frente al de prima media (que es el de Colpensiones), no solo por el evidente e inatajable envejecimiento de la población, sino porque, según este gremio, ellos son la mejor opción para la mayoría de los colombianos.

“Especialmente para los del común, los que no tienen privilegios. Es más, al 85 % de los afiliados actuales a Colpensiones les convendría trasladarse a los fondos”, sostienen.

Según sus cuentas, 80 % de los actuales cotizantes no va a lograr pensionarse y bajo las normas actuales tienen derecho a que les devuelvan lo que alcanzaron a ahorrar, lo que en el caso de Colpensiones es el equivalente a la suma guardada más la inflación y en los fondos privados es la suma guardada más intereses.

Para ejemplificar el impacto del pago de intereses, Montenegro puso el caso de una persona que, en 1994, año en el que arrancaron los fondos, invirtió un millón de pesos. Hoy, solo con el ajuste por inflación tendría 7,5 millones; si los hubiera ahorrado en un instrumento atado a la tasa DTF serían 15,8 millones e invertidos en un fondo de pensiones serían 52 millones de pesos.