Finanzas

Colombianos no comparten cuentas con sus parejas y hacen caso a sus padres sobre dónde invertir

Un estudio sobre el uso cotidiano de la banca demuestra que en Colombia la gente es menos impulsiva al comprar que en otros países del vecindario, pero paga más en efectivo que sus pares latinoamericanos.

Cada vez más adultos en el país tienen al menos una cuenta de ahorros (hasta septiembre de 2021 nueve de cada 10 contaban con ese servicio), lo que no solo sirve para reducir la inequidad, sino que poco a poco va generando nuevos hábitos de pago, ahorro e inversión. Para tratar de entender cómo está cambiando la relación de los colombianos con la banca, la multinacional suiza Temenos, que provee software para bancos y servicios financieros, realizó un estudio sobre las costumbres que están adoptando los consumidores a la hora de planear sus finanzas, medir sus gastos, si se endeudan de forma irracional o si tienen claro qué es el interés compuesto.

Uno de los primeros hallazgos del estudio (que fue hecho con una encuesta con 400 personas de entre 18 a 55 años en la Costa Atlántica, el Eje Cafetero, el Suroccidente, el Oriente y Bogotá) revela que los colombianos son menos propensos al gasto impulsivo que sus vecinos, con un poco menos del 28 % que acepta ser presa del marketing.

Así mismo, se ve que las compras no planeadas son menos frecuentes que en otros países latinoamericanos (con un promedio de un ‘gusto’ al mes), pero a diferencia de los consumidores de la región, acá esas compras impulsivas no se financian, se pagan mayoritariamente con fondos propios (tarjeta débito) o en efectivo. Solo 9,4 % lo hacen con crédito.

Enrique Ramos O´Reilly, director para Latam y Caribe de Temenos, dice que el estudio de banca cotidiana también muestra que, pese al gran avance de digitalización que trajo la pandemia, en Colombia el uso de transacciones digitales es menor que en el resto de América Latina y lo atribuye, en parte, al impuesto a las transacciones financieras (4 x 1.000).

Lo más leído

Con la familia

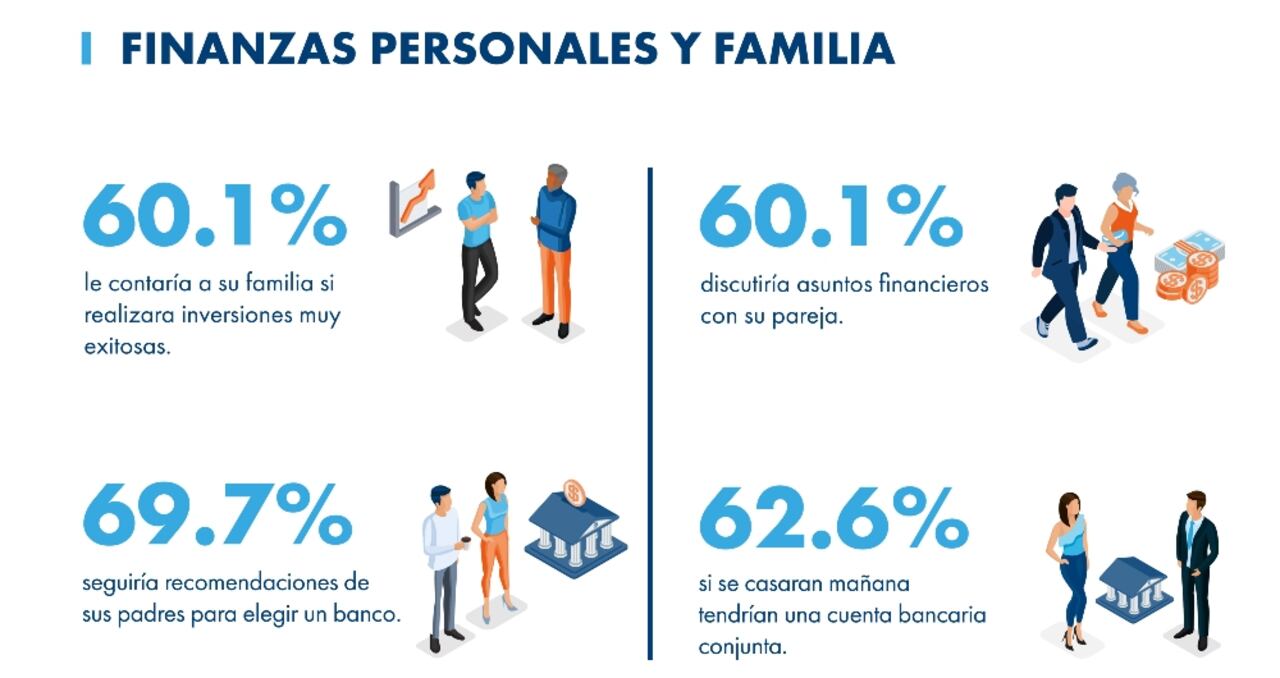

Otra de las características financieras de los colombianos es que comparten información con familiares sobre temas de crédito, ahorro e inversión. Casi dos tercios (62,8 %) de los encuestados por Temenos dijeron que ‘siempre’ o ‘generalmente’ hablan de sus asuntos financieros con sus padres y más de dos tercios (69,7 %) asegura seguir el consejo de sus progenitores en este frente.

Esa cifra es superior a la de la región y mucho más alta que la de Estados Unidos, donde culturalmente hay menor cercanía entre padres e hijos, pues allí se valora más la independencia.

Pero, aunque a los colombianos les gusta compartir su información financiera, hay un 73 % que dice tener una cuenta de ahorros que nadie de su familia conoce y 62 % dice que no maneja cuenta de ahorro compartida con su pareja, sino que cada uno administra su dinero por separado.

Les gusta compartir

La encuesta de Temenos muestra también que a los colombianos les gusta transmitir cualquier buena noticia o recomendación financiera a familiares, amigos y colegas, con casi dos tercios (60,1%) de los encuestados que admite tener dicha costumbre.

“Esto muestra cómo la familia y los amigos tienen un impacto profundo en los hábitos de consumo de los colombianos. Los proveedores bancarios deben tener esto en cuenta, ya sea a través de publicidad dirigida a las redes sociales u ofreciendo descuentos o planes familiares especiales”, sostiene O´Reilly.

De hecho, la encuesta muestra que a los colombianos les gustaría recibir del banco productos que les ayuden a planear su vida, pues solo 40 % entiende cómo funcionan las cuentas de ahorro y hay un 20 % que apenas sabe leer el saldo y los movimientos, el resto no sabe en dónde guarda su dinero.

El directivo de Temenos dice que otro factor para tener en cuenta por las empresas financieras es que los colombianos, en promedio, son menos antojados que sus vecinos y cuando realizan compras impulsivas, estas no son de mucho valor, lo que hace que no se endeuden para ese propósito y eso es un indicio de madurez financiera.

Impulso tropical

No obstante, los investigadores han identificado una tendencia que denominan el ‘impulso tropical’, el cual comparten todas las naciones latinoamericanas y es una cultura de fluidez y pasión aplicada al bienestar financiero, aprovechando rápidamente las oportunidades a medida que se presentan. Ese “impulso tropical” podría estar guiado por los instintos, la red informal de amigos y familiares, o una decisión espontánea de vivir en el aquí y ahora.

Los avances tecnológicos que permiten que florezca ese “impulso tropical” también parecen estar calando en el consumidor típico colombiano. La investigación de Temenos revela que casi la mitad (42,9%) de los encuestados han realizado una compra impulsiva en su teléfono móvil de entre 41.000 y 200.000 pesos.

“La banca cotidiana es el hábito de usar los servicios financieros todos los días y se enfoca en la conveniencia, el acceso instantáneo y las decisiones espontáneas. Las entidades deben desarrollar ofertas que la gente entienda y así puedan pasar de una cuenta de ahorro a solicitar un crédito, y, posteriormente, a buscar alternativas para hacer rendir más el dinero”, insiste O´Reilly.