EN QUÉ INVERTIR

¿En qué invertir en este 2021?

Conozca cuáles son las recomendaciones que hacen expertos para invertir en este año que comienza.

Dólar hay que esperar

Luego de que el dólar alcanzara máximos históricos en 2020, cuando llegó a cotizarse en 4.153 pesos, el nuevo año inició con niveles más bajos y, hasta el cierre de esta edición, se ubicaba en promedio en 3.477 pesos.

Bajo esta perspectiva, muchos se preguntan si en 2021 vale la pena invertir en la divisa estadounidense. En este sentido, los expertos consultados consideran prudente esperar un poco teniendo en cuenta que la divisa se encuentra en un cambio de ciclo con la salida de Donald Trump de la Casa Blanca, por lo que es posible que los precios se debiliten aún más.

Bajo este panorama recomiendan comprar dólares cuando su precio se ubique alrededor de 3.300 pesos o menos y venderlos en el momento en que lleguen a 3.600 pesos.

Por otro lado, advirtieron que la compra de dólares no necesariamente es un activo refugio, sino de diversificación.

Lo más leído

“En el primer semestre, las diferencias en las tasas de crecimiento económico de los países pueden seguir siendo un punto a favor del dólar, pero posiblemente en el segundo semestre, con mayor tranquilidad, esperamos más interés por otras monedas, como las latinoamericanas”, dicen en Protección.

Así mismo, en Credicorp opinan que bajo el contexto actual puede ser recomendable comprar dólares como ‘protección’ de los portafolios financieros, pues aún reina la incertidumbre y eso vuelve vulnerables a los mercados ante potenciales periodos de aversión al riesgo global. “Sin embargo, en un panorama en el que se materialicen noticias positivas como la amplia distribución y efectividad de las vacunas y un rebote sólido de la actividad global, consideramos que el dólar continuaría con una tendencia de debilitamiento de mediano plazo a nivel global”, aclaran.

Con precios al alza

Durante 2020 las materias primas estuvieron impulsadas principalmente por choques en las cadenas de producción y suministro, la demanda preventiva de algunos países y la depreciación global del dólar. De mantenerse estas condiciones, los precios de los commodities tendrían un sesgo al alza en 2021, aunque para el asesor financiero Andrés Moreno este aumento no sería significativo, pues el espacio de subida se ha acortado en las últimas semanas.

En el caso del petróleo, considera que su cotización ya subió lo que se esperaba y que el barril se ubicará entre 50 y 60 dólares. Por otro lado, descartó caídas de la misma proporción de 2020 –cuando los contratos futuros de crudo llegaron a niveles negativos–, pues se espera que después de marzo la actividad productiva y el consumo de combustibles se normalicen.

En cuanto a metales como el oro, que llegó a máximos históricos en 2020, los expertos indicaron que sería recomendable salir de estos antes de que paren los estímulos a la economía y los bancos centrales suban de nuevo las tasas de interés.

En BBVA advierten, igualmente, que los precios de las materias primas podrían experimentar alguna moderación a partir de marzo, cuando la oferta vuelva a sus niveles habituales.

De eso tan bueno no dan tanto

Las criptomonedas pisaron fuerte en 2020. El bitcóin no dejó de crecer y su precio aumentó más de 300 por ciento. En los primeros días de este año continuó su buena racha y superó la barrera de los 34.000 dólares.

Sin embargo, de eso tan bueno no dan tanto. Pese a que algunos expertos vaticinaban que esta tendencia seguiría y que incluso el bitcóin llegaría a cotizarse en 100.000 dólares, luego de varias semanas de efervescencia su precio se volvió a desinflar, tal como sucedió en 2017.

Por esto, la totalidad de analistas consultados para este especial no recomendaron invertir en criptomonedas. Consideran que su alta volatilidad es su mayor problema, pues favorece la especulación. Además, advirtieron que hay que tener mucho cuidado a la hora de comprar estos activos, dado que son para inversionistas con un perfil de riesgo alto.

Si de todas maneras quiere intentar con los criptoactivos, no destine a ellos más de 10 por ciento de su portafolio.

Acciones: ¿Qué viene?

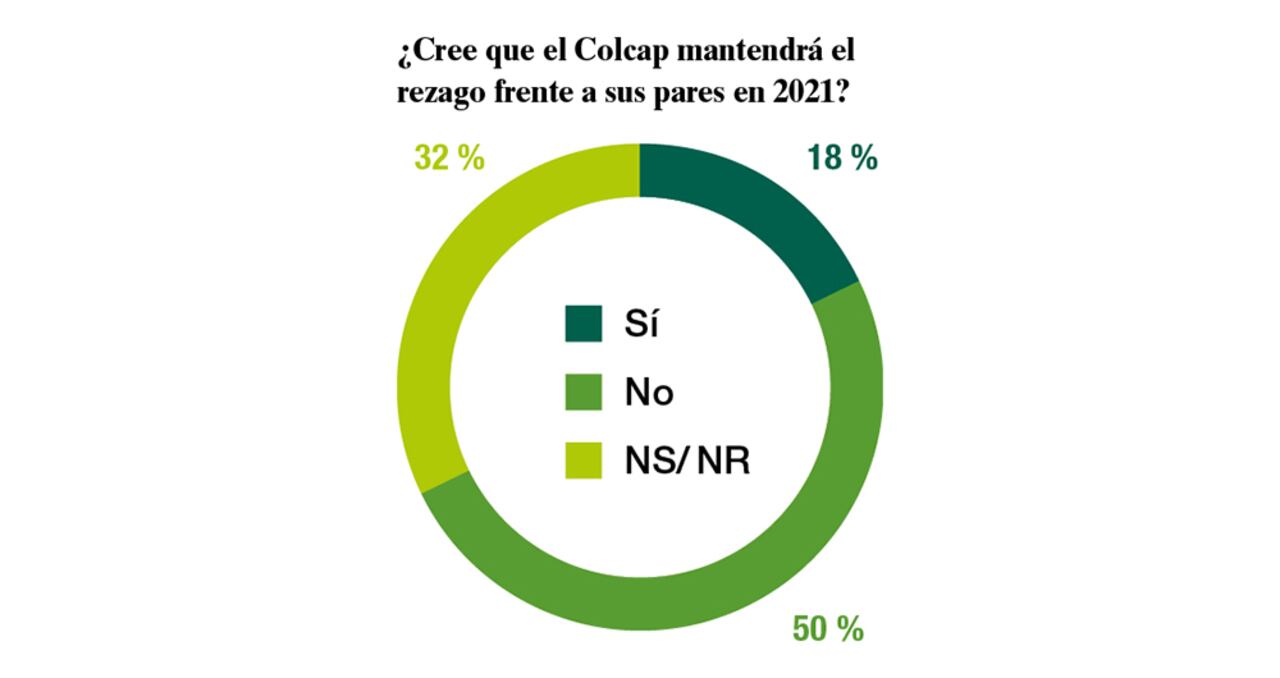

El año pasado fue contradictorio en materia de acciones. Mientras Wall Street tuvo uno de sus mejores desempeños, las plazas bursátiles del resto del mundo experimentaron duras caídas y la de Colombia no fue la excepción. Sin embargo, acá el golpe se sintió con más fuerza y durante una buena parte del año la bolsa nacional fue una de las de peor desempeño global.

Las acciones colombianas alcanzaron a caer en su conjunto 45 por ciento, pero afortunadamente en las últimas semanas de 2020 los números se recuperaron y los precios rebotaron. Así, el Colcap logró cerrar el año con una pérdida del 13,5 por ciento, que sin embargo fue un dato inferior al de otros países del vecindario.

Para los expertos de Skandia, esto se explica porque el país fue uno de los últimos en entrar a la pandemia y, por ende, va a ser de los últimos en salir. A eso se suma que la bolsa nacional tiene muy poca exposición a sectores de alto crecimiento como el tecnológico, al tiempo que depende mucho de sectores cíclicos como el financiero.

En Casa de Bolsa señalan que el rezago de la bolsa colombiana se debe a la composición del índice Colcap, cuyos principales participantes son de los sectores financiero y petrolero, ambos con bajo desempeño durante 2020. En el Banco Itaú señalan también que haber tenido una de las cuarentenas más largas impactó negativamente la primera mitad del año y las acciones no pudieron escapar de esa tendencia.

Pese a lo anterior, la proyección promedio de los analistas indica que las acciones colombianas (que en enero van perdiendo más del 2 por ciento) subirán este año 11 por ciento, por eso no dudan en considerarlas la mejor opción para hacer rendir el dinero.

Razones para el optimismo

En las últimas semanas de 2020 las bolsas latinoamericanas se recuperaron gracias a un mayor interés de los inversionistas en los mercados emergentes. La expectativa es que ese interés se mantenga en 2021, gracias a la alta liquidez, las bajas tasas de interés y el mayor apetito por el riesgo.

En Davivienda Corredores destacan que Colombia es uno de los mercados que a nivel relativo luce más barato, lo que lo puede beneficiar, así como el de menor incertidumbre por factores electorales y cambios constitucionales, que no se darán en 2021, como ocurrirá en buena parte de la región, sino en 2022.

Paralelamente, si las acciones de emergentes asiáticos lucen muy caras, los inversionistas volverán a buscar valor en América Latina, en la medida en que la región pueda controlar la crisis sanitaria.

Las recomendadas

Para comprar

Aval. Se beneficia de la diversificación de ingresos del Grupo, que no solo está en el sector financiero, sino también en vías, sector real y servicios públicos a través de Corficolombiana. También su retorno de dividendo para 2021 es uno de los más atractivos.

GEB. Aunque su precio está alto es importante incluirla en un portafolio de acciones, pues tiene características defensivas dado que su negocio funciona con o sin pandemia.

Ecopetrol. La petrolera se beneficia del ciclo más favorable para materias primas. Así mismo, al ver rezagado su precio en 2020 es factible que este año continúe su recuperación.

Canacol. Los nuevos proyectos de esta compañía le permitirían, para 2023, alcanzar una mejora en la rentabilidad. La mayoría son contratos de largo plazo, por lo que el riesgo de demanda es bajo.

Para no comprar

ETB. Tiene mucha competencia y baja liquidez. También la afecta que la administración de Bogotá ha sido enfática en mencionar que no la venderá, lo que limitará la recuperación de su precio.

Cemex Latam Holdings. Tras la compra a los accionistas minoritarios, esta acción quedó con un nivel bajo en liquidez. Como resultado, su precio de mercado probablemente no reflejará su valor real.

Avianca. No tiene buen nivel de apalancamiento, ni posición de caja y registra bajos márgenes de rentabilidad. Fue la acción más golpeada del año pasado y está en un sector aún muy afectado por la pandemia, como lo es el turismo.

Grupo Argos. Está expuesta a sectores vulnerables en pandemia como los aeropuertos. Además, la recuperación de su precio podría demorarse en la medida en que se puedan imponer nuevas restricciones a la movilidad.