Inversionistas

Exclusivo: Germán Efromovich, exdueño de Avianca, ofrece 1 dólar por Ultra Air. Habría otros interesados

La novela de Ultra Air apenas empieza. Lo más importante es que se les devuelva la plata a las más de 300.000 personas que compraron tiquetes

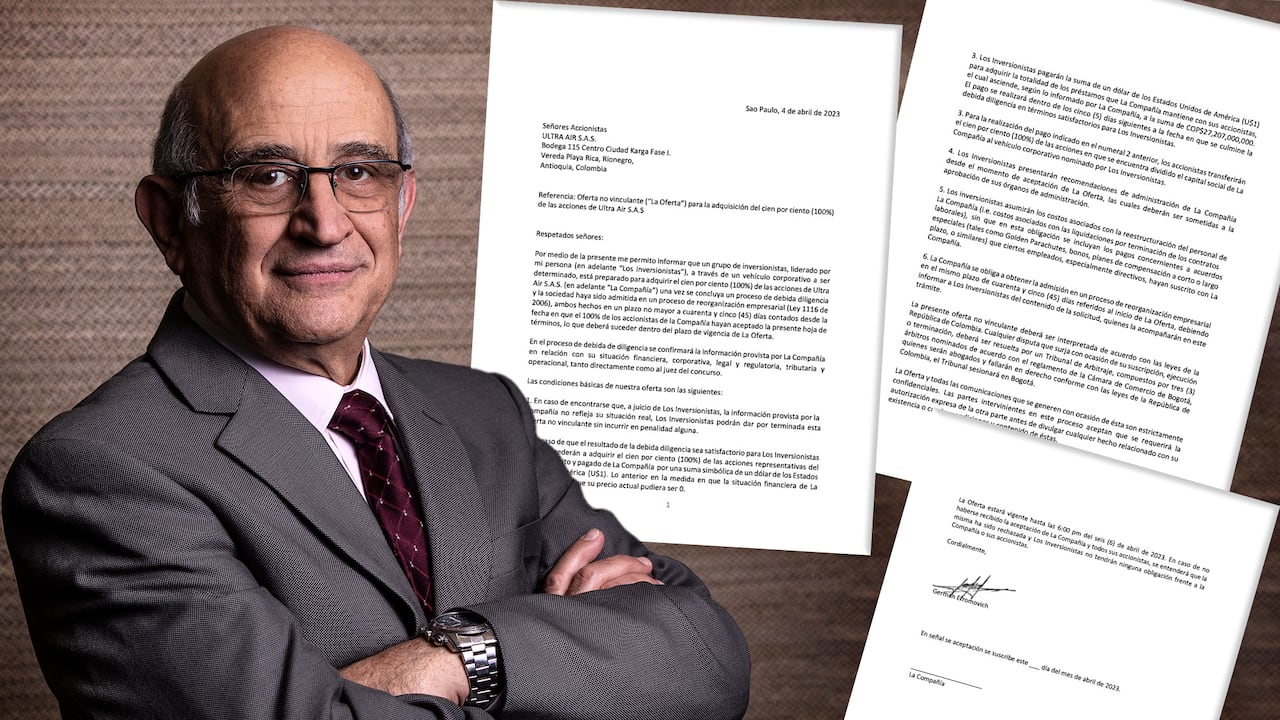

SEMANA conoció una carta de Germán Efromovich a los accionistas de Ultra Air con fecha del pasado 4 de abril en la que ofrece “una suma simbólica de un dólar de los Estados Unidos de América (US$ 1). Lo anterior, en la medida en que la situación financiera de la compañía hace que su precio actual pudiera ser 0″.

En su oferta, Efromovich indica que no estaría obligado a pagar “acuerdos especiales (como Golden Parachutes, bonos, planes de compensación a corto o largo plazo, o similares) que ciertos empleados, especialmente directivos, hayan suscrito con La Compañía”.

No se sabe si David Bojanini, presidente de la junta de Ultra Air, tenga algún acuerdo especial como el que recibió a su salida del Grupo Sura de 10 millones de dólares después de que los accionistas perdieron el 80 % de su valor en dólares.

La oferta de Efromovich podría ser el comienzo de una puja entre varios interesados en quedarse con Ultra Air.

Lo más leído

SEMANA conoció que muchos de los accionistas no estarían dispuestos a aceptar esta oferta al considerarla baja. Sin embargo, los administradores, quienes enfrentarían procesos penales, entre ellos William Shaw y David Bojanini, preferirían cerrar el capítulo.

El interés de Efromovich, un veterano en la industria aeronáutica, muestra que podría haber valor en la adquisición de Ultra Air. Al haber otros interesados, el precio de compra podría subir sustancialmente, incluso, los accionistas existentes se podrían quedar si hay una nueva inyección de capital.

La novela de Ultra Air apenas empieza. Lo más importante es que se les devuelva la plata a las más de 300.000 personas que compraron tiquetes. Así, la empresa podría salir fortalecida para seguir prestando su servicio de bajo costo en Colombia, pero con una estructura de capital adecuada.

Esta es la carta enviada por Germán Efromovich:

Señores Accionistas

ULTRA AIR S.A.S.

Bodega 115 Centro Ciudad Karga Fase I.

Vereda Playa Rica, Rionegro

Antioquia, Colombia

Referencia: Oferta no vinculante (“La Oferta”) para la adquisición del cien por ciento (100%) de las acciones de Ultra Air S.A.S.

Respetados señores:

Por medio de la presente me permito informar que un grupo de inversionistas, liderado por mi persona (en adelante “Los Inversionistas”), a través de un vehículo corporativo a ser determinado, está preparado para adquirir el cien por ciento (100%) de las acciones de Ultra Air S.A.S. (en adelante “La Compañía”) una vez se concluya un proceso de debida diligencia y la sociedad haya sido admitida en un proceso de reorganización empresarial (Ley 1116 de 2006), ambos hechos en un plazo no mayor a cuarenta y cinco (45) días contados desde la fecha en que el 100% de los accionistas de la Compañía hayan aceptado la presente hoja de términos, lo que deberá suceder dentro del plazo de vigencia de La Oferta.

En el proceso de debida de diligencia se confirmará la información provista por La Compañía en relación con su situación financiera, corporativa, legal y regulatoria, tributaria y operacional, tanto directamente como al juez del concurso.

Las condiciones básicas de nuestra oferta son las siguientes:

1. En caso de encontrarse que, a juicio de Los Inversionistas, la información provista por la Compañía no refleja su situación real, Los Inversionistas podrán dar por terminada esta Oferta no vinculante sin incurrir en penalidad alguna.

2. En caso de que el resultado de la debida diligencia sea satisfactorio para Los Inversionistas estos procederán a adquirir el cien por ciento (100%) de las acciones representativas del capital suscrito y pagado de La Compañía por una suma simbólica de un dólar de los Estados Unidos de América (U$1). Lo anterior en la medida en que la situación financiera de La Compañía hace que su precio actual pudiera ser 0.

3. Los Inversionistas pagarán la suma de un dólar de los Estados Unidos de América (U$1) para adquirir la totalidad de los préstamos que La Compañía mantiene con sus accionistas, el cual asciende, según lo informado por La Compañía, a la suma de COP$27,207,000,000. El pago se realizará dentro de los cinco (5) días siguientes a la fecha en que se culmine la debida diligencia en términos satisfactorios para Los Inversionistas.

4. Para la realización del pago indicado en el numeral 2 anterior, los accionistas transferirán el cien por ciento (100%) de las acciones en que se encuentra dividido el capital social de La Compañía al vehículo corporativo nominado por Los Inversionistas.

5. Los Inversionistas presentarán recomendaciones de administración de La Compañía desde el momento de aceptación de La Oferta, las cuales deberán ser sometidas a la aprobación de sus órganos de administración.

6. Los Inversionistas asumirán los costos asociados con la reestructuración del personal de La Compañía (i.e. costos asociados con las liquidaciones por terminación de los contratos laborales), sin que en esta obligación se incluyan los pagos concernientes a acuerdos especiales (tales como Golden Parachutes, bonos, planes de compensación a corto o largo plazo, o similares) que ciertos empleados, especialmente directivos, hayan suscrito con La Compañía.

7. La Compañía se obliga a obtener la admisión en un proceso de reorganización empresarial en el mismo plazo de cuarenta y cinco (45) días referidos al inicio de La Oferta, debiendo informar a Los Inversionistas del contenido de la solicitud, quienes la acompañarán en este trámite. La presente oferta no vinculante deberá ser interpretada de acuerdo con las leyes de la República de Colombia. Cualquier disputa que surja con ocasión de su suscripción, ejecución o terminación, deberá ser resuelta por un Tribunal de Arbitraje, compuestos por tres (3) árbitros nominados de acuerdo con el reglamento de la Cámara de Comercio de Bogotá, quienes serán abogados y fallarán en derecho conforme con las leyes de la República de Colombia, el Tribunal sesionará en Bogotá.

La Oferta y todas las comunicaciones que se generen con ocasión de ésta son estrictamente confidenciales. Las partes intervinientes en este proceso aceptan que se requerirá la autorización expresa de la otra parte antes de divulgar cualquier hecho relacionado con su existencia o con las condiciones y contenido de éstas.

La Oferta estará vigente hasta las 6:00 pm del seis (6) de abril de 2023. En caso de no haberse recibido la aceptación de La Compañía y todos sus accionistas, se entenderá que la misma ha sido rechazada y Los Inversionistas no tendrán ninguna obligación frente a la Compañía o sus accionistas.

Cordialmente,

Germán Efromovich

Documento exclusivo SEMANA by Semana on Scribd