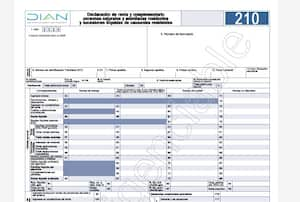

Impuesto de renta

Impuesto sobre renta en 2024 golpeará fuertemente el bolsillo de muchos trabajadores

Con la puesta en marcha de la nueva reforma tributaria, los contribuyentes tendrán menos opciones de acceso a deducciones.

Este año, más de 5,43 millones cumplieron con su deber ante la Dian y con la declaración de renta correspondiente al año gravable 2022. Para este año, comparado con 2021, la recaudación representó un incremento del 25 %, con un aumento de 086.794 declarantes.

Para el próximo año, la declaración de renta y pago del impuesto será lo correspondiente al año gravable 2023. De acuerdo con lo expuesto en la reforma tributaria aprobada en 2022, se incluyeron modificaciones y los pagos del tributo para las personas naturales tendrían cambios.

Ángel Custodio Cabrera, exministro y tributarista expuso, en entrevista con Caracol Radio, que los efectos de la ley 2227 de la reforma tributaria comenzarán a sentirse cuando la persona declare en 2024.

“Todo este año 2023 nos hacen retención en la fuente y todo el mundo tranquilo, pero en el año 2024, cuando presentemos nuestras declaraciones de renta con el año gravable del 2023, vamos a sentir los efectos de la ley”.

Lo más leído

Según lo que dijo Custodio “todas las personas naturales que tengan un contrato de trabajo o reciban rentas fruto de su trabajo o de su actividad profesional, se enfrentan a dos posibilidades”. Una de ellas es que les descuenten de sus ingresos brutos, también llamado renta exenta y la suma de las rentas.

Rentas exentas

De acuerdo con información de la Dian, son aquellas que están exentas del impuesto sobre la renta y complementarios. Mientras que los salarios de trabajo están gravados con el Impuesto sobre la Renta y Complementarios, la totalidad de los pagos o abonos en cuenta provenientes de la relación laboral o legal y reglamentaria.

¿Cuáles son las rentas exentas de trabajo?

Están exentos del Impuesto sobre la Renta y Complementarios los siguientes ingresos:

- Las indemnizaciones por accidente de trabajo o enfermedad.

- Las indemnizaciones que impliquen protección a la maternidad.

- Lo recibido por gastos de entierro del trabajador.

- El auxilio de cesantía y los intereses sobre cesantías, siempre y cuando sean recibidos por trabajadores cuyo ingreso mensual promedio en los seis (6) últimos meses de vinculación laboral no exceda de 350 UVT.

- Las pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre Riesgos Profesionales, hasta el año gravable de 1997.

- El seguro por muerte, las compensaciones por muerte y las prestaciones sociales en actividad y en retiro de los miembros de las Fuerzas Militares y de la Policía Nacional.

- En el caso de los magistrados de los tribunales, sus fiscales y procuradores judiciales, se considerará como gastos de representación exentos un porcentaje equivalente al cincuenta por ciento (50 %) de su salario. Para los jueces de la república, el porcentaje exento será del veinticinco por ciento (25 %) sobre su salario.

¿Cuáles serán los cambios?

Las primeras estimaciones es que la base gravable del impuesto se incremente, así como la tarifa del impuesto de renta y menos descuentos, incluso en el saldo a favor.

De acuerdo con información de la firma de auditoría KPMG, se podrían dar incrementos en el pago del impuesto de renta para aquellas personas que reciban salarios de más de $10 millones, aproximado entre $1 y $2,5 millones de pesos. Entre más ingresos, el pago incrementaría más.

“Si bien es razonable prever un impacto fiscal negativo para la generalidad de los contribuyentes personas naturales en Colombia, que superan cierto nivel de ingreso, es importante aclarar que la magnitud de dicho impacto dependerá de la situación particular de cada individuo. Así mismo, los objetivos fiscales y financieros de cada persona serán los que determinen su estrategia y planes de acción”, explicó Carlos Enrique Neira Recamán, director GMS (Global Mobility Services) & Family Business KPMG Advisory.

Esto se daría porque, de acuerdo con la explicación del exministro Custodio a Caracol Radio, “hasta el año 2022 se podía descontar tranquilamente cerca de 2.800 UVT anuales o la unidad de valor tributario, que en plata era 122 millones de pesos. A partir del 2023 baja esa renta exenta a 33 millones. Esto significa que la renta gravable, o sea el ingreso bruto menos la renta exenta, ya no va a descontar 122 millones, sino 33 millones de pesos. Automáticamente, la tarifa se incrementa de una manera fuerte”.

Es decir que, con la puesta en marcha de la nueva reforma tributaria, los contribuyentes tendrán menos opciones de acceso a deducciones.