OPINIÓN

La burbuja no está en la tecnología, sino en la globalización

Entramos en un periodo en el que el multilateralismo ya no tiene sentido. Veremos un fraccionamiento global, altos costos de transacción e inestabilidad geopolítica. Todos son factores que pueden pinchar la burbuja de la renta fija mundial.

Desde 2013 analistas e inversionistas señalan que existe una burbuja en los activos de tecnología. Han soportado la idea de que el mercado está concentrado en los FAANGS y según ellos estas acciones se encuentran sobrevaloradas, por lo que se trata de una burbuja pronta a desinflarse.

La realidad muestra que el precio de las acciones de tecnología subió un 520 % desde 2013. En 2015, pronosticaron el fin de este mercado al alza, pero desde ese momento el índice ha alcanzado 219 %. El aumento en la volatilidad de 2018 les dio algo de esperanza. Pero sus deseos no se hicieron realidad y vieron cómo el índice de tecnología aumentó un 101,8 %.

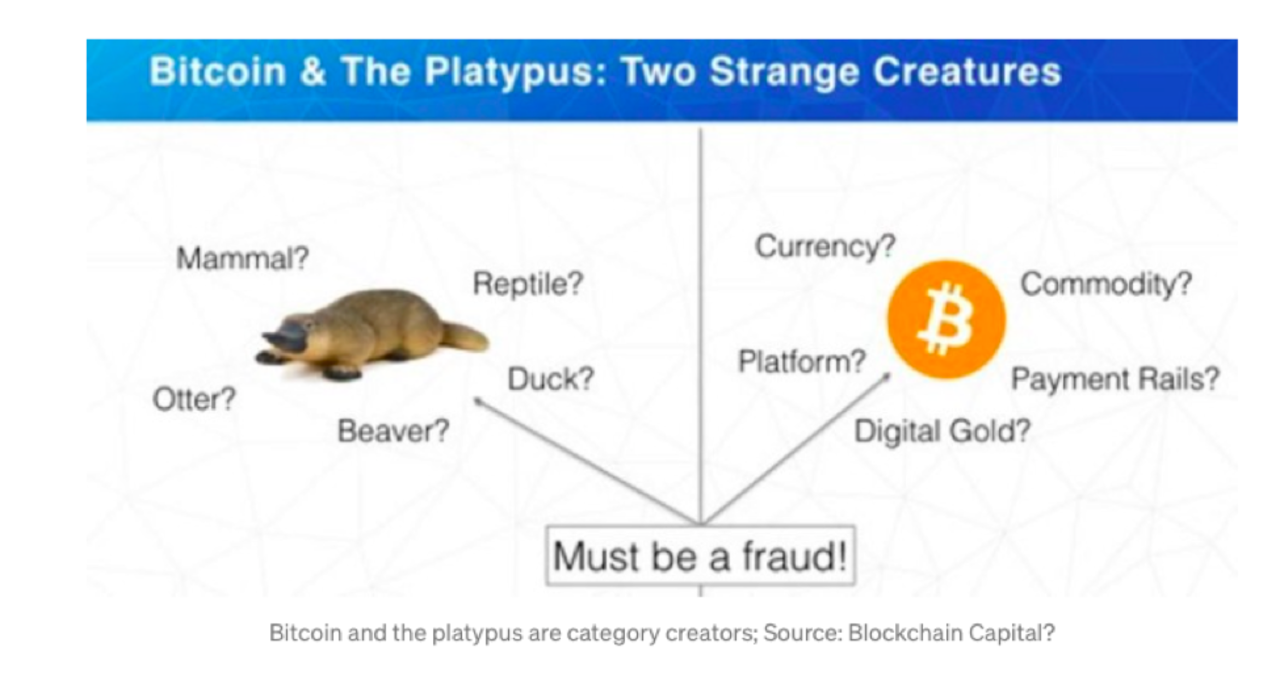

Hoy, este mismo grupo de inversionistas y analistas se enfrenta a un activo que parece un ornitorrinco financiero. Se trata del bitcóin y tiene las propiedades de una tecnología open-source, una materia prima y una moneda cuyo valor depende de un algoritmo de consenso. Para ellos esto solo puede ser el resultado de una secta de fanáticos que inflan su precio.

Bitcóin tiene casi 100 millones de usuarios y un billón de dólares de capitalización de mercado. Además, corporaciones e instituciones empiezan a entender sus propiedades como la de ser una reserva de valor para el largo plazo. No obstante, sus críticos solo ven una respuesta: El mercado es irracional.

Lo más leído

Estos analistas e inversionistas no se preguntan si lo irracional está en su proceso de entendimiento o que su marco de análisis omite puntos importantes para comprender el fenómeno.

En realidad, el mercado no es irracional, lo irracional es pensar que un grupo de modelos homogéneos de valoración es capaz de representar un sistema complejo no lineal, con agentes heterogéneos, información incompleta y ciclos de retroalimentación positivos.

Una burbuja solo existe porque hay dos grupos radicales que se enfrentan. Los contradictores del activo y los fanáticos del mismo. Esta estalla cuando aquellos que vieron la oportunidad temprano se tornan arrogantes al saber que el precio acompaña sus predicciones optimistas. Por su parte, los contradictores acumulan pérdidas, mientras sus clientes buscan otros productos con retornos positivos.

Los opositores de bitcóin tienen un punto con el que estoy de acuerdo y es que este terminará siendo una burbuja. La diferencia es que apenas está naciendo y el frenesí de los precios al alza se encuentra en su fase inicial.

El reciente IPO de Coinbase marca este inicio, que se asemeja a la salida al mercado del navegador Netscape, en 1995. El riesgo en ese momento no estaba en la tecnología como lo mencionó el entonces director de la FED, Alan Greenspan, al usar el término ‘exuberancia irracional’ para referirse a las compañías tecnológicas. No, en realidad el mayor riesgo yacía en los mercados emergentes. Recordemos que en ese mismo periodo se produjo la crisis asiática, la rusa y la latinoamericana.

Lo más probable es que veamos cómo desaparecerán el 95% de las compañías, proyectos y criptomonedas que hicieron parte del ascenso de esta burbuja. Los sobrevivientes, como Amazon con la dot.com, serán muy pocos. Sin embargo, el verdadero riesgo está en otro lugar.

Sí existe una burbuja

Ahora bien, sí hay una burbuja estallando poco a poco y se llama globalización. La idea del multilateralismo y de un poder hegemónico controlando el comercio internacional no tiene sentido en un mundo pospandemia. El paradigma de la globalización se derrumba debido a los cambios en las cadenas de valor y la necesidad de las potencias por asegurarse suministros médicos, materias primas y semiconductores.

El mundo pospandemia se ha dividido en tres bloques con sus respectivas órbitas de influencia: Estados Unidos, China y Europa.

En un escenario así, la redundancia en las cadenas de suministro tendrá importantes consecuencias inflacionarias en el largo plazo, que estarían más allá del control de los bancos centrales. Además, en un mundo multipolar los costos de transacción subirán radicalmente.

La burbuja más grande está en los bonos mundiales y la idea de que los bonos del tesoro de Estados Unidos son un activo libre de riesgo. Este fue el dogma de la teoría financiera mundial desde la década de 1970 y ahora se verá fuertemente cuestionado. Un aumento de las tasas por parte de la FED es el riesgo más importante para Latinoamérica, Turquía e India.

No existe un activo libre de riesgo. Toda inversión tiene un factor de riesgo asociado y requiere de herramientas que permitan entender las grandes transiciones. Esa es la tecnología de gestión de riesgo que desarrollamos en Macrowise.

Macrowise Director

@GMacrowise