GRUPO SANTO DOMINGO

El Grupo Santo Domingo y la 'pola' de la dicha

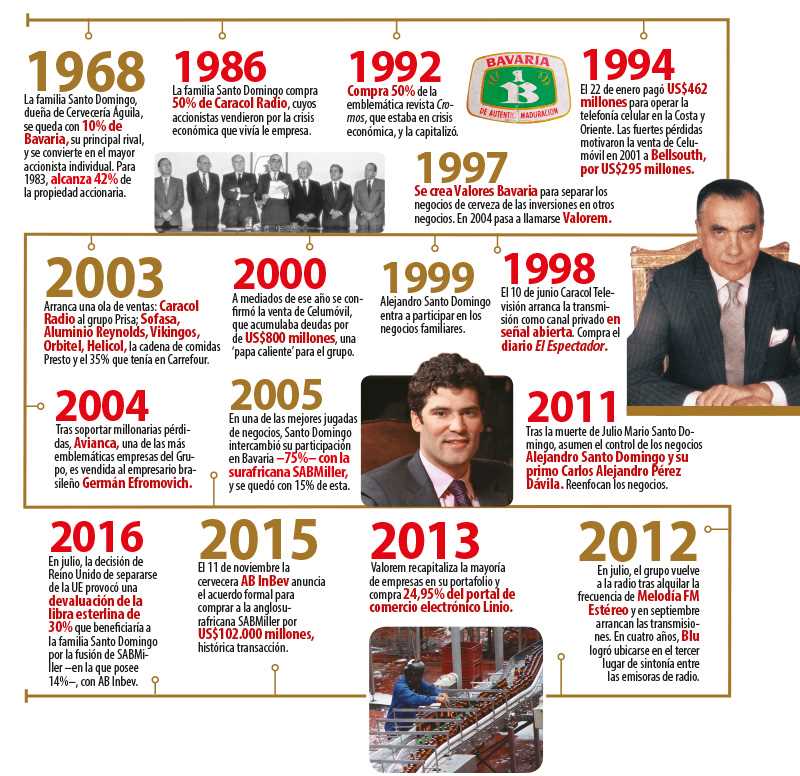

Luego de ser protagonista de las principales movidas empresariales en los 90, cuando tenía más de 200 empresas, el Grupo reenfocó negocios, vendió empresas y bajó el perfil a comienzos de siglo.

Pocas cosas despiertan más interés que conocer en detalle de las intrigas, las peleas, los escándalos, los negocios y las luchas de poder que libran los ricos y famosos. Y en Colombia esta atención la captó por varias décadas el magnate de la cerveza Julio Mario Santo Domingo, quien no solo tuvo una agitada vida social en el jet set internacional, sino también una nutrida agenda de negocios que impactaron la vida económica del país.

Luego de que su padre amasara una fortuna con el negocio de cerveza en los 30, tras comprar Cervecerías de Barranquilla, Julio Mario Santo Domingo la multiplicó casi cuatro décadas después, cuando logró fusionarla con la firma bogotana Bavaria y adquirir otras pequeñas competidoras. Desde entonces, la cerveza se convirtió en la caja registradora del Grupo.

En los 90, cualquier colombiano tenía contacto con alguno de los productos o servicios que vendían las empresas de Santo Domingo: desde escuchar la radio en la mañana hasta tomar una cerveza, ir a un restaurante de comida rápida, leer un periódico o revista, hablar por celular, ver televisión o cine, viajar al exterior o, incluso, comprar mercado o un carro. Las millonarias ganancias que generaba el negocio de la cerveza le permitieron al magnate barranquillero fundar o mantener en operación al menos 200 empresas.

Lea también: SABMiller y AB InBev: Los reyes de la cerveza

De hecho, en 1992 la revista Forbes reconoció la influencia económica de Julio Mario Santo Domingo cuando lo incluyó por primera vez en el ranking de los hombres más ricos del planeta.

En este periodo, el grupo incursionó en negocios de telefonía celular –a través de Celumóvil–, gaseosas, jugos, servicios de internet, periódicos y hasta en canales privados de televisión, lo que dio origen a la creación de una división especializada en manejar el portafolio de inversiones bajo el nombre de Valores Bavaria.

Pero la rápida expansión de las empresas del Grupo se encontró a finales de los 90 con una de las mayores crisis económicas, que terminó por afectar el desempeño de muchas de ellas, incluso el negocio cervecero se vio impactado por la caída en la demanda. La reestructuración de los negocios se convirtió en una necesidad y a partir del nuevo siglo comienza una ola de ventas de activos que incluyó empresas emblemáticas como Caracol Radio o Avianca, entre otras.

Lea también: La batalla comercial entre D1 y Justo & Bueno

También le permitió al grupo volver a su foco principal de negocios, la cerveza, razón por la cual los Santo Domingo toman la decisión de comprar la planta de cerveza Leona, que el grupo Ardila Lülle –su principal rival de negocios–, había construido en los 90 para competirle en el negocio cervecero.

Concentrado de nuevo en la cerveza y con un cambio de enfoque en el portafolio de inversiones, el Grupo vuelve a dar noticia en 2005, cuando en julio se confirmó la venta de Bavaria a la anglosurafricana SABMiller por US$7.800 millones, a través de una operación que les permitió a los Santo Domingo quedarse con 15% de la empresa fusionada.

Ese año, Julio Mario Santo Domingo dio un gran salto en el ranking de millonarios de la revista Forbes, al pasar al puesto 136, con una fortuna de US$4.500 millones.

Tras la muerte del magnate en 2011, su hijo Alejandro asumió las riendas del negocio y dio un reenfoque. Decidió concentrarse en cuatro áreas: medios y entretenimiento –con empresas como Caracol TV, Blu Radio, El Espectador y Cine Colombia–; transporte y logística –con Suppla y Ditransa– inmobiliaria y turismo –Terranum y Decameron–, y finalmente agroindustria y comercio –Koba, dueña de D1, Biofilm, Refocosta, Sugranel, Naviagro–. Para 2013, Alejandro Santo Domingo figuró en el ranking de la revista Forbes de los millonarios más jóvenes, con una fortuna estimada en US$11.700 millones.

Un nuevo salto en la fortuna del grupo se dio en octubre de 2015, cuando se confirmó la venta de SABMiller al mayor grupo cervecero del mundo, AB Inbev, por una cifra estimada en US$102.000 millones. Esto representa para los Santo Domingo casi duplicar el valor que alcanzaron en 2005, pues significa que su participación accionaria llegaría a US$14.000 millones con la megafusión.

La actual coyuntura cambiaria generada por la salida de Gran Bretaña de la Unión Europea podría incrementar la cifra para los Santo Domingo en cerca de 30%, equivalente a la devaluación que ha tenido la libra esterlina. Una vez más la buena estrella sigue acompañando a uno de los grupos económicos más poderosos del país.