EN QUÉ INVERTIR

Acciones en 2016: ¿En qué invertir y en qué no?

Fondos de pensiones y fondos extranjeros han impulsado la rentabilidad en 2016. Dólar estable también ha sido favorable. Selección de los expertos a la hora de comprar en lo que resta de 2016.

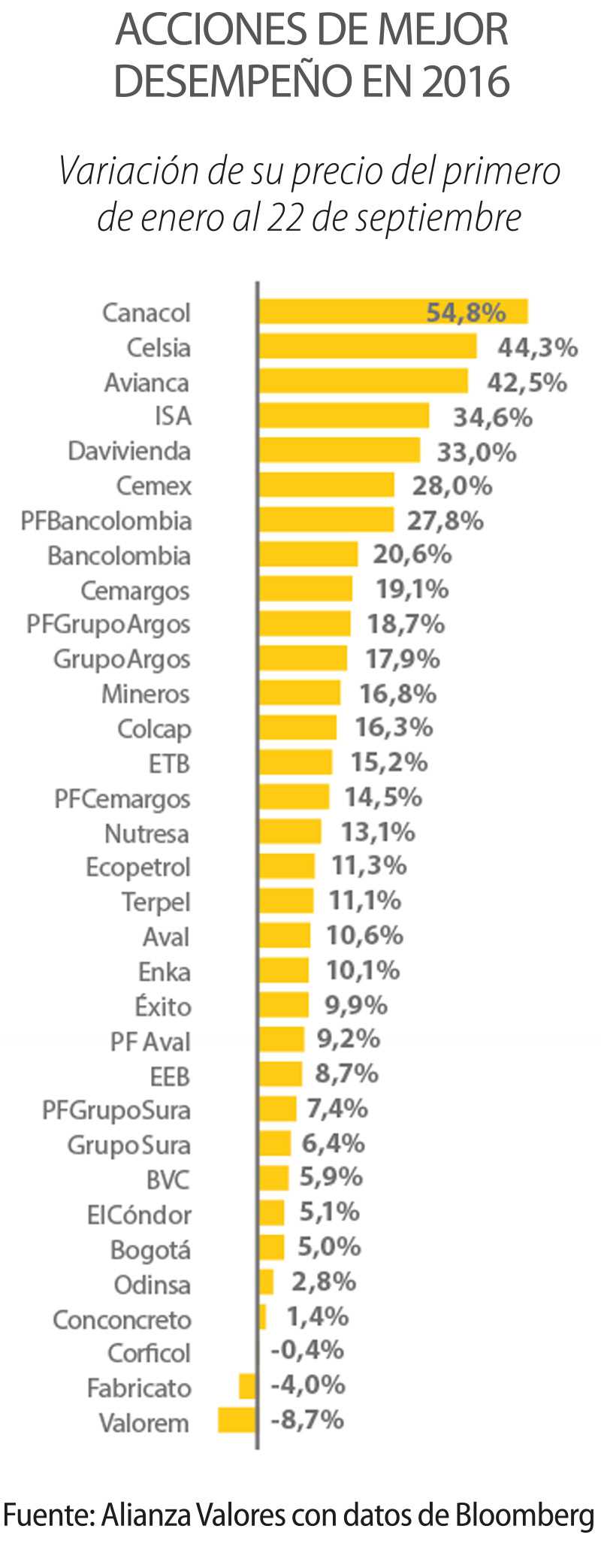

Luego de tres años consecutivos de pérdidas, en 2016 las acciones colombianas han vuelto a ser una de las mejores opciones de inversión. A diferencia de la economía general, la caída del precio del petróleo, que afectó duramente los papeles de Ecopetrol y de Pacific, ya fue compensada en este mercado por otras empresas que han mostrado un buen desempeño.

La estabilidad en el precio del dólar, que lleva la mayor parte del año fluctuando alrededor de los $3.000, también ha sido un factor a favor de la Bolsa, pues incentiva la inversión en acciones. Así mismo, la renta variable nacional volvió a ser un activo atractivo para los fondos de pensiones, que en el pasado las habían dejado de lado, prefiriendo comprar en el exterior, y ahora son de nuevo grandes responsables del movimiento de las acciones. Se estima que en lo corrido de 2016 los fondos de pensiones han adquirido $2,8 billones en acciones. Igualmente, los inversionistas extranjeros son responsables del incremento en los precios de los papeles bursátiles. Estos pasaron de tener 20% de las acciones colombianas al cierre de 2015, a 40% en agosto.

No obstante, la buena racha de la bolsa no es solo un fenómeno de Colombia. En América Latina, Brasil y Perú registran rentabilidades por encima de 35% en lo corrido del año, mientras que en Wall Street hay valorizaciones, pero en una escala mucho menor (el índice S&P ha ganado 5,9% y el Dow Jones 4,81%).

Paradójicamente es una petrolera la compañía que en 2016 se ubica como la más rentable, con un aumento de precio de 54%. Se trata de Canacol Energy, que sigue entre las favoritas para el cierre de año.

Las recomendadas

Tras un mal periodo 2014-2015, afectada por el Fenómeno del Niño, su precio se viene recuperando. Se espera que con la normalización de las lluvias, sus embalses se llenen y mejoren sus márgenes de rentabilidad en los próximos semestres.

Dado que cada vez depende menos del petróleo, está menos afectada por la volatilidad de dicho mercado. Su mayor apuesta es el gas natural, cuyos contratos son más estables. Solo apta para portafolios arriesgados.

Luego de la tormenta brasileña viene la calma. Sus flujos de caja son estables y convierten a esta acción en un activo estratégico para enfrentar coyunturas difíciles. En los próximos dos años planea hacer grandes inversiones en Chile y Perú.

Reportó buenas utilidades en el primer semestre, gracias al buen desempeño del mercado de renta fija, así como por un mejor rendimiento del crédito. Además, tiene una estrategia clara de diversificación.

Está a la espera de un posible socio, que de concretarse antes de finalizar el año le daría mayor impulso a esta acción. También se ha beneficiado de una recuperación de sus resultados financieros.

Las no recomendadas

Éxito

Es una acción que se ha vuelto especulativa, por lo que la incertidumbre y posibilidad de pérdida para un inversionista no profesional es alta. Dado que 80% de sus ingresos provienen de Brasil, está afectada por la economía de ese país.

Ecopetrol

La volatilidad del precio del crudo hace inestable esta acción en el corto plazo. Además, hay una probabilidad real de no repartición de dividendos por segundo año consecutivo.

Bancolombia

Se encuentra ante la posibilidad de una emisión de acciones ordinarias que diluiría a los actuales inversionistas. Además, varios analistas consideran que su precio ya está caro.

Sura

Hace parte de un sector defensivo que limita el rápido potencial de valorización que las demás acciones han tenido. También la consideran costosa.

Nutresa

Esta firma de alimentos depende mucho del ciclo económico, en especial del consumo de los hogares y, como este se está desacelerando, es factible esperar que no genere grandes rendimientos.