ENERGÉTICOS

Crónica de la novela de negocios de Brookfield y Gas Natural

El acuerdo para que Brookfield se hiciera al control de Gas Natural no convenció al Gobierno, que actuó para proteger a los minoritarios. Así llegaron otras ofertas por esa empresa. Crónica de una novela de negocios.

A mediados de noviembre del año pasado, cuando los ojos de las transacciones en el mercado de energía estaban puestos en la venta de 20% del Grupo Energía de Bogotá (GEB) y la emisión de acciones de Celsia –negocios que podrían superar los $5,5 billones–, un anuncio alborotó el mercado.

Gas Natural Fenosa (GNF) informó que había llegado a un acuerdo con el fondo de inversión canadiense Brookfield para la venta del 59,1% que tenía de participación en la operación de Gas Natural en Colombia, una de las compañías más atractivas del sector de distribución y venta minorista de gas, porque atiende el mercado del centro del país. Esa movida superaría los 482 millones de euros.

Se trata de dos poderosos jugadores en el negocio energético global y en Colombia: GNF, además de esta operación, también era la matriz controlante de Electricaribe, la empresa de distribución de energía que atiende a los siete departamentos de la Costa Atlántica y que fue intervenida y avanza en su liquidación por parte de la Superintendencia de Servicios Públicos, por sus dificultades financieras y la profunda problemática que tiene en la calidad del servicio. Hoy está por definir el modelo y la estructura para la llegada de un nuevo operador y asegurar el futuro de la prestación del servicio. En el mundo GNF está presente en 30 países con más de 22 millones de clientes.

Visite: Canacol Energy confirma primer descubrimiento de gas natural en 2018

Por su parte, Brookfield ha venido ganando espacio en el mercado de energía de Colombia: a principios de esta década compró la Empresa de Energía de Boyacá y en 2016 se quedó no solo con 57% de Isagen que estaba en manos de la Nación, sino que adquirió a los minoritarios sus participaciones y ya posee 99% de la empresa. Este fondo en el mundo tiene US$250.000 millones en activos bajo gestión.

El acuerdo entre GNF y Brookfield fue registrado por los medios y se catalogó como uno de los grandes negocios del final del año y de principios de este.

Foto: Bruce Flatt, CEO de Brookfield / Isidre Fainé, presidente de Gas Natural Fenosa

Sin embargo, la operación no era tan sencilla, pues Gas Natural S.A. ESP es una empresa listada en la Bolsa de Valores de Colombia y, aunque las reglas del juego permiten algunos preacuerdos para comprar y vender acciones, también exigen la realización de una Oferta Pública de Acciones (OPA) para que los minoritarios puedan decidir en libertad si permanecen o venden sus participaciones; el objetivo es impedir que queden atrapados con un precio bajo o en una empresa que para ellos ya no sería atractiva.

Las partes –GNF y Brookfield– diseñaron una compleja estructura jurídica y financiera que hizo que las autoridades del sector prendieran las alarmas y hasta el alto Gobierno advirtiera los problemas.

En una conversación con la revista Dinero, Mauricio Cárdenas, ministro de Hacienda, señaló que la forma como tenían concebida la operación inicialmente “no correspondía a las normas del mercado de valores colombiano. Cuando una empresa está inscrita en la bolsa y alguien quiere comprar una participación mayoritaria en ella, el procedimiento debe ser abierto para que puedan participar todos los interesados”.

Foto: Mauricio Cárdenas, ministro de Hacienda / Jorge Castaño, superintendente Financiero.

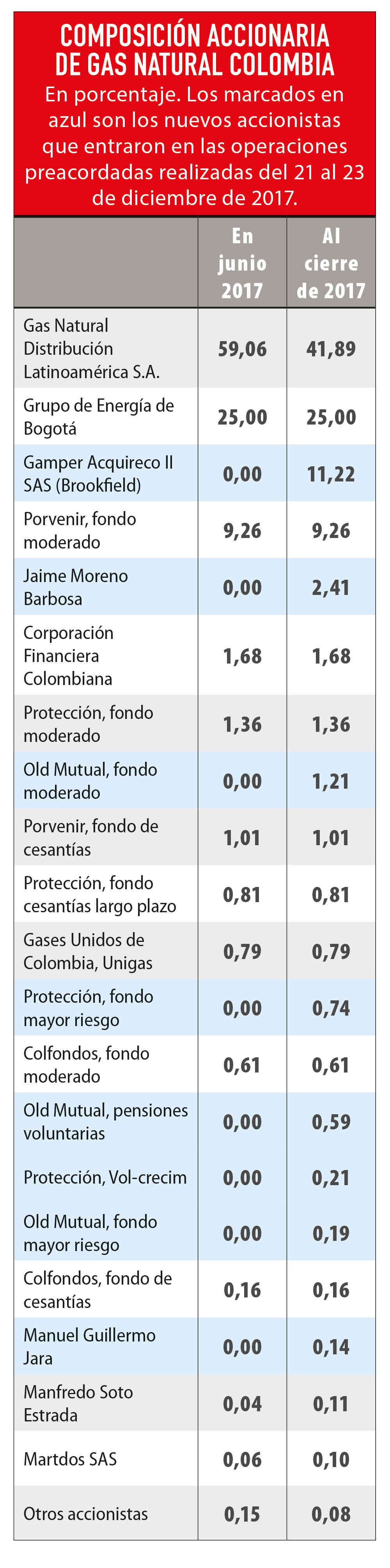

Hasta antes de la operación, Gas Natural Fenosa –a través de Gas Natural Distribución Latinoamérica– poseía 59,1% en Gas Natural S.A. ESP, el segundo accionista más grande era el Grupo de Energía de Bogotá (GEB), con cerca de 25%, luego el fondo de pensiones Porvenir, con más de 10% y otros fondos de pensiones y personas naturales y jurídicas, tenían cerca de 6% restante (un grupo de menos de 50 accionistas).

El problema no era sencillo, pues uno de los protagonistas –GNF– era, precisamente, una de las empresas con las que el Gobierno ha tenido mayores confrontaciones en los últimos años por cuenta de Electricaribe. Por este caso, GNF tiene un litigio internacional contra el Estado colombiano, que supera los mil millones de euros (ver recuadro).

¿Qué fue lo que pasó, en qué va el proceso y qué viene? Esta es la historia.

El caso

El pasado 17 de noviembre, en un comunicado fechado en Madrid (España), GNF anunció que a través de Gas Natural Distribución Latinoamérica había acordado con Brookfield Infrastructure la venta de su participación de 59,1% en Gas Natural S.A. ESP, en Colombia.

Al perder el control de la empresa, esta operación le generaría a GNF un impacto contable positivo en sus resultados financieros de 350 millones de euros en el ejercicio 2017. Esto, por dejar de contabilizar las ganancias que obtenía con su filial colombiana. Para GNF, esta operación en el país ha sido positiva, pues tras su adquisición en 1997, ha aumentado el número de clientes desde 400.000 hasta casi 3 millones y los kilómetros de su red de distribución desde 5.000 hasta los más de 22.000 actuales.

En las condiciones económicas en que se planteó el negocio con Brookfield, la valoración total de la empresa se situaba un poco por encima de los mil millones de euros, “lo que representa un precio de compra para el 59,1% de 482 millones de euros. En consecuencia, supone una valoración aproximada de 7,3 veces el Ebitda y 13,8 veces el beneficio neto, con base en los últimos 12 meses”, dijo en su comunicado.

Para GNF, la operación se ubicaba dentro del marco del proceso de revisión de activos en su plan estratégico y en momentos en que los fondos de inversión han mostrado un especial interés por estos activos y “no afecta a la voluntad de GNF de mantener un diálogo con las autoridades colombianas que evite el procedimiento arbitral de protección de inversiones que hubo que iniciar en relación con su participada Electricaribe”.

Casi un mes después del anuncio de la operación, el 19 de diciembre, ya en plena época navideña y de final de año, Gas Natural envió a la Superintendencia Financiera una información relevante sobre la forma como se haría la operación.

Era un plan en dos fases. En la primera se venderían en tres momentos –durante el 20, 21 y 22 de diciembre–, participaciones de un poco más de 8% cada una –para no llegar al tope de 25% que vuelve obligatoria la OPA– en donde Brookfield compraría y otros jugadores podrían también participar en el proceso. Esta transacción se denomina operación preacordada, que es legal y está reglamentada en las normas financieras. Para participar en ella, Brookfield creó un vehículo de inversión llamado Gamper Acquiero SAS.

La condición era que, si Brookfield compraba en el primer día al menos una acción, Gas Natural en el segundo y tercer día ofrecería en venta un número de acciones igual al primero, pero restando lo que hubiera sido adquirido por terceros. Esto con el objetivo de asegurar que sumando las acciones de Gas Natural y Brookfield se pudiera mantener el control, para luego entre los dos realizar una OPA de desliste (que significa salir de la bolsa). Así mismo, se buscaba que GNF quedara por debajo del 51% y sin el control de la compañía para el 31 de diciembre de 2017, lo que le permitiría pagar menos impuestos en España, pues las normas Niif obligan a consolidar las ganancias de las subsidiarias de las que se tenga el control y ese ya no sería el caso de la filial colombiana de Gas Natural.

Además, las partes acordaron una figura denominada break fee, también contemplada en la regulación nacional, que establece una compensación para el comprador de una suma equivalente a 17,5% del valor del precio base si un tercero se metía al negocio e impedía que Brookfield se quedara con el control de Gas Natural Colombia.

Lea también: Canacol Colombia debe decidir entre la autosostenibilidad y la importación de gas

Los reparos

Sin embargo, para las autoridades –encabezadas por Jorge Castaño, superintendente financiero– y accionistas minoritarios –en especial los fondos de pensiones– esta movida no era tan clara. La norma establece que todo el que quiera adquirir 25% o más de una compañía inscrita en bolsa tiene que hacer una OPA. Eso significa que el comprador debe ofrecerles a todos la misma oportunidad de vender sus acciones, pues es un mecanismo de salida que les brinda protección a los minoritarios porque les da la posibilidad de escoger si se quedan con el nuevo socio o se van. Y si se van les tienen que pagar al precio que se defina de forma transparente y democrática.

Las alertas de la Superintendencia Financiera se encendieron porque en la fase 1 el modelo matemático que se creó para las operaciones preacordadas no permitía que un tercero se quedara con 24% y limitaba a que fuera Brookfield, de tal manera que una vez superada esta operación inicial, Brookfield y GNF mantendrían el control y podrían ir a la OPA de desliste.

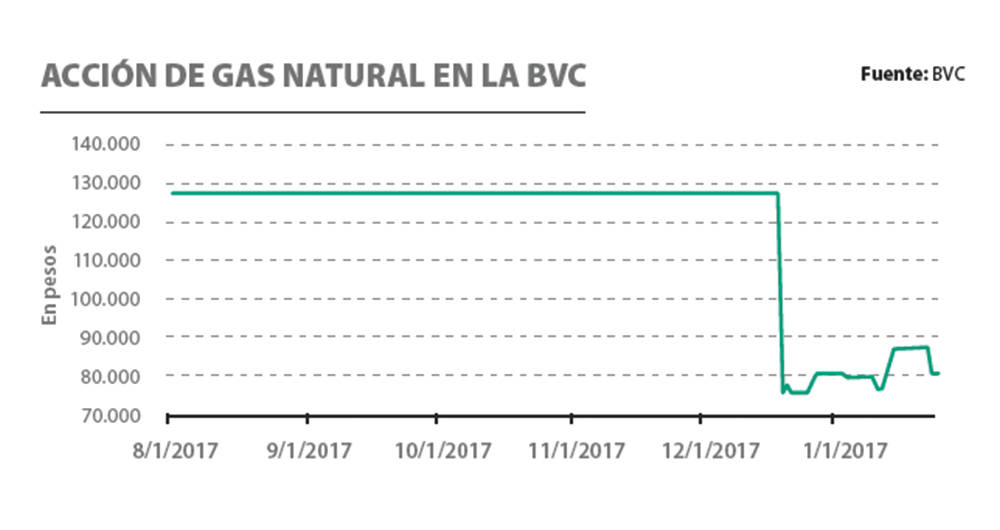

Por eso, precisamente, la mayor preocupación era la OPA de desliste, por cuanto no habría una puja por las acciones y su valor. Cabe señalar que hasta mediados de diciembre se había transado ese papel en $128.000 pero gracias al acuerdo, se haría a $74.900 por acción. El temor estaba en que en la propuesta inicial de la OPA de desliste se establece que un avaluador daría el precio de la acción, que en caso de ser superior a los $74.900 pactados, implicaría ya no hacer una OPA para salirse de la Bolsa de Valores, sino para comprarles a los accionistas que quisieran vender. Si, por el contrario, el valor dado por el avaluador fuera inferior a los $74.900, entonces sí harían la OPA de desliste. Lo que las autoridades entendieron es que esa manera de plantear la negociación era una forma de fijar un precio, que, entre otras cosas, estaba muy por debajo del precio en el mercado accionario.

Esto ponía en una compleja situación a los minoritarios que no podrían capitalizar la operación ni el valor de mercado de la acción.

Aunque ni Brookfield ni Gas Natural Fenosa entregaron opiniones acerca de la operación, al ser solicitadas por la revista Dinero, se conoció que uno de los argumentos que esgrimieron era las dificultades que ha tenido la regulación en el sector por parte de la Comisión de Regulación de Energía y Gas (Creg) y que fue descontada en el precio.

Para los fondos de pensiones, había más complejidades por cuanto no pueden invertir en firmas que no estén listadas en bolsa. Eso significaría que tendrían que acogerse a la OPA de desliste obligatoriamente. Además, analizaron operaciones similares con empresas de gas en otros países en las que el valor corresponde a 3 veces en libros, cuando en este caso fue de 1,5.

A las preocupaciones que tenía la Superfinanciera se sumaron otros factores, como comunicaciones por parte de los fondos de pensiones que advertían sobre el proceso y la llegada de otros terceros con alertas.

Pero la Superintendencia debía tomar las decisiones sobre este negocio, en medio de una carrera contra el reloj, por las festividades de fin de año, con el riesgo de que la transacción no se hiciera, lo que habría puesto más tensión en las relaciones entre GNF y el gobierno colombiano.

Mientras se adelantaban las conversaciones con los involucrados y las autoridades para destrabar y ajustar el proceso, a la Superintendencia llegó una solicitud para que la entidad vigilara el proceso porque cerraría la posibilidad de que otras empresas entraran a participar en él, máxime cuando se trata de una firma listada en bolsa.

Justo cuando las conversaciones estaban en su máxima tensión y no parecía haber otra salida que anular la operación, apareció el Grupo EPM, que a través de su gerente Jorge Londoño, manifestó su interés en participar porque les permitiría crecer en este negocio y sería un componente clave para cumplir metas de largo plazo.

“Tan pronto se anunció por parte de Gas Natural y de Brookfield la operación, nosotros recibimos una serie de quejas por parte de los accionistas minoritarios de Gas Natural y de otras empresas que podrían estar interesadas en comprar. Y revisando los argumentos vimos que tenían justificación, y la Superintendencia intervino y eso obligó a que Gas Natural tuviera que revisar y replantear el procedimiento de venta de sus acciones en defensa de los accionistas minoritarios”, agregó el ministro Cárdenas.

Nueva estructura

La primera fase del proceso implicó cambios en la participación accionaria (ver tabla): Gas Natural Distribución Latinoamérica pasó de 59,06% a 41,89%; GEB mantuvo su cerca de 25%; Brookfield se quedó con 11,22%; y entraron nuevos jugadores como Jaime Moreno –con 2,41%– y Manuel Guillermo Jara –0,14%– y fondos como Old Mutual –que en sus distintos fondos se quedó con 1,99%– y Protección que adquirió para sus fondos 0,95% más.

¿Qué hizo la Superintendencia? Obligó a las partes a hacer cambios en la estructura de la operación del negocio. La primera, quitar la OPA de desliste. Esto significa que en la segunda fase habrá una OPA normal donde podrán llegar nuevos jugadores a pujar por el negocio y cuya fecha no estaba definida, al cierre de esta edición. Adicionalmente, la empresa seguiría listada en Bolsa, lo que les permitiría a los fondos de pensiones mantener sus acciones y esperar una etapa posterior, dependiendo de quién quede con la mayoría, para una eventual OPA de desliste que podría aumentar el precio.

En la Información Eventual del 19 de diciembre, Gas Natural S.A. EPS informó que las partes acordaron renunciar a promover la OPA de desliste. “Una vez finalizada la Fase 1, el Comprador estará obligado a lanzar una oferta pública de adquisición por el 100% de las Acciones igual al Precio Base menos los dividendos que hayan sido declarados y pagados respecto de cada Acción y/o que razonablemente pueda esperar que sea pagado antes de la liquidación y compensación de la oferta pública de adquisición, pero en cualquier caso sujeto al cumplimiento del Artículo 6.15.2.1.10 del Decreto 2555 (Precio de los valores objeto de oferta pública de adquisición)”, agregó en la Eventual.

Además, con relación al break fee, la mayor inquietud que se tenía era que podría bloquear la llegada de un jugador grande porque tendría que incorporar en su oferta, un porcentaje superior al 17%, cuando en promedio normalmente se ubica en 5%. “En el evento en que únicamente el Vendedor transfiera sus Acciones a un Tercero Oferente, el break fee podrá oscilar entre 5% y 7,28% del Valor Capital”, quedó en la más reciente información eventual.

¿Qué viene?

Al cierre de esta edición, ya Gas Natural había hecho los ajustes para la OPA normal, avanzando en los procesos necesarios y se esperaban las garantías de los interesados en participar.

Además de EPM, Dinero conoció que habría interés de otros jugadores que han hecho coqueteos, como por ejemplo, una empresa china que podría llegar a la puja. “Sabemos que puede haber otras ofertas competitivas por parte de terceros que incluyen a estratégicos internacionales relevantes en el mercado”, dijo una fuente cercana al proceso.

Por ahora, el Grupo Energía de Bogotá no estaría interesado ni en comprar, ni en vender su participación, básicamente por dos razones: la primera es que avanza en la democratización del 20% de la participación que tiene la Alcaldía de Bogotá en ella. Los recursos de la operación que ascendería a $4 billones, se destinarán para el plan financiero y el desarrollo de las obras en la capital. Y la segunda, que cualquier decisión tendría que pasar por el Concejo y este es un momento político bastante agitado, para llevarlo allí.

¿En qué se va a traducir esto? Muy probablemente en que el precio de venta sea más alto favoreciendo, paradójicamente, a GNF.

Mientras se define el futuro, este caso revivió los fantasmas de principios de esta década con operaciones que pusieron en duda la transparencia de ciertas operaciones de ventas de acciones. En 2011, por ejemplo, entre Corficolombiana, EEB, Corredores Asociados y Correval –en nombre de unos fondos de inversión privados– se quedaron con la participación que tenía el fondo Ashmore en Promigas, equivalente a 52,13%, por un valor cercano a los US$800 millones, en una operación donde compraron los vehículos del fondo, pero sin pasar por el mercado de valores colombiano y sin aclarar quién era el beneficiario real de la operación, situación que afectó en ese momento a los minoritarios. Ashmore estaba de salida de sus activos e, incluso antes de la operación, Corficolombiana tuvo un acuerdo con Gas Natural de España para ir por esos activos.

También fue el caso de la venta de Terpel a la chilena Copec donde los precios para la OPA, según dijeron los minoritarios en su momento, no reflejaban el valor de Terpel ni su crecimiento.

Si bien la regulación no puede establecer el precio de una OPA y solo señala que no puede ser inferior al menor pagado, es claro que para los minoritarios es mejor una oferta abierta y transparente. Incluso para los jugadores que tengan operaciones de preacuerdos legales también es más diáfano que sea el mercado en una puja abierta el que determine el precio y no amarrarlo, arrinconando a los minoritarios.

Lo más leído

Como advierte el superintendente Jorge Castaño, “la regulación colombiana es de un estándar internacional. Colombia tiene una regulación que en cualquier país se hace exigible y aquí tuvimos una autoridad que la hizo exigible. Además con la protección de los derechos a los accionistas minoritarios. Ahora lo que importa es que el negocio del control va a ser competido. El que quiera quedarse con él tendrá que pagar el mejor precio posible. Y eso se garantiza la posibilidad de que todo el mundo pueda participar. Y ahí el minoritario decide si se queda o se va”.

El mercado de valores pasa por un momento difícil: cada vez hay menos empresas listadas y menos interés de personas naturales, que han sido reemplazadas por inversionistas institucionales y fondos extranjeros. Aunque si bien, el mercado accionario tiene un nivel de riesgo, una mayor transparencia en las operaciones y la posibilidad de que los minoritarios capitalicen las transacciones sería uno de los insumos para que el mercado tenga un mayor atractivo. Jugar en los límites de la regulación no permitirá recuperar el mercado.

¿Y electricaribe?

En noviembre pasado, cuando Gas Natural Fenosa (GNF) anunció la operación de venta de Gas Natural en Colombia a Brookfield, la empresa española abrió la puerta para buscar una “negociación amistosa” con el Gobierno, tras la intervención y el proceso de liquidación que hizo la Superservicios de Electricaribe. Además de pedir soluciones regulatorias adecuadas, el comunicado advirtió que “el grupo pone todos sus esfuerzos para buscar una solución acordada, satisfactoria y, sobre todo, sostenible para la prestación del servicio de suministro eléctrico en la zona en beneficio de los clientes, empleados, acreedores y accionistas de Electricaribe”.

La nueva superintendente de Servicios Públicos, Rutty Ortiz, señaló en una reciente rueda de prensa que existe una posibilidad dentro de las normas para que Gas Natural vuelva a participar en Electricaribe, “pero hay que ver cuál es la solución más eficiente para la región”, pues se requiere cubrir un pasivo por $2,4 billones y unas inversiones que superan los $5 billones. El Gobierno analiza un informe de la Financiera de Desarrollo Nacional (FDN) para determinar el futuro de la compañía y se analizan distintos escenarios.

Foto: Rutty Paola Ortiz, Superintendente de Servicios Públicos.

Por este caso, GNF inició un litigio internacional contra el Estado colombiano ante el Tribunal de la Comisión de las Naciones Unidas para el Derecho Mercantil Internacional, y la indemnización supera los mil millones de euros.

Visite: Gas natural podrá viajar de Gibraltar a Bogotá sin intermediarios