FINANCIERO

A las malas: cuarentena dispara servicios bancarios por internet

Un informe de la Superintendencia Financiera de Colombia indica que durante la cuarentena ordenada por el gobierno se incrementaron los servicios bancarios por internet.

El dinero electrónico es uno de los ganadores en medio de la cuarentena derivada de la pandemia Covid-19.

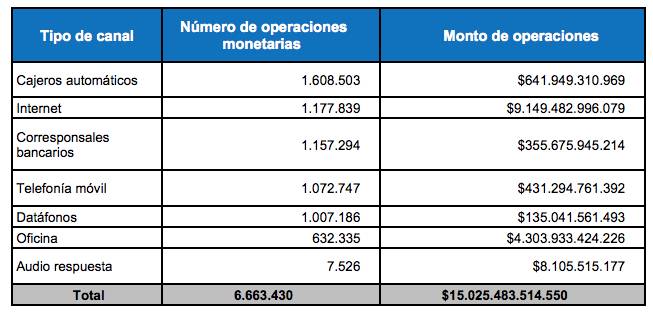

Un informe de la Superintendencia Financiera indica que el pasado 3 de abril se adelantaron 6.663.430 transacciones monetarias por un valor de $15 billones. Internet y banca móvil presentan mayor porcentaje de operación comparados con un día normal.

Es así como por internet se realizaron 1,1 operaciones monetarias por un valor de $9,1 billones, mientras que por oficina se movieron $4,3 billones en 632.335 operaciones.

Los negocios que están funcionando, como proveedores de alimentos, comidas rápidas y mensajería, han tenido que afinar los procesos para permitir este tipo de pagos.

Monto de operaciones

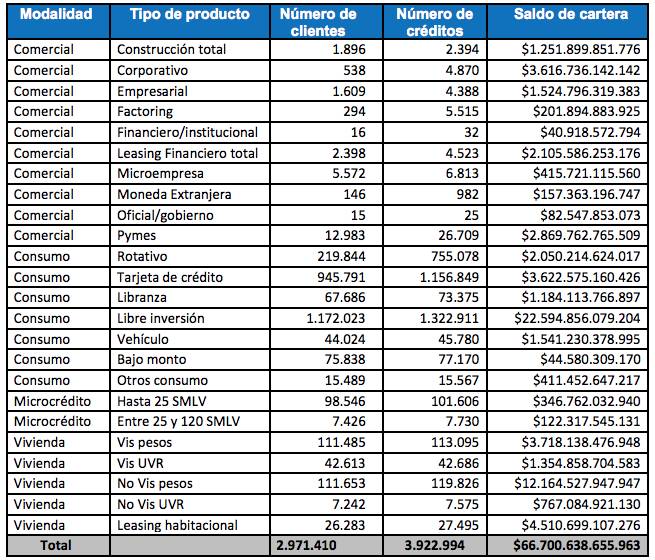

En el informe de la Superfinanciera también se reportan avances en el otorgamiento de períodos de gracia a partir de la expedición de las circulares externas 007 y 014 de 2020. Es así como los resultados de los periodos de gracia acumulados desde el 18 de marzo hasta al 3 de abril han beneficiado a 2.971.410 deudores (personas naturales y jurídicas) con 3.922.994 créditos por un saldo de cartera de $66,7 billones, tal como se desagrega a continuación:

Tipo de créditos

Comercial: son los créditos otorgados a personas naturales o jurídicas para el desarrollo de actividades empresariales.

Consumo: son créditos otorgados a personas naturales para financiar la compra de bienes de consumo como, por ejemplo, vehículos, electrodomésticos, computadores personales, ropa, calzado, viajes y turismo, entre otros. En este grupo se incluyen las tarjetas de crédito.

Vivienda: son créditos otorgados a personas naturales destinados a la adquisición de vivienda nueva o usada o a la construcción de vivienda individual.

Microcrédito: son créditos otorgados a microempresas, es decir, pequeños negocios como panaderías, farmacias, peluquerías, empresas de confección, pequeños supermercados, entre otras.

Constructor: créditos destinados a personas naturales o jurídicas (empresas) para financiar proyectos de vivienda, obras públicas e infraestructura vial (carreteras, puentes, etc.) y construcción inmobiliaria (bodegas, casas de campo, locales, edificaciones comerciales o industriales, entre otros).

Corporativo: créditos con destino a las personas naturales o jurídicas (empresas) con ventas anuales superiores a $50.000 millones. • Empresarial: créditos con destino a personas naturales o jurídicas (empresas) con ventas anuales entre $15.000 millones y $50.000 millones.

Pymes (pequeñas y medianas empresas): créditos con destino a personas naturales o jurídicas con ventas anuales entre $500 millones y hasta $15.000 millones.

Microempresa: créditos con destino a personas naturales o jurídicas con ventas anuales menores a $500 millones.

Financiero/ institucional: créditos otorgados a fideicomisos. • Moneda extranjera: créditos colocados en moneda diferente al peso colombiano.

Oficial o Gobierno: Créditos con destino a entes territoriales, establecimientos públicos, empresas industriales o comerciales del estado, sociedades mixtas (gobierno central y descentralizado, territorial, distrital, hospitales públicos, licoreras).

Crédito rotativo: cupo de crédito asignado a personas naturales que puede ser utilizado en cualquier momento. El crédito es reutilizable en la medida en que se pague. Es diferente a la tarjeta de crédito.