Consumo inteligente

Cuidado: Estos son los principales métodos que usan los delincuentes para estafar

Es importante tener claro cuáles son los principales métodos que están usando los delincuentes para evitar ser una víctima y perder el dinero.

Por estos días, cuando los colombianos están recibiendo el pago de la prima de mitad de año y se acerca la fecha para los pagos del sueldo mensual, es importante tener claro cuáles son los principales métodos que están usando los delincuentes para ejecutar hurtos, tanto físicos como virtuales.

Uno de los fraudes más frecuentes están relacionados con métodos de ingeniería social, que son mecanismos por los cuales los amigos de lo ajeno obtienen la información personal y financiera de los ciudadanos bajo engaños en correos electrónicos, mensajes de texto y llamadas telefónicas.

Pero también existe un alto riesgo cuando se transita por las calles de las ciudades y siguen en crecimiento estrategias como el fleteo y el cambiazo. Por eso, Bancolombia entregó una guía completa para que los colombianos puedan protegerse de los fraudes físicos y digitales.

Estafas a través de redes sociales: ¿Cómo evitarlas?

Es importante tener en cuenta que nunca, ni los bancos ni las franquicias de tarjetas de crédito solicitan los cinco datos financieros confidenciales: usuarios, claves, número de tarjetas, códigos de seguridad, ni fechas de vencimiento. Esto aplica para cualquier medio, bien sea llamadas telefónicas, mensajes de texto, correos electrónicos o redes sociales.

Lo más leído

Además, para evitar estafas, se deben buscar los comentarios de otros usuarios sobre la tienda o comercio en la que se va a realizar la compra, si tiene página web o redes sociales. Esto ayudará a identificar su trayectoria y las experiencias que han tenido otros usuarios. Cuando el precio sea mucho más bajo de lo habitual, es mejor desconfiar e investigar si la empresa y el producto son reales.

Ojo con los correos electrónicos falsos

El phishing (correos electrónicos falsos) son correos electrónicos o mensajes de texto con enlaces que llevan a páginas de internet falsas para “pescar” información financiera confidencial. Suelen alertar falsamente sobre el bloqueo de cuentas o claves, e invitan a reestablecer los datos.

Para no ser una víctima, nunca se debe hacer clic en los enlaces de correos sospechosos o inusuales que inviten a identificarse como clientes. Tampoco descargar archivos ni programas que provengan de fuentes desconocidas en los dispositivos (computador, celular o tablet), siempre se deben buscar sitios oficiales como Play Store o App Store para hacer descargas.

Otras recomendaciones son mantener instalado un antivirus licenciado y actualizarlo frecuentemente, utilizar los mecanismos de protección que ofrecen las entidades financieras, como alertas y notificaciones, identidad protegida, clave dinámica y topes en los valores de las transacciones, entre otros.

Así mismo, es importante cambiar las claves frecuentemente y nunca usar números asociados a la información personal (como su cumpleaños), ni repetir las combinaciones numéricas.

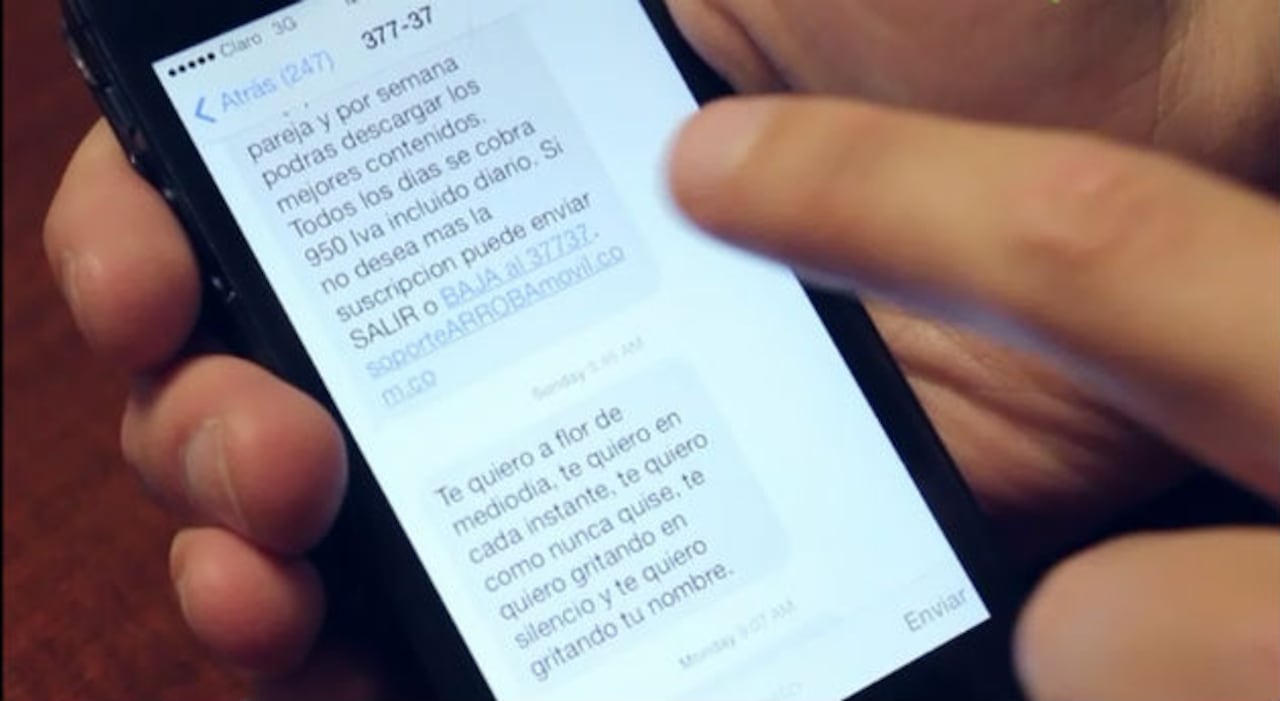

Desconfiar de los mensajes de texto

Otro método que usan los delincuentes para hacer estafas virtuales es el smishing (mensajes de texto falsos) son mensajes de texto que incluyen enlaces a sitios web en los que piden a los usuarios su información personal o financiera, con la que, posteriormente, hacen suplantaciones en compras o transferencias bancarias. En este caso, nunca se debe dar clic en esos enlaces.

Llamadas falsas de delincuentes

El vishing (llamadas falsas) son llamadas en las que los delincuentes se hacen pasar por funcionarios de entidades financieras o de comercios para robar información financiera, como los cinco datos confidenciales que nunca se deben entregar: clave, usuario, números de tarjeta de crédito, fechas de vencimiento y códigos de seguridad.

En otros casos, piden al usuario que “confirme” los códigos que le llegan por SMS (mensajes de texto), robando así las claves para realizar transacciones bancarias. Para no caer en estas estafas, es importante tener en cuenta la siguientes recomendaciones:

- No entregar ningún dato. Los delincuentes dirán que ya conocen dicha información, pero que necesitan que el usuario la confirme.

- Los delincuentes dicen representar supuestas alianzas de grandes empresas del sector financiero o que tienen relación con el mismo.

- Para los estafadores, la víctima siempre es un cliente merecedor de regalos o beneficios, y los ofrecen telefónicamente, supuestamente, solo por “confirmar la información de los productos financieros”.

- El lenguaje que usa el supuesto asesor, la forma como se expresa y responde a las inquietudes ayudarán a identificar este tipo de fraude. Normalmente, los delincuentes no usan un buen lenguaje y son impacientes ante las preguntas de los usuarios, ya que se sienten al descubierto.

Las modalidades de fraude presencial más comunes

Cambiazo de tarjeta: este fraude se presenta cuando el usuario se encuentra realizando una transacción con su tarjeta y permite la ayuda de terceras personas, que logran mediante engaños cambiar su tarjeta por otra con características similares y ver su clave personal para posteriormente realizar transacciones fraudulentas.

Fleteo: es una modalidad de fraude físico en el que los delincuentes identifican, hacen seguimiento y abordan a los usuarios que frecuentan los bancos cuando estos retiran sumas considerables de dinero en efectivo. Generalmente, los delincuentes esperan en zonas cercanas a las entidades bancarias en un vehículo y, luego de observar con detenimiento, interceptan a la víctima, obligándola a entregar el dinero.

Para prevenir este tipo de fraudes, se recomienda tener presentes las siguientes recomendaciones de seguridad:

- Nunca recibir ayuda de nadie en el cajero electrónico. Los delincuentes pueden aprovechar para ver su clave y cambiar su tarjeta por una falsa.

- Verificar que no haya personas alrededor y cubrir el teclado con la mano para digitar la clave.

- Cambiar la clave principal frecuentemente y nunca usar números asociados a su información personal, ni repetir combinaciones numéricas.

- Nunca prestarle la tarjeta a nadie, ni perderla de vista cuando se estén haciendo compras o pagos.

- Cuando se reciba una nueva tarjeta se debe destruir personalmente el chip de la tarjeta anterior, ya que este almacena toda la información.

- El número de la tarjeta, el código de seguridad y la fecha de vencimiento son datos confidenciales que se deben proteger y solo deben ser usados a la hora de realizar compras o pagos.

- Cuando se hagan transferencias o pagos a través de Código QR, se debe validar con el comercio que el nombre y número de la cuenta sí correspondan al comercio.

- Las entidades financieras solo reciben dinero en efectivo en las áreas de cajas de las sucursales físicas. En caso de que una persona se identifique como funcionario bancario y ofrezca agilizar la consignación o pago en efectivo en la sucursal, no se debe entregar el dinero e informar de inmediato a un funcionario de la oficina.

- Evitar retirar altas sumas de dinero en efectivo, es mejor utilizar otros medios, como transacciones por canales digitales.

- Si es indispensable retirar una gran cantidad de dinero en efectivo, se puede solicitar acompañamiento de la Policía Nacional.

- Sin importar el monto, los colombianos siempre cuentan con la posibilidad de solicitar la emisión de un cheque de gerencia con las restricciones o sellos necesarios para que solo pueda ser consignado en la cuenta del beneficiario o cambiado solo por la persona que debe recibir el dinero.