Mujeres

¿A quién afectaría la reforma tributaria, según el proyecto radicado en el Congreso?

La reforma busca ajustar tarifas, implementar nuevos impuestos y modificar ciertos beneficios, afectando tanto a empresas como a individuos con mayores ingresos.

El Ministerio de Hacienda radicó este martes en la Cámara de Representantes el proyecto de ley 300/2024C: “por medio de la cual se expiden normas de financiamiento para el Presupuesto General de la Nación, y se dictan otras disposiciones”. En este artículo mostraremos cómo este proyecto legislativo constituye una reforma tributaria que abarca varios temas, los cuales abordaremos en el siguiente orden:

1. Impuesto sobre la renta: Personas jurídicas.

2. Impuesto sobre la renta: Personas naturales.

3. Retención en la fuente como requisito para la deducción de gastos.

Lo más leído

4. Intereses presuntivos en deudas por préstamos entre socios y sociedades.

5. Tasa mínima de tributación.

6. Impuesto de ganancias ocasionales.

7. Impuesto al patrimonio. 8. Impuesto al carbono

9. Régimen simple.

10. IVA.

11. Medidas para acción climática y desarrollo sostenible.

12. Medios de pago para aceptación de costos, deducciones, pasivos o impuestos descontables.

13. Renta por comparación patrimonial.

14. Recompensas por denuncia de evasión y contrabando.

15. Abuso en materia tributaria.

16. Reconocimiento voluntario del incumplimiento de la obligación de facturar.

17. Beneficio de auditoría.

18. Indemnizaciones o compensaciones por daños inmateriales.

19. Proveedor ficticio.

1. Impuesto sobre la renta - Personas jurídicas

La tarifa del impuesto sobre la renta de personas jurídicas se modificaría para que sea progresiva, según la renta líquida gravable de las personas jurídicas. La renta líquida gravable (RLG) es la base gravable del impuesto sobre la renta y se determina —en términos generales— por los ingresos menos las devoluciones, rebajas y descuentos, así como los costos y gastos deducibles.

De esta forma, el proyecto de reforma propone los siguientes rangos:

*Nota No. 1: la tarifa del 34% para los contribuyentes del segundo rango se reducirá a 33% para el año gravable 2026, luego a 32% para el año 2027, a 31% para 2028, y a 30% para el 2029 y en adelante.

*Nota No. 2: la tarifa del 34% para los contribuyentes del tercer rango se reducirá a 33% para el año gravable 2026 y en adelante.

Las empresas que pertenezcan a los siguientes sectores económicos deberían modificar o aumentar la tarifa del impuesto sobre la renta así:

- Las instituciones financieras, las entidades aseguradoras y reaseguradoras, las sociedades comisionistas de bolsa de valores, las sociedades comisionistas agropecuarias, las bolsas de bienes y productos agropecuarios, agroindustriales o de otros commodities y los proveedores de infraestructura del mercado de valores deberán agregar 5 puntos porcentuales a la tarifa marginal durante los periodos gravables 2024, 2025, 2026 y 2027.

- Las empresas que desarrollen actividades económicas de extracción de hulla (carbón de piedra), extracción de carbón lignito y extracción de petróleo crudo no aplicarán el esquema de rangos de tarifas marginales explicado previamente, sino que tendrán una tarifa del 35% y deberán adicionar a esta unos puntos adicionales, que oscilan entre 0 y 15, dependiendo del precio promedio del carbón o petróleo del respectivo año gravable.

- Las empresas que generen energía eléctrica a través de recursos hídricos deberán liquidar 3 puntos adicionales a la tarifa marginal durante los años gravables 2024, 2025 y 2026.

Resulta inadmisible constitucionalmente que el proyecto de ley modifique la tarifa del impuesto sobre la renta -puntos adicionales para ciertos contribuyentes- para el 2024, pues vulneraría el principio constitucional de irretroactividad.

2. Impuesto sobre la renta – Personas naturales

La tarifa del impuesto sobre la renta aumentaría del 39% al 41% para las personas naturales cuya base gravable sea superior a 31.000 UVT ($1.459.015.000 para 2024). Así mismo, la tarifa de retención en la fuente para el rango de 2.300 UVT ($108.249.500 para 2024), incrementaría del 39% al 41%. Sobre este último punto, se observa una inconsistencia en la modificación de los rangos, que afectaría la tarifa del 33% en la que actualmente se restan 360 UVT, ya que se pasarían a restar 630 UVT. Esta modificación no debería ser intencionada, sino un error en la redacción del proyecto.

La retención en la fuente por rentas de trabajo (0% al 41%) aplicaría para quienes reciban salarios, comisiones, prestaciones sociales, viáticos, gastos de representación, honorarios, emolumentos eclesiásticos, compensaciones recibidas por el trabajo asociado cooperativo y, en general, las compensaciones por servicios personales, salvo que el contribuyente opte por tomarse costos y gastos.

Se eliminaría el sistema de retención con base en el promedio de los últimos 12 meses “Procedimiento 2″ y se dejaría únicamente la retención con base en las rentas mensuales del contribuyente que actualmente se denomina “Procedimiento 1″. En este procedimiento se podrán restar la deducción por dependientes y los pagos por medicina prepagada o seguros de salud. Este procedimiento también se modificaría para aplicar retenciones no solo frente a la prima -como está anteriormente- sino también a las cesantías. Adicionalmente, se modificarían las reglas de retención en la fuente para los trabajadores obligados a llevar contabilidad, de forma que se aplique la retención en la fuente entre el pago y el abono en cuenta, lo que ocurra primero.

Por otra parte, el proyecto propone aumentar las deducciones por adquisición de bienes y/o servicios con factura electrónica al 5% para el 2025, 3% para el 2026 y 1% desde el 2027, pero se deja el mismo límite actual de 240 UVT ($11.295.600 para 2024).

Además, se aclara que el mismo dependiente económico solo puede ser tomado por un único contribuyente.

3. Retención en la fuente como requisito para la deducción de gastos

La deducción de costos y gastos en el impuesto sobre la renta de los agentes retenedores dependería del cumplimiento de la obligación de presentar la declaración y el pago de las retenciones dentro de los plazos establecidos. En caso de que se presenten de manera extemporánea o sean corrijan las declaraciones de retención en la fuente, se deberán liquidar y pagar con la sanción e intereses moratorios correspondientes antes de que se presente la declaración de renta.

Se sugiere que quienes no cumplan con la retención en la fuente respectiva dentro de los plazos no podrán acceder al beneficio de auditoría. Sin embargo, se generan inconsistencias en la redacción del artículo porque se refiere al inciso 3 cuando realmente corresponde al 4 y, a su vez, relaciona el beneficio de auditoría que el proyecto de reforma pretende derogar.

4. Intereses presuntivos en deudas por préstamos entre socios y sociedades

Se modificaría el cálculo de los intereses presuntivos generados por préstamos entre la sociedad y sus socios, de manera que se determinen utilizando el doble del DTF vigente a 31 de diciembre del año inmediatamente anterior. Actualmente, se calculan con base en el DTF, y con esta modificación se duplicaría dicho monto.

5. Tasa mínima de tributación

La anterior reforma tributaria de 2022 (Ley 2277) modificó el artículo 240 del Estatuto Tributario, con el fin de crear la Tasa Mínima de Tributación, la cual estableció un impuesto mínimo del 15% sobre la utilidad depurada (contable). En ese sentido, si el contribuyente obtiene una utilidad fiscal (tributaria) inferior a su utilidad depurada, deberá pagar un monto adicional al impuesto sobre la renta, para así cumplir con el mínimo requerido.

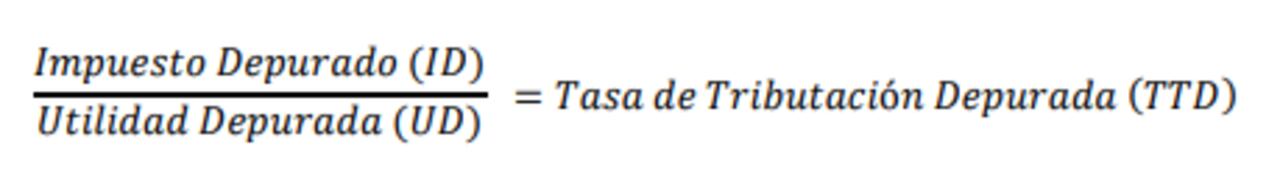

La Tasa Mínima de Tributación surte efectos sobre los contribuyentes obligados a llevar contabilidad e implica la aplicación de la siguiente fórmula:

Antes la TTD era 15%, pero el proyecto de reforma busca subirla al 20%. En ese sentido, si la TTD es inferior a 20% (0,2), entonces el contribuyente deberá calcular el impuesto a adicionar con base en la siguiente fórmula:

(𝑈𝐷 × 20%) − 𝐼𝐷 = 𝐼𝑚𝑝𝑢𝑒𝑠𝑡𝑜 𝑎 𝑎𝑑𝑖𝑐𝑖onar

Se aplica el término “depurado”, debido a que se deben restar los descuentos tributarios, ingresos no constitutivos de renta ni ganancia ocasional, entre otros.

Por lo tanto, el aumento de la Tasa Mínima de Tributación puede implicar para los obligados a llevar contabilidad un impuesto sobre la renta mayor.

6. Impuesto de ganancias ocasionales

La tarifa del impuesto de ganancias ocasionales aumentaría del 15% al 20% para la venta de activos fijos poseídos por al menos dos años, liquidación de sociedades que han existido por al menos dos años, herencias, legados, donaciones, cualquier acto jurídico inter vivos a título gratuito y porción conyugal. Se aumentaría la tarifa del impuesto de ganancias ocasionales del 20% al 25% para loterías, rifas, apuestas y similares.

No obstante, se evidencian inconsistencias importantes en la redacción porque los títulos de los artículos se refieren a enajenación de activos y el texto de la norma establece que son para las ganancias ocasionales, en general.

7. Impuesto al patrimonio

Las sociedades nacionales y los establecimientos permanentes del exterior serían sujetos pasivos del impuesto al patrimonio únicamente respecto a los activos fijos reales no productivos, es decir, aquellos bienes tangibles que no generan renta permanentemente o que no tengan relación de causalidad con la actividad productora de renta o aquellos intangibles cuyo subyacente directo indirecto sea un activo que cumpla con las características mencionadas.

La base gravable del impuesto al patrimonio, que corresponde al patrimonio líquido poseído a 1 de enero de cada año, disminuiría de 72.000 UVT ($3.388.680.000 para 2024) a 40.000 UVT ($1.882.600.000 para 2024). Así mismo, la tarifa de este impuesto aumentaría hasta el 2% de manera permanente. La tarifa aplicable se calcularía de la siguiente forma, en función del patrimonio líquido:

Para las sociedades nacionales y los establecimientos permanentes del exterior, el impuesto al patrimonio se causaría sobre el patrimonio líquido compuesto por activos fijos reales no productivos, independientemente de su valor, y la tarifa del impuesto sería del 1,5%.

8. Impuesto al carbono

El impuesto nacional al carbono, al igual que el gas y derivados de petróleo, se causaría en una sola etapa respecto del hecho generador que ocurra primero. Además, anteriormente se consagraba que los responsables autoliquidarán el impuesto, pero esto se eliminaría.

Por otro lado, la tarifa del impuesto nacional al carbono será de 1,59 UVT ($74.833 para 2024) por tonelada de carbono equivalente (CO2eq), y los valores de la tarifa por unidad de combustible, que podrían ser ajustados a partir del 1 de enero de cada año, serían los siguientes:

Respecto al carbón, las tarifas del impuesto nacional al carbono aumentarían para el año 2025 del 25% al 75% y para el 2026 del 50% a la tarifa plena. Además, se eliminaría la tarifa gradual del impuesto para los años 2027 y 2028.

Se modificaría la destinación específica del impuesto nacional al carbono.

9. Régimen simple

Se derogaría a partir del 1 de enero de 2026.

10. IVA

- La base gravable del IVA incrementaría para la circulación, venta u operación de juegos de suerte y azar.

- La prestación de servicios hoteleros y servicios relacionados con determinadas actividades recreativas, prestados en los municipios con una población menor a 200.000 habitantes, estaría excluida de IVA.

- La exención de IVA para los vehículos automotores de transporte público y de carga de más de 10.5 toneladas, aplicable a las ventas hechas a pequeños transportadores propietarios, se limitaría a aquellos vehículos que cumplan con ciertos beneficios ambientales y el beneficio estaría vigente hasta el 2029.

- La adquisición de bienes y servicios para el desarrollo de proyectos de generación con Fuentes No Convencionales de Energía y gestión eficiente de la energía, actualmente excluida de IVA, sería exenta de dicho impuesto.

- La venta de vehículos híbridos estaría gravada con IVA a una tarifa del 19%, en lugar del 5%.

11. Medidas para acción climática y desarrollo sostenible

Se establecería un incentivo fiscal para las inversiones en proyectos de generación de energía a partir de Fuentes No Convencionales de Energía o en medidas de gestión eficiente de la energía.

12. Medios de pago para aceptación de costos, deducciones, pasivos o impuestos descontables

- Los “otros medios de pago electrónicos” se incluirían como medios de pago aceptados.

- Se disminuirían los pagos en efectivo que pueden ser reconocidos como costos, deducciones, pasivos o impuestos descontables al menor valor entre el 20% de lo pagado, sin que supere 20.000 UVT ($941.300.000), y el 18% de los costos y deducciones.

- Los pagos individuales a un mismo beneficiario que superen 50 UVT ($2.353.250 para 2024) deberán ser canalizados a través de los medios financieros o pagos electrónicos para que sean costo, deducción, pasivo o impuesto descontable.

13. Renta por comparación patrimonial

Podría ser determinada por la Administración Tributaria, tomando la diferencia entre el patrimonio líquido del último período gravable determinado por la DIAN y el patrimonio líquido del periodo inmediatamente anterior, en el que se demuestre el incremento patrimonial no justificado.

14. Recompensas por denuncia de evasión y contrabando.

- La recompensa por el suministro de información sobre hechos irregulares disminuiría del 50% de los costos de fiscalización al 20% del total mayor saldo a pagar, siempre que este sea superior a 5.000 UVT ($235.325.000 para 2024) y que la declaración corregida haya sido pagada en su totalidad.

- Cuando la información suministrada permita establecer la existencia de contrabando o contrabando de hidrocarburos, la recompensa equivaldría al 10% del valor de la mercancía decomisada, siempre que sea igual o superior a 6.000 UVT ($282.390.000 para 2024).

- Si la información suministrada corresponde a hechos inexistentes, el denunciante podría acarrear una multa de 1.000 UVT ($47.065.000 para 2024).

- Los servidores públicos de la DIAN ni las personas relacionadas con éstos podrán acceder a las recompensas.

15. Abuso en materia tributaria

Se derogaría el procedimiento especial por abuso en materia tributaria establecido en el artículo 869-1 del Estatuto Tributario.

16. Reconocimiento voluntario del incumplimiento de la obligación de facturar

Los contribuyentes que han omitido la obligación de expedir factura de venta y/o documento equivalente, o que han expedido dichos documentos sin cumplir todos los requisitos, podrían subsanar estas infracciones si pagan voluntariamente por cada operación la siguiente sanción antes de que se profiera pliego de cargos:

- Para operaciones iguales o inferiores a 6 UVT: 10 UVT ($470.650 para 2024).

- Para operaciones superiores a 6 UVT e inferiores a 12 UVT: 20 UVT ($941.300 para 2024).

- Para operaciones superiores a 12 UVT: 30 UVT ($1.411.950 para 2024).

Para infracciones en un mismo mes, la sanción no podrá superar el 5% de las operaciones no facturadas y el 3% de las operaciones facturadas sin el lleno de los requisitos sin que sea inferior a las 10, 20 o 30 UVT establecidas anteriormente.

17. Beneficio de auditoría

Se derogaría el beneficio de auditoría.

18. Indemnizaciones o compensaciones por daños inmateriales

Estas indemnizaciones o compensaciones tienen la finalidad de reparar a la víctima por la afectación de bienes y/o derechos que no tienen un valor económico o no pueden ser valorados patrimonialmente, pero que gozan de una especial protección por parte del Estado.

Las indemnizaciones o compensaciones por daños inmateriales serían un ingreso no constitutivo de renta ni ganancia ocasional (INCRNGO) para la víctima o sus herederos.

19. Proveedor ficticio

El proceso de calificación como proveedor ficticio recaería también sobre las personas jurídicas, sus socios o accionistas directos o indirectos, y sobre sus beneficiarios finales, siempre que tengan control directo o indirecto del contribuyente contra el que se inicia el proceso de calificación, y sobre las sociedades controladas directa o indirectamente por dichos beneficiarios.

Si una persona es declarada proveedor ficticio, también lo serán las sociedades que esta persona constituya, administre o controle durante los siguientes 5 años. Además, las sociedades en las que el socio o accionista haya sido calificado como proveedor ficticio también se considerarán como tales.