NACIÓN

Las perversas trampas del ‘gota a gota’: lo que pagan los colombianos por culpa de la necesidad

La muerte de una mujer en Ibagué, que se lanzó de un puente por desesperación al no poder pagar sus deudas, puso en evidencia que esta modalidad de crédito informal es un calvario para quienes acuden a ella.

Los préstamos ‘gota a gota’ o ‘paga diario’ abundan en todas las ciudades de Colombia. Su rostro más oscuro lo vio el país la semana pasada con el suicidio de Jessy Paola Moreno, la ibaguereña que, acosada por las deudas, se lanzó de un puente con su hijo de 10 años en brazos. El doloroso episodio provocó que el sábado el Congreso de la República anunciara que intentará abolir por ley este tipo de préstamos. Además, el Plan Nacional de Desarrollo incluirá un capítulo para estimular el microcrédito.

Pero, ¿qué son y por qué se han vuelto tan populares? Los ‘gota a gota‘ se presentan como una supuesta alternativa para muchos colombianos que no pueden acceder al sistema financiero formal. Sin embargo, lo que aparenta ser una solución rápida para salir de las deudas se convierte en un tortuoso problema para quien lo solicita porque los intereses crecen cada día y nunca terminan de pagarse.

Doña Flor vive en Pasto. Hace unos años ella se dedicaba a vender frutas en un barrio residencial de la ciudad. Tenía arrendado un local y ante una mala racha en su negocio decidió acudir a un prestamista para solicitar $500.000 pesos. La persona que le prestó el dinero le exigió un interés del 25% mensual (125 mil), por lo que diariamente ella pagada $4.166 pesos, solo en intereses. Pero además, le daban la opción de ir abonando al capital de la deuda cada ocho días, es decir, pagaba $125.000 pesos cada fin de semana.

“Eran peor que el banco”, dice Victoria, una amiga cercana de doña Flor que le ayudó a sacar las cuentas para ver cuánto pagaba realmente. Al echar lápiz y papel ambas se sorprendieron porque el monto total a pagar era de $625.000, eso sin contar que cuando se atrasó en las cuotas semanales el prestamista refinanció la deuda y puso un interés más alto. Así que ni ella misma sabe cuánto dinero le devolvió a esa persona porque los atrasos se volvieron constantes. Después de pedir dinero a alguien de confianza, finalmente pudo salir de ese problema, pero quedó igual o peor de ‘colgada’ en sus finanzas.

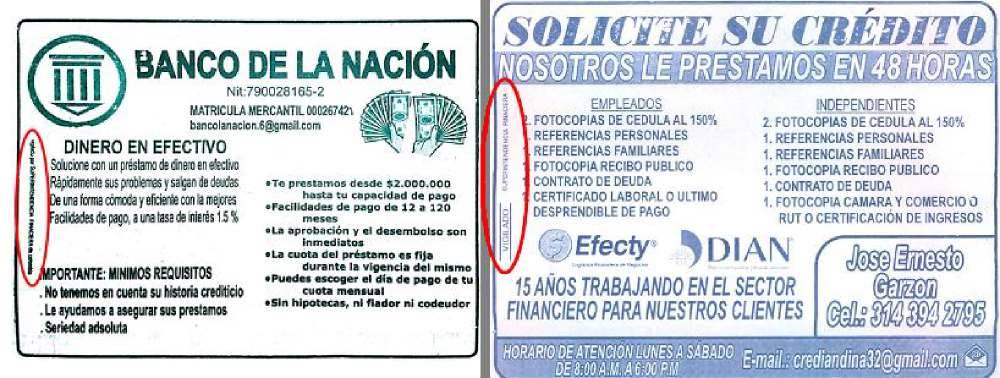

Así como el de doña Flor, existen miles de casos -algunos más graves- que incluyen amenazas de muerte o expropiación de los bienes, medidas a las que acuden los prestamistas cuando ya no encuentran otra manera de recuperar su dinero. Pero en un comienzo las cosas son más amables. Con anuncios como estos, las falsas empresas promocionan su negocio y alardean de ser vigiladas por la Superintendencia Financiera de Colombia, sin estar registradas en el listado de la entidad.

Como si fueran una entidad de crédito legal, solicitan varios requisitos para generar el préstamo del monto deseado y garantizan “seriedad absoluta ” en el trámite. Algunos dicen trabajar como intermediarios de los bancos y por eso cobran una comisión por agilizar el proceso. “Cobramos el 10 por ciento por ayudarle y prestamos desde diez millones en adelante”, dice un hombre al que consultó SEMANA luego de llamar a uno de esos números.

Son reservados y no dan la información completa a menos de que envíe un recibo público, un teléfono de contacto y todos los documentos que ellos piden para tener pleno conocimiento de quién es la persona y saber a dónde ir a cobrar. En otros casos, estas organizaciones trabajan en los barrios y ofrecen sus servicios con prudencia para no levantar sospechas. Al contactarlos -vía whatsapp- se demoran horas en responder los mensajes, no dan su nombre y dependiendo del monto solicitado recomiendan quién es el más indicado para prestar el dinero. Aseguran que el interés se pacta en persona al igual que la cuota ”fija” que pagará el solicitante.

Foto: Andrés Mauricio Ramírez y Alejandro Vera, funcionarios de Asobancaria. Cortesía Asobancaria.

“Los taxistas, comerciantes minoritarios y la población del sector rural tienen menos acceso al sector financiero”, comenta Andrés Mauricio Ramírez, director de Transformación Digital e Inclusión Financiera de Asobancaria. Y son justamente estas personas las que acuden a los prestamistas gota a gota cuando su crédito en el banco es rechazado por no cumplir con los requisitos para respaldar la deuda.

Según Ramírez esta situación obedece, en gran medida, “al alto nivel de informalidad que tiene la economía colombiana”, dice, y complementa: “hay una realidad, y es que la gente que se dedica a distintas actividades necesitan financiar la compra de electrodomésticos o la compra de una cosecha de arroz para venderla a lo largo del día y son ellos los que acceden a estos créditos”.

Puede leer: Qué son los préstamos "gota a gota" que grupos criminales de Colombia exportan al resto de América Latina

El Dane reportó que en el trimestre de septiembre a noviembre de 2018 el porcentaje de colombianos que laboran informalmente llegó a 48.1% en 23 ciudades del país. De ellas Cúcuta, Santa Marta y Sincelejo son las zonas con mayor proporción de informalidad, al superar el 60% cada una.

Pero hay otra razón por la cual el gota a gota predomina por encima de los productos financieros formales. Alejandro Vera, vicepresidente técnico de Asobancaria cree que el asunto se origina en los problemas de inclusión financiera. “La estrategia de inclusión desde el sistema formal ha avanzado, pero lo ha hecho lentamente en los últimos años”, afirma.

Además, todavía hay mucha gente que no tiene la educación financiera necesaria para entender las bondades de un crédito formal y por eso Asobancaria le propuso al gobierno nacional incluir en el Plan Nacional de Desarrollo 2018-2022 este tema. Su ofrecimiento consiste en implementar ejercicios financieros en la educación escolar, sin agregar una materia en el currículo académico como se planteó en años anteriores. Pues desde la asignatura de matemáticas las personas pueden aprender cómo calcular las tasas de interés.

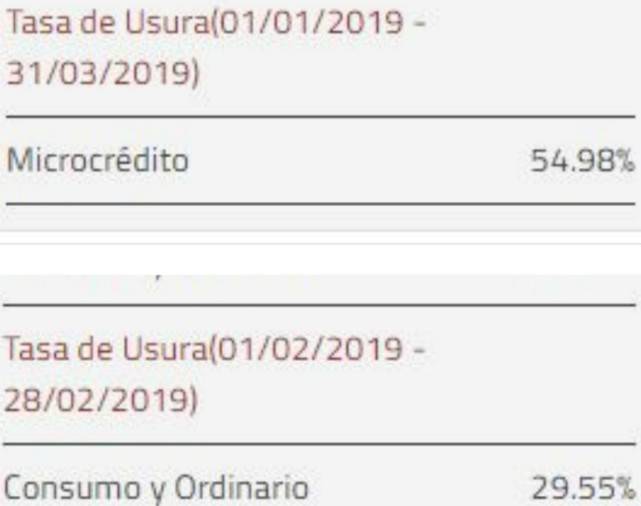

Como una ayuda, la Superintendencia Financiera publica en su página web -junto a un registro histórico- cuáles son los porcentajes máximos que pueden cobran los establecimientos de crédito al momento de concederle un préstamo. Para febrero de este año la tasa de usura para créditos de consumo (aquellos con los que puede comprar un carro o un televisor) está en 29.55%. Un porcentaje que no puede sobrepasar ninguna entidad, pues de lo contrario se expone a perder su licencia de funcionamiento. Mientras que la tasa para los microcréditos (aquellos que puede pedir para empezar un negocio pequeño) es de 54.98%.

Esa información no la conocía Juan, un barranquillero que cometió el error de pedir siete préstamos a estos grupos durante el primer año que empezó a trabajar. “Inicialmente fueron $100.000 para terminar pagando $120.000 al mes, con pagos diarios de $4.000 pesos. Luego fueron doscientos, después trescientos...era como una bola de nieve. Se volvió un vicio, más que una necesidad”, comenta.

La Superfinanciera publica las tasas máximas de usura que pueden aplicar las entidades de crédito. Consúltelas antes de aceptar un préstamo.

El prestamista le dio a Juan una tarjeta de presentación de sus servicios en la puerta de la casa. “Ellos miran cómo vives y te dicen cuánto te prestan”, dice. En un principio, pagar 20% de interés le pareció a Juan un buen trato, pues para él los bancos no eran una opción. Era mototaxista y guardia de seguridad y jamás le iban a prestar dinero porque el riesgo, al no tener un trabajo estable, es muy alto para ellos.

Lo más leído

Pero Juan desconocía qué es la tasa de usura y cómo se calcula. En primera instancia la usura se define como el interés abusivo en un préstamo. Teniendo eso claro, la tasa de usura corresponde a multiplicar 1,5 veces el valor del interés bancario corriente -también conocido como tasa efectiva anual-.

Si el préstamo es a un año y le cobran 1% diario y usted convierte este monto a porcentaje anual, la tasa alcanzará el 3.600% y habría una diferencia sustancial al compararlo con el 36% (en promedio) que cobran los bancos, al año, por un microcrédito.

El caso de Juan tiene otra parte. Cuando le impusieron una nueva reglamentación a los mototaxistas en Barranquilla, su situación financiera empeoró. “Me tocaba esconderme porque solo le pagaba a uno o dos prestamistas y a los otros los hacía esperar”, recuerda. Incluso hubo un momento en que le quitaron las llaves de la moto, a modo de garantía. “Me permitieron seguir trabajando y me refinanciaron la tarjeta -hoja de papel donde queda registrado el préstamo- pagando un interés de 40%”, afirma Juan.

Aunque ya salió de esas deudas nunca le han aprobado un crédito formal debido a que, dice, “los bancos no te miran como un aspirante a un crédito sin un empleo estable”.

Alternativas legales al gota a gota

Pedir dinero prestado a un familiar o a un amigo es legal si esa persona utiliza recursos propios para el préstamo. “Lo que es ilegal es la captación masiva y habitual de la cual se genera una actividad de crédito”, explica Andrés Mauricio Ramírez.

El artículo 316 del Código penal establece que: “quien patrocine, induzca, financie, colabore, o realice cualquier otro acto para captar dinero del público en forma masiva y habitual, sin contar con la previa autorización de la autoridad competente, incurrirá en prisión de 120 a 240 meses y recibirá una multa de hasta 50.000 salarios mínimos legales mensuales vigentes”, algo así como 41 mil millones de pesos.

Le recomendamos: Usureros de exportación: las redes colombianas de gota a gota se riegan por Latinoamérica

Las cooperativas y los microcréditos hacen una importante tarea para aumentar la inclusión financiera en Colombia y así restar espacio al crédito informal. Hoy en día, el 82.3% de la población mayor tiene acceso a un producto financiero, lo que equivale a 27 millones de colombianos.

Si alguien está dispuesto a pagar un interés mayor -de hasta 6.000 por ciento- en vez de solicitar un crédito formal, “el problema no está en el costo, sino en cómo hacemos para que esos créditos se desembolsen de manera rápida", argumenta Alejandro Viera en concordancia con su colega Ramírez.

Por eso la banca ha diseñado unos productos que ayudan a mitigar, desde el crédito formal, las necesidades de la población colombiana. El crédito de bajo monto es uno de ellos. Este producto se diseñó en 2014 -bajo el Decreto 2654 de 2014- y permite solicitar una suma no mayor a dos salarios mínimos (1.656.232) en tiempo récord.

Los bancos le han apostado a esta modalidad de crédito, con mayor intención en los últimos dos años, porque vieron que su cartera estaba creciendo rápidamente. En promedio, a corte de 2017, se solicitaron 17.000 créditos de bajo monto por el valor de un salario mínimo.

Le sugerimos: Fintech: La inesperada revolución que encara el sector financiero

Las billeteras electrónicas y el desembolso de créditos a través de internet son otras innovaciones financieras en el país. Las primeras eliminan el uso del efectivo y de las tarjetas. Al momento de pedir un desembolso a su entidad bancaria, la suma está disponible en su celular.

Pero cuidado, los créditos a través de plataformas online no están del todo reguladas por la Superintendencia de Industria y Comercio. En algunas de ellas, las tasas de interés tampoco se explican claramente y, en ocasiones, exceden los montos autorizados.

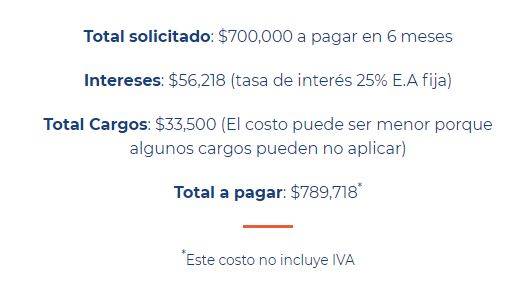

En este ejemplo, el simulador de esta página dice que por un préstamo de $700.000 pesos, resultaría pagando $789.718 sin incluir el IVA. Pero SEMANA hizo los cálculos con una contadora y estos son los pasos a seguir para entender por qué las cuentas no cuadran.

- El 25% de tasa efectiva anual debe convertirse a mensual. Sin utilizar las fórmulas económicas, usted puede calcular la cifra dividiendo veinticinco entre doce para un total de 2.08% de tasa de interés al mes.

- Al multiplicar ese 2.08% por 700.000 el resultado da $14.583, por lo que al cabo de seis meses pagará $87.500 solo en intereses.

- Si los cargos adicionales ($33.500) -que no especifican de dónde salen- son semestrales, se debe sumar el 19% de IVA ($6.365), lo que lleva a pagar en total $39.565.

- El paso siguiente es sumar los cargos adicionales con los intereses ($123.865)

Esto significa que por un préstamo de $700.000 pagaría, al cabo de seis meses, $823.865, cifra que podría aumentar si los cargos adicionales se pagan cada mes, lo que no pudimos comprobar por vía telefónica con los creadores de la página.

Los créditos rápidos y sin ningún tipo de papeleo o, por el contrario, aquellos que exijan un montón de documentos para agilizar el proceso en un banco son sospechosos. De eso tan bueno no dan tanto.

Le puede interesar: Colombianos exportaron crédito ‘gota a gota‘ a México

Durante el 2018, la Fiscalía efectuó, en trabajo conjunto con la Sijin, varios operativos en contra del delito de usura en el país. Atlántico es el departamento donde se hicieron más operativos por la modalidad de préstamo gota a gota. Se capturaron 13 personas.

Mientras que en Zipaquirá, 17 más fueron señalados de crear una organización criminal denominada "Los Pistoleros", implicados en préstamos financieros a través de la modalidad de gota a gota y autores de delitos conexos como homicidios selectivo, hurto en la modalidad de fleteo, microtráfico. Su zona de acción son los municipios de Zipaquirá, Guaduas, Honda, Bogotá y Norte de Santander.

De las sesenta personas capturadas en el país por este delito, cuarenta y dos tienen detención intramural, diez quedaron en libertad y cinco en casa por cárcel. Los tres restantes aún no han sido condenados.

306.067.900 millones de pesos fueron incautados durante estos operativos y, seguramente, la gran mayoría de ellos pertenecen a los miles de colombianos que cayeron en la trampa de estas alternativas para conseguir dinero fácil.

*A raíz de la muerte de Jessy Paola Moreno, la ibaguereña que se suicidó con su hijo de diez años; el Congreso anunció este sábado que intentará abolir el préstamo gota a gota por ley. El Plan Nacional de Desarrollo incluirá un capítulo para estimular el microcrédito.