IMPUESTOS

Aliste el bolsillo para pagar el impuesto de renta

A partir de hoy, empiezan a vencerse los plazos para la declaración de renta. El nuevo sistema para declarar y los límites a los beneficios tributarios que impuso la última reforma tributaria traerán un incremento en el impuesto de renta de las personas naturales.

Entre el 9 de agosto y el 19 de octubre, alrededor de 2,6 millones de colombianos tendrán que declarar y –en muchos casos– pagar el impuesto a la renta. Un proceso tortuoso para muchos no solo por todo el papeleo que implica, sino por el duro golpe que representa para sus finanzas.

Sin embargo, este año podría resultar mucho más gravoso y complicado, puesto que tendrá reglas nuevas. Por primera vez habrá que elaborar la declaración de renta con las normas establecidas en la reforma tributaria de 2016, la cual creó un sistema que agrupa los ingresos en cinco grupos: rentas de trabajo, de pensiones, de capital, no laborales y de dividendos; cada una con su esquema de depuración para luego calcular el impuesto total.

Puede leer: Cuáles son los retos económicos del nuevo Congreso

Para los expertos tributarios, este sistema “cedular” junto con los cambios introducidos para las deducciones traerá sorpresas a los contribuyentes y podría significar un mayor pago de impuestos en varios casos. El objetivo del gobierno en este frente es recaudar alrededor de 2 billones de pesos (una vez descontadas las retenciones en la fuente, los anticipos del impuesto pagados el año anterior y los saldos a favor).

Uno de los grupos más afectados será el de los asalariados. Si bien cada caso es particular, ejercicios desarrollados por expertos para diferentes niveles salariales muestran un incremento notable en el impuesto a la renta de este año, en especial para las personas que hacían una alta planeación tributaria, explica Javier Sánchez Díaz, director de Impuestos del Grupo Old Mutual Colombia.

Según Santiago Rojas, director de la Dian, se espera que 2.627.000 personas naturales presenten su declaración de renta por el año gravable 2017.

Según este experto, es cierto que se mantuvieron las deducciones y exenciones para reducir la base gravable por temas como aportes en fondos de pensiones voluntarios, cuentas de ahorro para el fomento de la construcción (AFC), pagos por intereses de vivienda, por dependientes (hijos, cónyuge), pagos de medicina prepagada y la renta exenta. Pero ahora tienen un límite adicional global del 40 por ciento de los ingresos netos. Es decir, los beneficios tributarios y las rentas exentas no solo tendrán límites individuales, sino un techo conjunto, lo cual va a traer un incremento en la carga tributaria.

Esto podría reducir los incentivos desde el punto de vista tributario para hacer aportes a un fondo voluntario o a una AFC, lo cual podría impactar el ahorro en este tipo de instrumentos y hasta la adquisición de vivienda. No obstante, los fondos voluntarios siguen siendo un poderoso vehículo de inversión y de planeación financiera. Además, los aportes voluntarios en fondos de pensiones obligatorias ahora son considerados como un ingreso no constitutivo de renta ni ganancia ocasional, con lo cual estarán exentos en su totalidad del impuesto de renta si se usan para fines pensionales. Según ejercicios de Old Mutual, podrían reducir significativamente el impuesto a pagar.

Le puede interesar: Declaración de renta: nadie se salva

No obstante, el techo para los beneficios tributarios no es la única sorpresa para los asalariados. Otro cambio que traerá una mayor carga tributaria este año es el tratamiento de las cesantías, que pasaron de ser exentas a ser consideradas un ingreso desde el momento mismo en que son consignadas en el fondo. Es decir, mientras que antes eran un ingreso gravable hasta que se las utilizaba, ahora son un ingreso más durante el año. Y dado que este cambio aplicó a las cesantías pagadas a partir de 2017 –a pesar de que el Decreto Reglamentario 2250 de 2017 solo se conoció hasta finales del año–, el efecto será un mayor ingreso y, por tanto, un mayor impuesto de renta. Las cesantías de años anteriores siguen siendo exentas siempre y cuando las utilice para los fines que define la ley como son vivienda, educación y si queda desempleado.

Pero las sorpresas no serán solo para los asalariados. Según Juan Guillermo Ruiz, socio y director del área tributaria de Posse, Herrera y Ruiz, quienes generan sus ingresos por temas como rendimientos financieros y arrendamientos (rentistas de capital) o por dividendos serán los grupos más afectados con las nuevas reglas.

La Dian espera un recaudo de 2 billones de pesos por cuotas del impuesto de renta, pero con la retención en la fuente declarada el recaudo en personas naturales podría estar entre 8 y 9 billones de pesos.

En el caso de las rentas de capital esto se debe a tres grandes cambios, según el experto. El primero es que se estableció un límite del 10 por ciento a los costos y gastos imputados que se podrán deducir. Esto significa, por ejemplo, que alguien que tiene ingresos por arrendamientos podrá deducir los costos y gastos que le genera ese inmueble como las comisiones a la inmobiliaria, la administración (si la asume) y el mantenimiento del inmueble que produce dicha renta, solo hasta en un 10 por ciento del total del ingreso que este le ocasiona.

Lo segundo es que los rendimientos financieros o rentas en el exterior por arrendamientos deberán considerarse como realizados de forma automática, independientemente de si son girados o no al país. Y, por último, la tasa progresiva y marginal escala hasta el 35 por ciento, 2 puntos más que la tasa para otro tipo de rentas como las laborales.

Por otra parte, los ingresos de dividendos no gravados que antes eran exentos ahora tienen una tasa incremental. Y si bien hasta 18 millones siguen siendo un ingreso no constitutivo de renta, a partir de este tope empezarán a tributar.

Los menos afectados serán tal vez los pensionados, cuyas rentas seguirán exentas hasta un monto de pensión de alrededor de 31,8 millones de pesos.

Es decir que, al igual que en las rentas laborales, hay unos nuevos límites, y la necesidad de reconocer ingresos que antes no había que considerar sino hasta que se recibían efectivamente. Con el agravante de que su aplicación comenzó en 2017, pero la reglamentación completa de la ley solo se conoció hacia finales del año. Con esto, las personas no tuvieron tiempo de ajustar sus finanzas y sentirán el golpe pleno este año.

Sin embargo, para la declaración de renta del próximo año (cuando tendrán que declarar las rentas de 2018) podrían considerar aumentar los aportes voluntarios en fondos de pensiones obligatorios que son exentos sin límite alguno. Además, si este tipo de aportes son hechos por el empleador (aportes institucionales) son también deducibles de renta para la compañía, por lo que este tipo de esquemas de compensación podrían ganar fuerza hacia futuro.

¿Vienen más impuestos?

Ante la desaparición del impuesto a la riqueza, la reducción del impuesto de renta a las empresas al 33 por ciento en 2019 y la promesa del nuevo gobierno de seguirla reduciendo, surge la pregunta de si en la próxima reforma tributaria seguirán aumentando los impuestos a las personas naturales para compensar la caída en los corporativos.

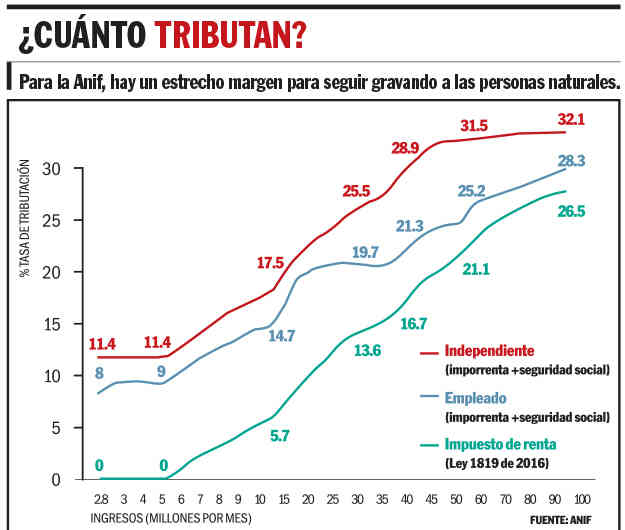

Según la Anif, que considera que evitar el excesivo uso de exenciones y gabelas fue un paso en la dirección correcta, pues aumentará el impuesto para los más pudientes, queda un estrecho margen para seguir elevando la carga tributaria del impuesto a la renta de las personas naturales. No obstante, propone un leve incremento del gravamen en cerca de un 3 por ciento para los ingresos medios y de 2 por ciento para los ingresos altos.

En general, los expertos consideran que hay una sobrecarga en los impuestos a las empresas que hay que aliviar, pues son las generadoras de empleo y para ser más competitivos. Afirman que mientras que en Colombia el impuesto a la renta proviene en un 80 por ciento de las compañías y en un 20 por ciento de las personas, en otros países la composición es la opuesta. El problema en el país es que los asalariados son los mayores paganinis de todas las reformas tributarias, y si tenemos en cuenta que el 50 por ciento de la economía es informal, los impuestos recaerán solo sobre la mitad de la población en edad de trabajar.

Lo más leído

Por esto, para muchos expertos una nueva reforma tributaria debería considerar gravar más los dividendos y temas como un impuesto a las pensiones altas. Temas que sin duda generarán un encendido debate. Pero, sobre todo, quizá lo más importante será reducir los subsidios del Estado a las pensiones altas, que es la fuente más importante de desigualdad en Colombia. El impuesto a los dividendos es para muchos una doble tributación, mientras que gravar las pensiones es castigar el ahorro. Para otros, esta es la forma de introducirle una mayor progresividad al sistema tributario en Colombia y gravar a los que más tienen o hayan obtenido pensiones excesivas a costa del Estado.

No obstante, hay algún consenso en que el verdadero problema en Colombia es que la tributación sigue concentrada en unos pocos. Por esto, se requiere un sistema tributario más simple y eficiente que cierre el espacio a la evasión y el abuso. Esto es, que permita mayor fiscalización, pero no yendo a ‘cazar al zoológico’ para que la tributación recaiga sobre los mismos, sino ir por quienes están por fuera del sistema.

Hay que ampliar la base incluyendo más personas en el sistema, con el fin de contar con una mejor información que permita controlar la evasión y racionalizar los beneficios tanto a las personas de altos ingresos como a las empresas, no solo para aumentar el recaudo, sino sobre todo para imprimir mayor equidad en el sistema tributario.

Sin duda, vendrán más impuestos, algo que será difícil de explicar si, como afirma Javier Hoyos, experto en temas legislativos, no vienen acompañados de una racionalización del gasto, mejor orientación de los subsidios, control de la evasión y la corrupción.

Tenga en cuenta

Y usted, ¿ya hizo cuentas? Algunas recomendaciones

Revise si le toca declarar. Este año declararán renta quienes hayan tenido ingresos superiores a 44.603.000 pesos en 2017, esto es, alrededor de 3,1 millones mensuales. También revise si sus consumos de tarjeta de crédito, compras y consumos totales, consignaciones bancarias o inversiones financieras pasaron este monto. Adicionalmente, cualquier persona que al cierre de 2017 tuvo un patrimonio mayor a 143.366.000 pesos o es responsable del régimen común también está obligada a presentar declaración de renta.

Calcule su tope de beneficios. Por ejemplo, en el caso de los asalariados, revise si la suma de su renta exenta más los beneficios por ahorro voluntario y AFC, intereses de vivienda, dependientes y medicina prepagada suman más del 40 por ciento. Para esto solicite con tiempo los certificados y documentos adicionales a los empleadores y entidades bancarias.

Prepárese a pagar y evite sanciones. Los plazos para declarar son entre el 9 de agosto y el 19 de octubre, revise con anticipación cuánto le toca pagar para evitar sanciones que arrancan en los 332.000 pesos. Asesórese, pero no se desentienda.

Asesórese, pero no se desentienda. Entender su declaración de renta es uno de los mejores ejercicios de finanzas personales que puede realizar y le permitirá tomar mejores decisiones financieras. Puede asesorarse de profesionales capacitados para no caer en errores, pero esto no significa que delegue y se desentienda del tema. Nuevo esquema.

Nuevo esquema. La reforma tributaria de 2016 creó un sistema que categoriza los ingresos en cinco grupos: rentas de trabajo, de pensiones, de capital, no laborales y de dividendos; cada una con su esquema de depuración para luego calcular el impuesto total. Entienda dónde está usted y cómo es el esquema de deducciones y exenciones.

Planifique 2019. Tenga en cuenta que el formulario que se debe diligenciar cambió y será diferente para las personas residentes (formulario 210) y no residentes. Planifique 2019. Es claro que, para su declaración de renta de 2017, ya no se puede hacer nada: pagar. Pero sí puede comenzar a realizar su planeación financiera para 2018. Aún está a tiempo de revisar medidas que optimicen su carga tributaria del año siguiente como considerar incrementar su ahorro voluntario en su fondo obligatorio de pensiones.