ALEJANDRA CARVAJAL

Los bonos verdes: un instrumento financiero rentable en 2019

Los incendios en el Amazonas que han dejado pérdidas incalculables para la humanidad, al igual que huracanes como Dorian que han azotado el Caribe arrasando con todo con lo que se les atraviesa, nos hacen pensar que hay que invertir más en la sostenibilidad y en las finanzas del clima.

Las tragedias generan conciencia; lo bueno sería que esta existiera sin una catástrofe detrás. Los recientes e infortunados eventos climáticos que han azotado nuestro continente de inmediato nos hace repensar el modo en el que estamos creciendo. Los bancos, cada vez más conscientes de ello, han generado una serie de mecanismos financieros que favorecen el crecimiento ambientalmente sostenible.

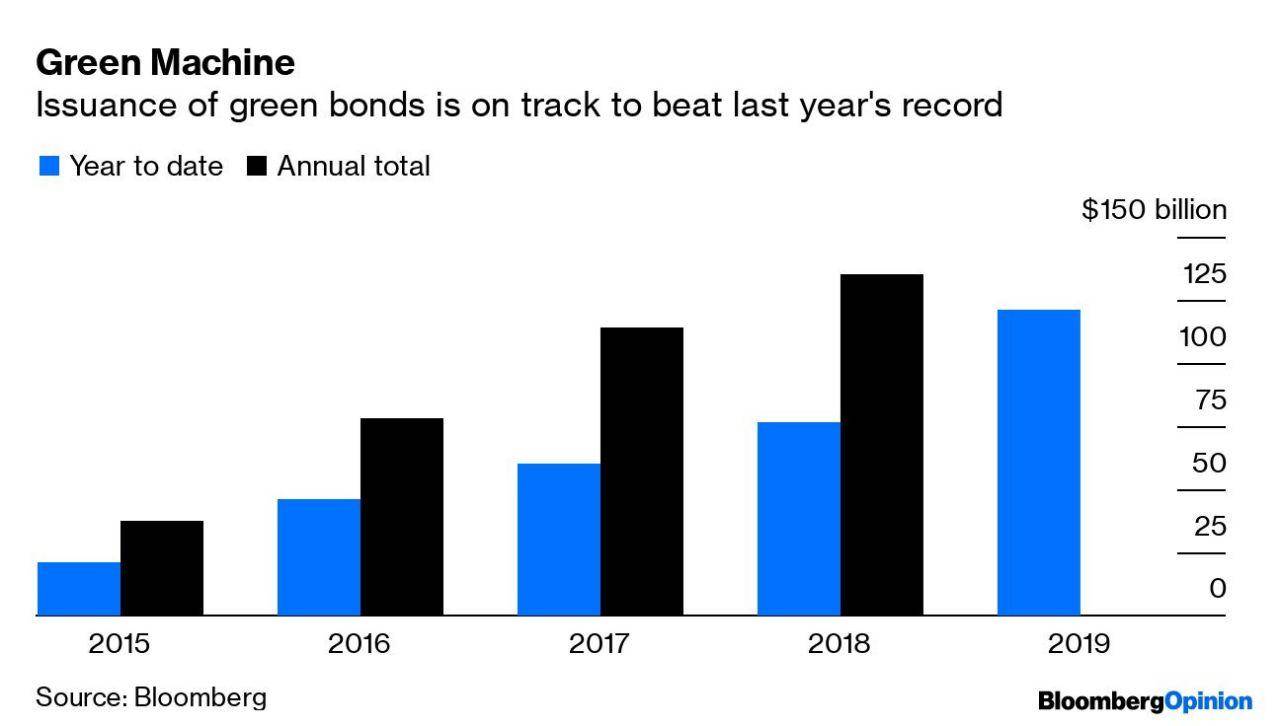

El mercado de los bonos verdes resulta cada vez más atractivo para los inversionistas. Estos bonos se han convertido en un instrumento financiero eficaz para dar cumplimiento a los Objetivos de Desarrollo Sostenible de la ONU (ODS), así como a lo pactado en el Acuerdo de París de 2015. Las ventas mundiales de bonos verdes superan para este año los US$ 121.000 millones, un 57 % más que para este mismo mes en 2018. Es altamente posible que al finalizar 2019 se supere la emisión récord de US$ 135.300 millones del año pasado, tal como puede observarse en el siguiente gráfico:

Pero, ¿qué son los bonos verdes?

Los bonos verdes son instrumentos de deuda emitidos por entidades públicas o privadas que tienen como finalidad obtener capital para financiar proyectos verdes de manera total o parcial, ya sean nuevos o existentes. Dentro de la amplia gama de proyectos verdes en los que se puede invertir están aquellos que versan sobre áreas como las energías renovables, la eficiencia energética, los edificios ecológicos, los productos adaptados a la economía circular, el transporte limpio (como por ejemplo el eléctrico y público), la gestión del agua y de las aguas residuales, la conservación de la biodiversidad terrestre y acuática, la agricultura sostenible, la prevención y control de la contaminación entre otros.

En Colombia, este mercado es significativo, pues a pesar de iniciar operaciones apenas en 2016, en 2018 representó el 22 % del valor total de las emisiones en la Bolsa. En 2019 el Banco de Colombia realizó una emisión de COP$ 657.000 millones la cual fue adquirida en su totalidad por BID Invest. Asimismo Findeter realizó una por COP$ 400.000 millones, la cual recibió demandas por COP$ 1,03 billones, es decir 3,44 veces el monto ofertado, ratificando la alta demanda de estos. Los plazos de estos bonos es de 5 y 7 años, y una tasa IPC+2,54 % y IPC+2,90 % respectivamente. La emisión de los bonos de Findeter cubre proyectos no solamente verdes sino también sociales (bonos sostenibles).

En nuestro país las emisiones las han hecho Celsia, BanColombia, Davivienda, Bancoldex y Findeter. Todas estas empresas tienen calificación AAA, razón adicional para atraer inversión.

¿Por qué resultan tan atractivos?

Los bonos verdes lo son por varias razones. Entre ellas encontramos el cumplimiento de países y empresas de compromisos internacionales tales como la COP 21 (Acuerdo de París), que les implica fortalecer a través del sistema financiero la sostenibilidad de sus países y regiones. A nivel bancario, más de 100 de estas entidades suscribieron los Principios para una Banca Responsable, lo cual surgió fruto de una alianza sin precedentes entre el Programa de Naciones Unidas para el Medio Ambiente y el sector financiero global. La carta con los principios pueden encontrarlos aquí: Unep finance initiative.

Otra de las razones por las que es bueno tanto emitir como adquirir este tipo de bonos es por la imagen corporativa. Desde la Cumbre de la Tierra de 1992 se ha fortalecido el discurso ambiental, sensibilizando a millones de personas en el mundo. Es por ello que se hace fundamental para los emisores y compradores, pues están haciendo algo positivo por el planeta, más allá de generar unos rendimientos financieros.

Ahora bien, el sector financiero además de beneficios también afronta una serie de disyuntivas a lo largo del proceso de emisión de bonos verdes. Una de ellas es la falta de incentivos de carácter tributario, que haga que los inversionistas prefieran estos bonos por encima de otros. El cumplir con los requisitos propuestos por Climate Bonds Standard o los Green Bond Principles hacen que para los emisores el proceso de acreditación y verificación sea más complejo. Sin embargo, más allá de verlo como una barrera, los emisores deberían verlo como una oportunidad, pues garantiza plenamente el destino y calidad de su emisión, lo cual genera confianza y tranquilidad en el mercado.

Lo más leído

Según el Mercado Público de Valores en Latinoamérica, en la región se han hecho 17 emisiones de bonos verdes. El país que lidera las emisiones es Brasil (tan solo en 2017 captó US$ 1000 millones en bonos verdes) con seis bonos. Colombia tiene un potencial enorme, el cual muy seguramente se consolidará en los próximos años.

Por el momento, es indispensable aunar esfuerzos para el desarrollo de este floreciente mercado, que en países como Colombia es cada vez más prometedor. Eventos como el huracán Dorian o los incendios en el Amazonas pueden combatirse a través de este valioso instrumento financiero.