VÍCTOR RIVERA

Una historia de Crecimiento e Inflación

Hoy nace un nuevo protagonista, un banquero central que debe remangarse la camisa e inventar mecanismos de política monetaria fuera de lo común, para asegurar que el impacto de las decisiones efectivamente se trasladen al consumidor, dando mas importancia a la creación de empleo.

Había una vez, un economista gerente del banco central de su país, cuyo principal objetivo era bajar la inflación a toda costa. Todos los gerentes del mundo lo respetaban y sus decisiones se convertían en un ejemplo a seguir, generando gran liquidez en el mundo y prosperidad para muchos.

Desafortunadamente, tanta liquidez impidió el buen funcionamiento de los mercados, generando crisis económicas en 2.000, 2.008 y 20... Aun cuando la crisis actual radica en un choque de oferta generado por un evento de salud pública, cabe la duda si existe algún activo afectado por la excesiva liquidez durante los últimos 10 años y que estuviera a punto de estallar.

Lea también: El futuro de las empresas del Estado

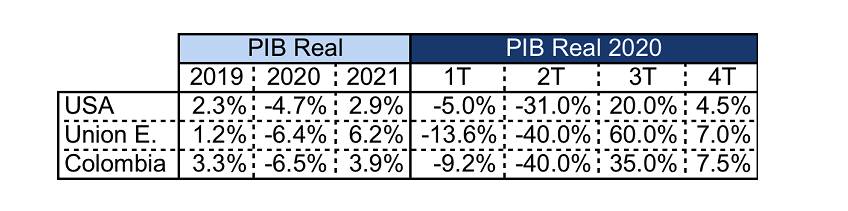

El cierre de la actividad en el primer trimestre de 2020 generó una leve caída del PIB real en Estados Unidos que se agudizó durante el segundo trimestre. De forma similar ocurrió en Europa y con mayor impacto en Latino América, impacto que no se podrá recuperar en la segunda mitad del presente año.

Expectativa de crecimiento PIB real - Fuente JP Morgan.

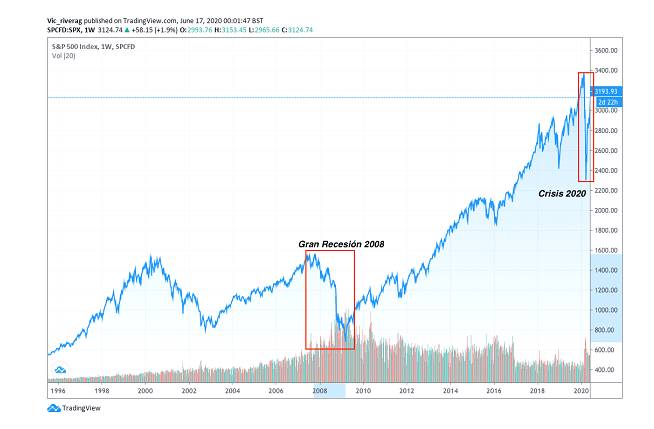

S&P 500, 2020-1996 – Fuente: Tradingview

Los mercados, siguiendo el conocido dicho “comprar el rumor y vender la noticia”, el 10 de febrero liquidaron posiciones y el S&P 500 cayó -34% durante un mes y medio, momento en el cual se evidenció que podría reabrirse la economía en el verano. Aun cuando esta caída es importante, es significativamente menor que el -52% alcanzado por este índice durante la Gran Recesión del 2008, en la cual se liquidaron posiciones por 16 meses constantes. Adicionalmente, la reciente caída en los mercados solamente llegó a los niveles vistos en los primeros meses de 2017 (3 años atrás), a comparación de la Gran Recesión de 2008, donde el mínimo de la crisis presentado en Febrero de 2009 retrocedió todas las ganancias generadas entre 1997 y 2007 (10 años).

La recuperación reciente de los mercados radicó en que los inversionistas entendieron que la bazuca de política fiscal, detonada por los gobiernos de todas las economías del mundo para canalizar liquidez a familias y PYMES, podría no solamente ser mas eficiente que el Quantitative Easing, sino que además el volumen sería mayor.

También le puede interesar: Game Over: adoptemos el cambio hacia una nueva economía poscoronavirus

Volviendo a nuestra historia, nuestro protagonista acuño la frase “exuberancia irracional” para determinar el apetito de inversionistas por activos a precios exuberantes, lo cual precisamente explica el comportamiento de la deuda corporativa en la ultima década.

Desde la crisis del 2.000 y enfatizada en la del 2.008, proveer liquidez para bajar la inflación a toda costa y reactivar la economía, desencadenó la recompra de bonos soberanos por parte de bancos centrales del mundo, pero como se evidencia en Estados Unidos, de los $4 trillones de dólares destinados para esto en 2.008, solamente 33% llegó a las empresas por medio de créditos directos para el funcionamiento de las mismas. Los $2.7 Trillones que no llegaron directamente a las empresas fueron destinados para otros usos, dentro de los cuales se encuentran las inversiones en emisiones primarias de deuda corporativa.

A raíz de esto, El Fondo Monetario Internacional en octubre de 2019 mencionó que el 40% de deuda corporativa global, equivalente a $19 trillones de dólares, estaba en riesgo de insolvencia en caso de presentarse una crisis económica.

Adicionalmente, en febrero de este año, solo nueve días después del comienzo de la caída en las bolsas internacionales a raíz del Covid-19, la OCDE emite un estudio donde se evidencia que mas de la mitad de los $13.5 trillones emitidos en bonos grado de inversión presentaron calificaciones en el límite inferior BBB. Por ultimo, menciona que las emisiones que no alcanzaron el grado de inversión, $4.4 Trillones de dólares, fueron reestructuradas a tan solo tres años después de su emisión.

Dicho lo anterior, podríamos hablar de dos inflaciones, la de la canasta familiar y la del dinero. siendo la segunda más peligrosa que la primera.

Es por esto que hoy nace un nuevo protagonista, un banquero central que debe remangarse la camisa e inventar mecanismos de política monetaria fuera de lo común, para asegurar que el impacto de las decisiones efectivamente se trasladen al consumidor, dando mas importancia a la creación de empleo y al crecimiento de la productividad. Adicionalmente, podría ver como positivo un brote inflacionario en la canasta familiar sin descuidar la estabilidad de precios, dado que le ayudaría a no generar tanta inflación del dinero y efectivamente podría generar espacio para volver a bajar tasas de interés cuando los mercados funcionen apropiadamente.

Lea también: La "japonificación" de Europa y los mercados de deuda corporativa