Jubilación

El dinero para vivir una vejez tranquila se puede mover entre fondos

Usted no está de por vida obligado a dejar sus aportes de pensión en el mismo fondo privado. Pero al trasladarse debe conocer muy bien las ventajas y desventajas de esa figura.

Como este 31 de octubre de 2016 se celebra el Día Mundial del Ahorro, Finanzas Personales le tiene algunas recomendaciones de cómo puede recoger de una manera adecuada los frutos que dio su ahorro en pensiones obligatorias, que es nada menos que el dinero con el que usted cuenta para vivir en el futuro, cuando esté retirado laboralmente.

¿A qué tiene derecho cuando decide pasar sus aportes obligatorios de pensión, de un fondo privado o AFP, a otro? Recuerde que si usted está afiliado al Sistema General de Pensiones puede elegir el régimen en el cual desea estar. Existen dos sistemas: el RPM, manejado por el Estado a través de Colpensiones, donde todos ponen su ahorro en una sola bolsa y de ahí sale la prima mensual para cada persona que logre su jubilación. Y está el RAIS, o de Ahorro Individual, que consiste en una cuenta que maneja cada cotizante a pensiones y donde obtiene su mesada para el retiro en el futuro, de acuerdo a los aportes que hizo cada mes, durante su vida laboral. Estos son manejados por los Administradoras de Fondos de Pensiones y Cesantías, o las AFP, que son cuatro: Old Mutual, Porvenir, Protección y Colfondos.

Generalmente cuando una persona ingresa al sistema de pensiones, tiene pocos elementos de juicio para evaluar cuál de los dos sistemas o regímenes le conviene más, pero con el paso del tiempo puede que se arrepienta de haberse afiliado a uno o al otro de los regímenes y decida cambiarse.

La posibilidad de traslado de regímenes de pensión está contemplada por el literal e del artículo 2 de la ley 797 de 2003, que modifica el artículo 13 de la famosa ley 100: “Cuando un trabajador asalariado o independiente se afilia por primera vez el sistema de pensiones, debe elegir el régimen al cual quiere pertenecer (Régimen de Ahorro Individual con Solidaridad y Régimen Solidario de Prima Media con Prestación Definida), pero luego tiene la oportunidad de cambiarse o trasladarse de régimen”.

FP le recomienda: ¿Qué es eso de los regímenes de pensión y cuál es el que más le conviene?

Tenga en cuenta:

- El afiliado se puede pasar de un régimen a otro siempre que haya permanecido como mínimo 5 años en el régimen en el cual se encuentra.

- El afiliado no podrá cambiar de régimen cuando le falten 10 años o menos para cumplir la edad que le otorga el derecho a la pensión.

- El afiliado es libre de elegir el régimen y el fondo de pensiones, tanto en la primera vez que se afilia como en las veces que decida cambiarse.

En caso de elegir el régimen Solidario de Prima Media con Prestación Definida no habrá fondo que elegir, puesto que este régimen sólo existe en Colpensiones.

En FP le recomendamos consultar con un asesor tanto del fondo en el que usted se encuentre, como del fondo al que aspira trasladarse antes de tomar la decisión de cambiarse de un régimen a otro o de un fondo a otro.

¡Ojo! Asesórese bien, es muy común encontrar casos en que las personas se llevan sorpresas desagradables por no tener buena información antes de tomar una sabia decisión.

Tenga en cuenta que el caso de su tío, su abuela, su amigo, es completamente diferente del suyo, pues cada caso particular cuenta con situaciones y condiciones diferentes, por eso entérese bien de lo que más le conviene antes de tomar una decisión y hágalo de manera informada y adecuada.

Usted tiene varias posibilidades en cuanto al lugar donde desea ahorrar y cotizar para en un futuro obtener su pensión de vejez, si seleccionó un régimen y se arrepintió es libre de trasladarse a otro; o si escogió un fondo privado de pensión y considera mejor otro diferente al que se encuentra usted también se puede cambiar.

Para trasladarse de un Fondo Privado a COLPENSIONES usted debe:

- Haber cumplido cinco (5) años de afiliación en el Régimen de Ahorro Individual con Solidaridad.

- Acercarse a las oficinas de atención de Colpensiones.

- Diligenciar y firmar el formulario de vinculación o actualización al Sistema General de Pensiones en tinta negra, marcando en la casilla del módulo IV -Tipo de Novedad –Traslado de Régimen e indicando el fondo del cual se traslada. Desde el 1 de octubre entró en vigencia el requisito de recibir una doble asesoría para trasladarse entre el RPMy RAIS. Sin ello, no podrá ser trasladado, en caso de hombres desde los 47 años y mujeres de 42 años.

- Presentar el documento de identificación.

- Fotocopiar el documento de identificación (en caso de no radicar el formulario personalmente).

- Radicar los documentos en cualquier Punto de Atención Colpensiones.

- Para trasladarse entre Fondos Privados o AFP´s usted debe:

- Haber cumplido con el requisito de permanencia de 6 meses en el fondo privado en el que se encuentre.

- Aportar la fotocopia de la cédula de ciudadanía ampliada al 150%.

- Acercarse a una de las oficinas del nuevo fondo al que desea trasladarse.

Consultamos algunos Fondos Privados o AFP´S (Administradora de Fondo de Pensiones), los cuales hacen parte del Régimen de Ahorro Individual con Solidaridad. En estos para que usted elija debe verificar bien los beneficios que tienen, algunos brindan mejores condiciones dentro del mismo, diferentes ventajas, mejor atención al cliente y rentabilidad.

También le puede interesar: ¿Qué es eso de los regímenes de pensión y cuál es el que más conviene?

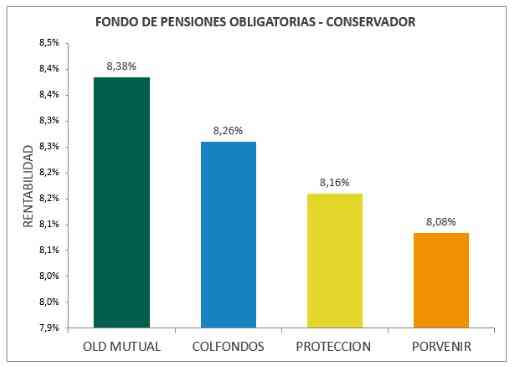

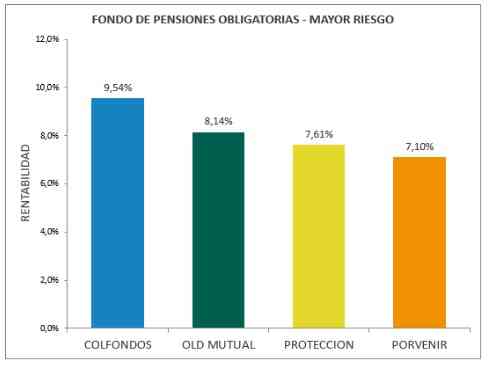

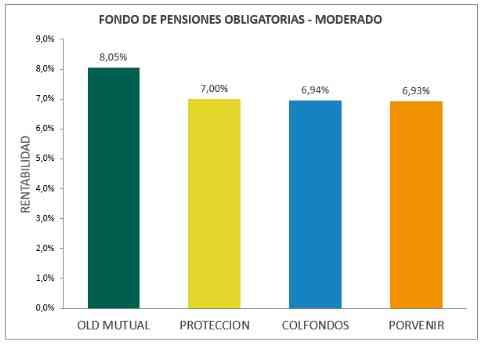

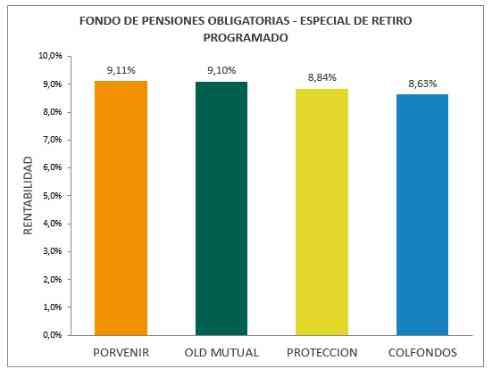

En FP le mostramos resultados obtenidos por medio de gráficas para pensión obligatoria, en el periodo comprendido entre el 31 de agosto de 2013 al 31 de agosto de 2016:

Fondo Conservador:

En el periodo comprendido entre el 31 de agosto de 2013 al 31 de agosto de 2016, los resultados son los siguientes, de acuerdo a las estadísticas de Colfondos:

Fondo mayor riesgo:

En el periodo comprendido entre el 31 de agosto de 2011 al 31 de agosto de 2016 los resultados son los siguientes:

Fondo moderado:

En el periodo comprendido entre el 31 de agosto de 2012 al 31 de agosto de 2016 los resultados son los siguientes:

Lo más leído

Fondo de retiro programado:

En el periodo comprendido entre el 31 de agosto de 2013 al 31 de agosto de 2016 los resultados son los siguientes:

- Old Mutual:

OM genera acompañamiento por medio de visitas personalizadas donde el asesor se reúne directamente con el cliente. Cuando se hace el traslado de una AFP a Old Mutual, tiene las siguientes ventajas:

- Servicio y acompañamiento.

- Márgenes de rentabilidad.

Usted podrá elegir de acuerdo a su edad entre los siguientes portafolios de acuerdo con una asesoría integral y planeación financiera:

- Conservador

- Moderado

- Mayor riesgo

Algunos de los beneficios tangibles y servicios que ofrece OM a sus clientes son: contact center, chat en tiempo real y respuesta inmediata a sus inquietudes.

Manejan una economía de escala para la inversión, que quiere decir que a mayor inversión mayor retorno. Además existe una devolución de recursos de administración por fidelidad (la administración cuesta menos cuando se tiene mas recursos). Funciona con tres tipos de rentabilidad, renta fija, renta variable y finalmente las inversiones alternativas. Si quiere consultar más acerca de esto puede visitarlos en www.oldmutual.com.co

- Colfondos:

En su pagina oficial www.colfondos.com.co indican que a 31 de agosto de 2016 en el portafolio de pensión obligatoria en el fondo conservador tuvo una rentabilidad de 4,29%.

Cuentan con el Club de beneficios Suma, que son una serie de beneficios y descuentos en diferentes almacenes y comercios. Entre ellos Presto, Kenzo jeans, ópticas lentes plus, clínicas odontológicas sonría, opticentro, gimnasio Spinning Center, clínica instituto ocular de occidente, viajes con buses Bolivariano, descuentos de 25% en el parque del café y teatro nacional entre otros.

- Porvenir:

Actualmente Porvenir administra un Fondo de Pensiones Voluntarias, Fondos de Pensiones Obligatorias y Fondos de Cesantías, así como Patrimonios Autónomos.

Porvenir trabaja en la consolidación y administración del futuro pensional de los afiliados y administra su ahorro bajo criterios de rentabilidad, seguridad y transparencia. Para visitar su pagina web diríjase a www.porvenir.com.co

- Protección:

En su pagina web www.proteccion.com puede ver que este fondo cuenta con un programa de beneficios que se llama privilegios protección. Estos beneficios son hacer rendir su dinero, aprovechar descuentos y encontrar precios más bajos en una variedad de necesidades diarias. Los afiliados tienen más de 60 convenios comerciales con descuentos en 11 ciudades del país para:

- Educación con descuentos hasta del 25%

- Salud hasta del 5%

- Hotelería y turismo con tarifa especial

- Hogar y vivienda hasta del 20%

Investigue bien antes de escoger o cambiar su fondo de pensiones ya que les está confiando su futuro. Una buena decisión hoy puede significar un mejor futuro mañana.

No deje de leer:¡Pilas! Una mala asesoría le puede salir muy costoso cuando llegue a la vejez