Vehículos

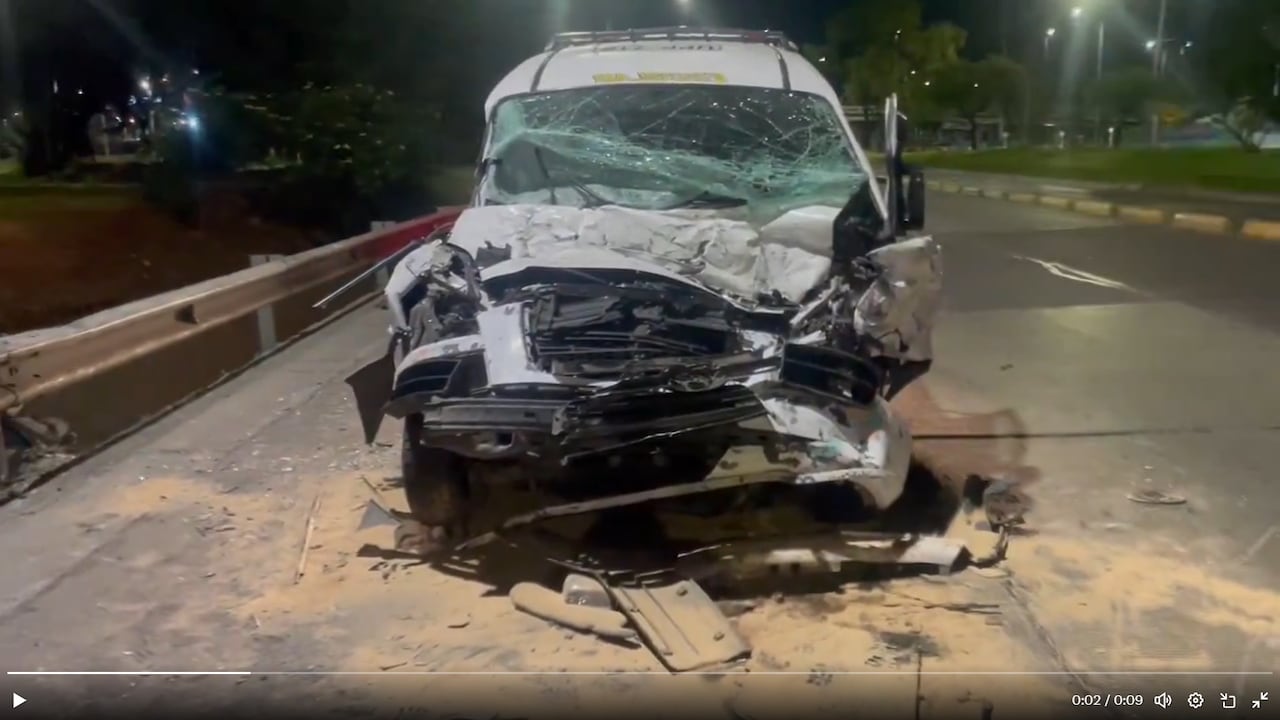

Estos son los fraudes más comunes para cobrar los seguros de vehículos: así ayuda la inteligencia artificial a detectarlos

La industria aseguradora integra este tipo de tecnología para identificar patrones de comportamiento que ayudan a disminuir las pérdidas por fraudes.

A la hora de comprar un vehículo nuevo, casi siempre las personas optan por asegurarlo, algo que es bastante útil para proteger la inversión que se ha hecho y para tener un poco más de tranquilidad ante cualquier incidente que pueda suceder y que involucre al vehículo.

De igual manera, el sector asegurador es otro de los que dinamiza la economía nacional, pues cada vez son más los colombianos que buscan asegurar su patrimonio. De hecho, en septiembre de 2024, según la Federación de Aseguradores Colombianos, Fasecolda, estas compañías han “respondido con más de $ 18.4 billones en reclamaciones, ayudando a familias y empresas a enfrentar eventos imprevistos y ha tenido una tendencia creciente en la producción de sus primas, con un incremento del 10.2 %, para un total de $ 40.1 billones”, tendencia que podría mantenerse para finalizar el año.

En este sentido, y entendiendo la relación que existen entre el sector automotor y la industria aseguradora, es pertinente resaltar que delitos como el fraude son uno de los que más preocupan a ambas industrias, razón por la que cada vez son más rigurosos los procesos de reclamación, al punto de incluir sistemas de inteligencia artificial para que ayuden a detectar las posibles amenazas de estafa.

Para hablar del tema y entender un poco más cómo funcionan estas nuevas herramientas e identificar cuáles son los mayores fraudes que se cometen en Colombia contra las aseguradoras de vehículos, SEMANA habló con Fernando López Orlandi, gerente regional de Ventas de Charles Taylor, compañía que desarrolla soluciones para el sector asegurado, y con Leandro Rios COO and Co-Founder de FraudKeeper, desde donde explicaron, al detalle, cómo se llevan a cabo estos robos.

Lo más leído

En primera instancia, López dio la definición de siniestro, evento que lleva al asegurado a reclamar para reparar o recuperar su bien, en este caso, su vehículo.

“Los siniestros son, básicamente, la denuncia y la gestión de un asegurado cuando necesita ejecutar su póliza porque lo que esperaba que no sucediera sucedió y por eso contrató un seguro”, indicó el experto.

A su turno, y teniendo claro la razón que lleva a las personas a reclamar sus seguros, LEANDRO explicó cómo se dan ciertos fraudes y cómo, según ciertos patrones de comportamiento, la inteligencia artificial ayuda a identificarlos para evitar el desangre de las compañías.

“Muchos pueden ser abusos de póliza; cuántas veces dicen ‘aprovecho que choque de un lado y paso el rayón del auto del otro lado o que me arreglen un daño preexistente o el espejo del auto o algo por el estilo’. Si se entiende entonces de alguna manera, si de cada 10 siniestros hay tres que son fraudulentos, las aseguradoras se enfocan en cómo vamos a detectar los y a partir de la inteligencia artificial lo que puedo hacer es detectar fraudes de manera muy sencilla combinando muchas variables”, indicó el experto.

De esta forma, el acceso a la información y los sistemas de inteligencia artificial pueden detectar variables que lanzan alertas sobre posibles casos en los que encuentran movimientos sospechosos o acciones que generan duda sobre las reclamaciones.

“Imagínate que hay inversión con un reclamo diciendo que tuviste un accidente y yo en tiempo real, en unos pocos segundos, puedo analizar la historia del auto, la ubicación del siniestro, las condiciones del clima, otros factores en tiempo real como la deuda con los bancos”, añadieron los expertos.

De igual forma, otra de las formas de adulterar los reclamos hacen referencia a lo que en el gremio asegurador llaman como ‘fraude de oportunidad’, el cual obedece a la solicitud de indemnizaciones de forma atemporal o que no corresponden al tiempo y espacio argumentado por el asegurado.

“La gente quiere sacarle la tajada a su seguro y piensa: ¿por qué pago esto que no lo uso? Entonces se está por vencer mi póliza y digo, bueno, voy y declaro un siniestro legítimo, pero quizás no lo había reportado el tiempo y forma, pues yo me compré un coche que ya estaba chocado y digo, bueno, antes de que se me venza la póliza, aprovecho y cambio una o dos ruedas o exageró los daños”, agregaron.

Otra de las formas identificadas vincula tanto a los talleres como a los dueños de los vehículos; en este punto se refiere a los fraudes que se ejecutan cuando ambas partes se ponen de acuerdo para inflar el precio de las reparaciones y sacar ventaja.

“Este es más difícil de detectar; la persona o el tallerista que va a reparar mi coche, dependiendo del tipo de seguro que yo haya contratado, quizás yo lo conozco y le digo, oye, ponme 100.000 y la reparación fue 20.000, y nos repartimos la ganancia. Ahí ya hay personas involucradas, actores del siniestro y lo que hace la inteligencia artificial es analizar el patrón de comportamiento. Verifica datos cruzados, detecta las anomalías y predice con un porcentaje, entonces si yo de un set de datos de un millón de siniestros sé que una porción fue fraude por las variables A, B o C, la inteligencia artificial va a combinar todas de una manera muy sencilla para decir, ‘oye, tienes que mirar este caso de entre los todos que tienes que para ver en tu compañía, ponle el ojo’”, explicaron.

En este sentido, explicaron que los fraudes más comunes que han identificado son:

- El robo de vehículos: buscan reclamar las pólizas con robos ficticios.

- Robo de llantas: lo utilizan para inflar la reparación de la póliza.

- Falsificación de documentación: muchas personas toman fotografías tomadas en momentos diferentes a los accidentes y no contemplan la metadata que guardan las imágenes.

- Reparaciones: acuerdos con talleres para inflar las facturas de reclamo.

- La responsabilidad civil: incluye a terceros y también el tema de lesiones; es algo más organizado y se identifica porque hay abogados comunes que siguen ciertos casos o personas afectadas que comienzan a aparecer en accidentes que no tienen relación entre ellos.